In diesem Artikel gehen wir einen Schritt weiter und erklären Ihnen, wie Sie die Volatilität selbst handeln können.

Wenn Sie auf der Suche nach einem Broker für den Handel mit Optionen sind, um z. B. die Volatilität zu handeln, Dann informieren Sie sich hier über LYNX, den Optionen Broker.

„Was ist die (implizite) Volatilität?“ Unsere Erklärung

Die implizite Volatilität ist einfach die erwartete Schwankungsintensität von Aktienkursen bzw. das Ausmaß von Preisänderungen. Ob es sich um eine Aktie, einen Index, Ihr Haus oder einen Liter Benzin handelt, Volatilität finden Sie überall. Wenn zum Beispiel bei einer Tankstelle ein Liter Benzin an einem Tag 1,90 Euro kostet, am nächsten Tag 1,92 Euro und am nächsten Tag 1,89 Euro, und bei einer anderen Tankstelle der Liter Benzin über diese drei Tage zwischen 1,80 Euro und 2,05 Euro schwankt, ist der Liter Benzin an der zweiten Tankstelle volatiler als an der ersten. Gleiches gilt auch für Aktien. Eine Aktie mit stark variierenden Kursen ist volatiler als eine Aktie mit geringeren Kursschwankungen.

Durch die in Prozent ausgedrückte Volatilität wird die Vergleichbarkeit von zwei Werten ermöglicht. Ein vereinfachtes Beispiel: Eine Aktie, die 10 Euro kostet und sich in einem bestimmten Zeitraum um 1 Euro nach oben und unten bewegt, schwankt in beide Richtungen um 10 %, also insgesamt in einer Spanne von 20 %. Eine Aktie hingegen, die 100 Euro kostet und sich um 1 Euro nach oben und unten bewegt schwankt in beide Richtungen um 1 % und bewegt sich somit innerhalb einer Spanne von 2 %. Obwohl sich beide Aktien um 1 Euro bewegen, ist die 10-Euro-Aktie weitaus volatiler. Für die korrekte Berechnung der Volatilitätskennzahl ist allerdings etwas mathematisches Hintergrundwissen notwendig. Die Formel für die Volatilitätsberechnung lautet:

Wurzel aus 1/n*((x-z)²+(y-z)²)

(n = Anzahl der Kurse oder Zeitabschnitte, x und y = einzelne Kurswerte, z = Mittelwert des Kurses im Betrachtungszeitraum)

Die Volatilität erscheint zwar etwas kompliziert zu berechnen, ist aber nicht besonders schwer zu verstehen: Es handelt sich um eine Metrik, die die Schwankungsbreite einer Aktie oder eines beliebigen Basiswertes angibt.

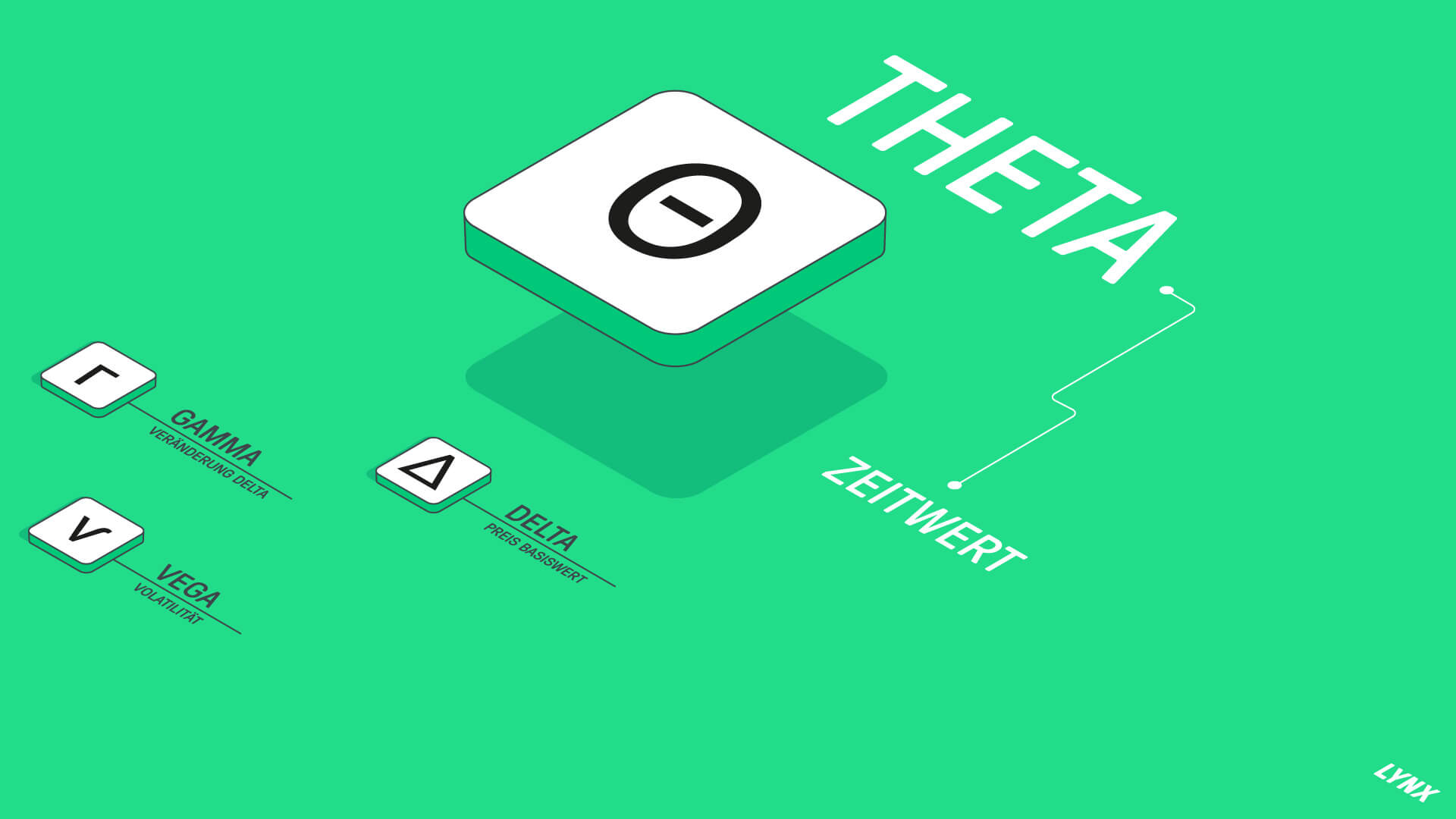

Für Optionshändler ist das Verständnis von Volatilität ein Schlüssel zum Erfolg. Wenn alle anderen Parameter gleich sind, ist der Wert einer Option höher, wenn die Volatilität höher ist, und niedriger, wenn die Volatilität niedriger ist. Dies kann Anlegern helfen, die passende Optionsstrategie zu wählen. Sogenannte Credit Spreads und das Schreiben von Optionen sind zum Beispiel attraktiver, wenn die Volatilität hoch ist. Debit Spreads und der Kauf von Optionen sind günstiger, wenn die Volatilität niedrig ist.

Die Volatilität einer Aktie kann „rückwärts“ ermittelt werden (historische Volatilität), wenn vergangene Aktienkurse zur Berechnung der Schwankungen verwendet werden. Die Volatilität einer Aktie kann jedoch auch zukunftsgerichtet sein (implizite Volatilität). Dies ist dann der Fall, wenn Optionspreise verwendet werden, um abzuschätzen, wie stark sich diese Aktie in Zukunft nach oben oder unten bewegen könnte. Im Optionshandel allgemein und in diesem Artikel interessieren wir uns ausschließlich für die implizite Volatilität.

Der VIX Index: Die Referenz zur Messung der Markt-Volatilität

Der „CBOE Volatility Index“ (VIX) ist einer der beliebtesten und bekanntesten Maßstäbe für die Volatilität. Der Index, den die Chicago Board Options Exchange (CBOE) berechnet, wird als Metrik für die Volatilität des ganzen Marktes verwendet. Der VIX wird aus den Optionspreisen des S&P 500 Index (US-Ticker: SPX) berechnet. In die Kalkulation werden Optionen mit einer durchschnittlichen Restlaufzeit von 30 Tagen einbezogen. Vereinfacht ausgedrückt ist der VIX ein Durchschnitt von Preisen von SPX Calls und Puts.

Wenn sich die Prämien für SPX Optionen verteuern oder verbilligen, bewegt sich der VIX dementsprechend. Steigt beispielsweise die Nachfrage nach Put-Optionen deutlich an, so müssen die Käufer höhere Preise (Prämien) für die Optionen bieten, um mit ihrer Order zum Zuge zu kommen. Das ist beispielsweise dann der Fall, wenn sich viele Marktteilnehmer gleichzeitig mit Put-Optionen auf den S&P 500 Index gegen fallende Kurse absichern wollen. Der VIX steigt dann entsprechend an.

Negative Korrelation zum Aktienmarkt

Zwar gibt ein hoher VIX-Wert grundsätzlich keine Auskunft über die Richtung der erwarteten Kursschwankungen, aber de facto besteht meist eine negative Korrelation. So steigt der VIX bei Kurseinbrüchen und Korrekturen meist steil an, während er sich in Bullenmärkten meist auf einem vergleichsweise niedrigen Niveau einpendelt. Da die Angst vor Kursverlusten oft sehr plötzlich auftritt, kann es unter den Anlegern schlagartig einen hohen Absicherungsbedarf geben. Im Gegensatz dazu wird die allgemeine Börsenstimmung meist nicht von heute auf Morgen euphorisch.

So neigt der VIX zu einem Muster von langsamen Rückgängen, sich verengenden Handelsspannen und schnellen, impulsiven Anstiegen. In Extremsituationen können Panikverkäufe an der Börse zu einem regelrechten „Spike“ des VIX führen. So erreichte der VIX während der Finanzkrise 2008 oder am Beginn der Corona-Krise Extremwerte von mehr als 80 Punkten. Werte von über 30 werden eigentlich nur in turbulenten Marktphasen erreicht, am häufigsten hält sich der Index meist zwischen 10 und 25 Punkten auf, in extrem ruhigen Phasen sogar etwas darunter. Ausschlaggebend ist jedoch das Angebot und die Nachfrage nach Optionen, so dass die negative Korrelation zwischen S&P 500 und VIX nicht immer konsistent ist.

Der VIX Index kann allerdings nicht direkt gehandelt werden. Mit Optionen oder mittels anderer Derivate können Sie die Volatilität trotzdem problemlos handeln und so auf Schwankungen der Volatilität spekulieren.

VIX Optionen

Eine Option ist ein Finanzinstrument, deren Inhaber das Recht, aber nicht die Pflicht hat, einen Basiswert zu einem vorher festgelegten Preis innerhalb eines bestimmten Zeitraums zu kaufen (Call) oder zu verkaufen (Put). In diesem Fall ist der Basiswert in der Regel ein entsprechender CBOE Volatility Index Future Kontrakt (US-Ticker: VX), ein Termingeschäft, das die Markterwartungen in Bezug auf die Volatilität widerspiegelt.

Es gibt sowohl monatliche als auch wöchentliche VIX Optionen, deren Verfallsdatum meist ein Mittwoch ist. Der letzte Handelstag dieser Optionen ist jeweils der Vortag (also typischerweise der Dienstag). VIX Optionen sind europäischer Art, d. h. sie werden entweder am Verfallstag ausgeübt oder verfallen wertlos. Die Abrechnung erfolgt stets durch einen sogenannten Barausgleich, indem Ihnen – abhängig vom Ergebnis Ihres Trades – ein entsprechender Geldbetrag auf Ihrem Konto gutgeschrieben oder abgezogen wird. Allerdings ist hier zu beachten, dass Optionsverluste bei Barausgleich in Deutschland derzeit nur begrenzt, d. h. bis 20.000 Euro steuerlich absetzbar sind.

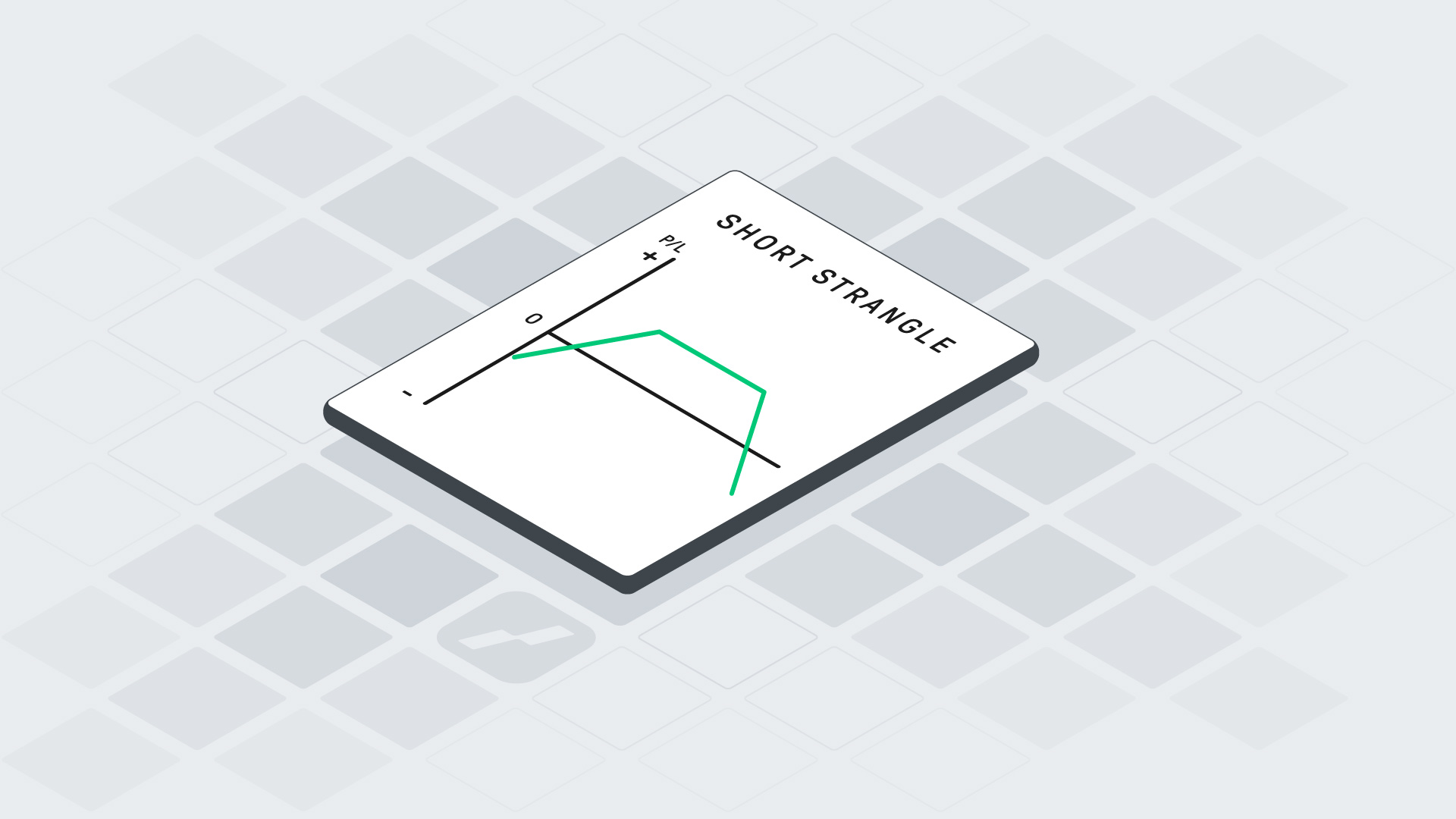

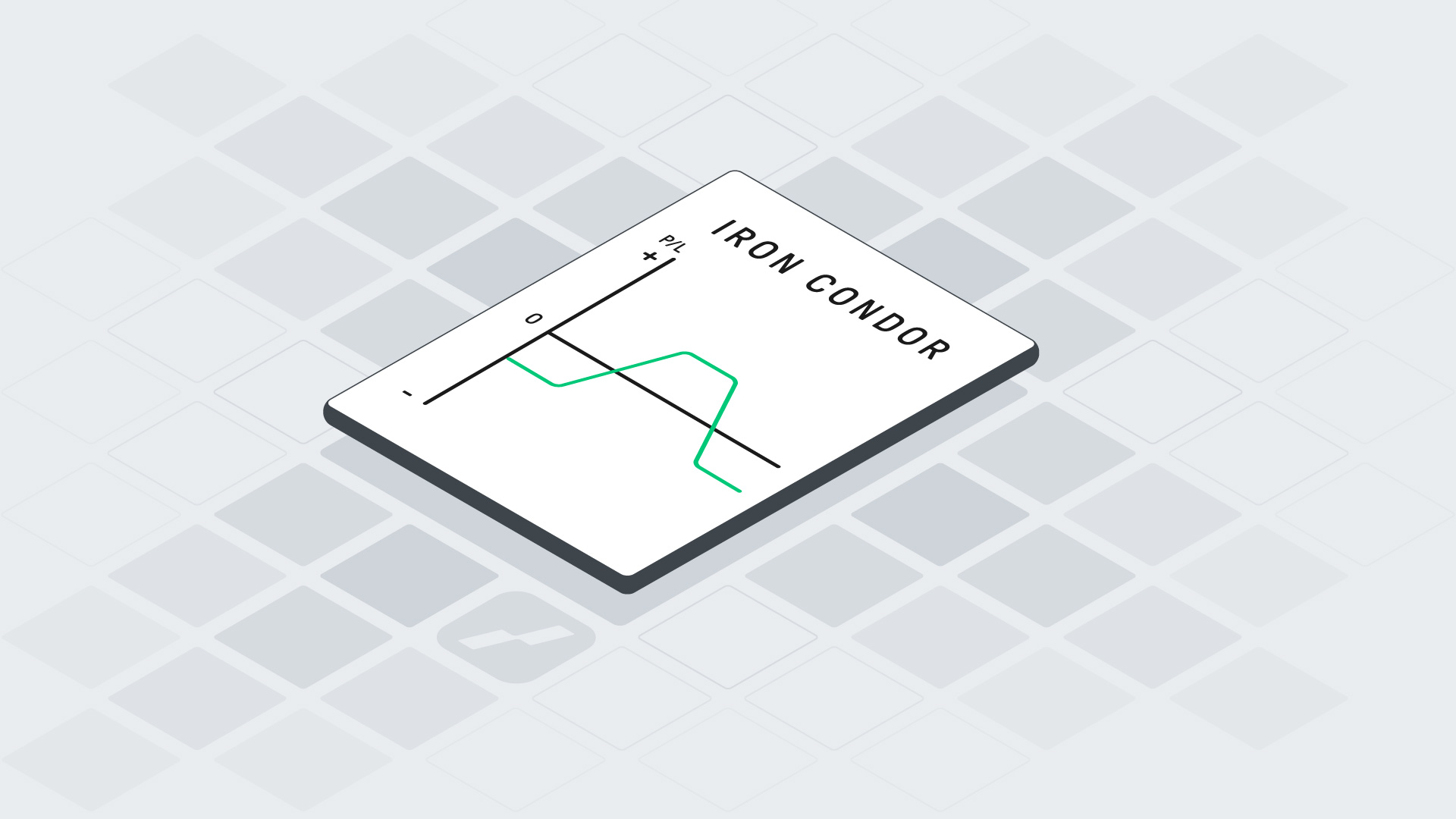

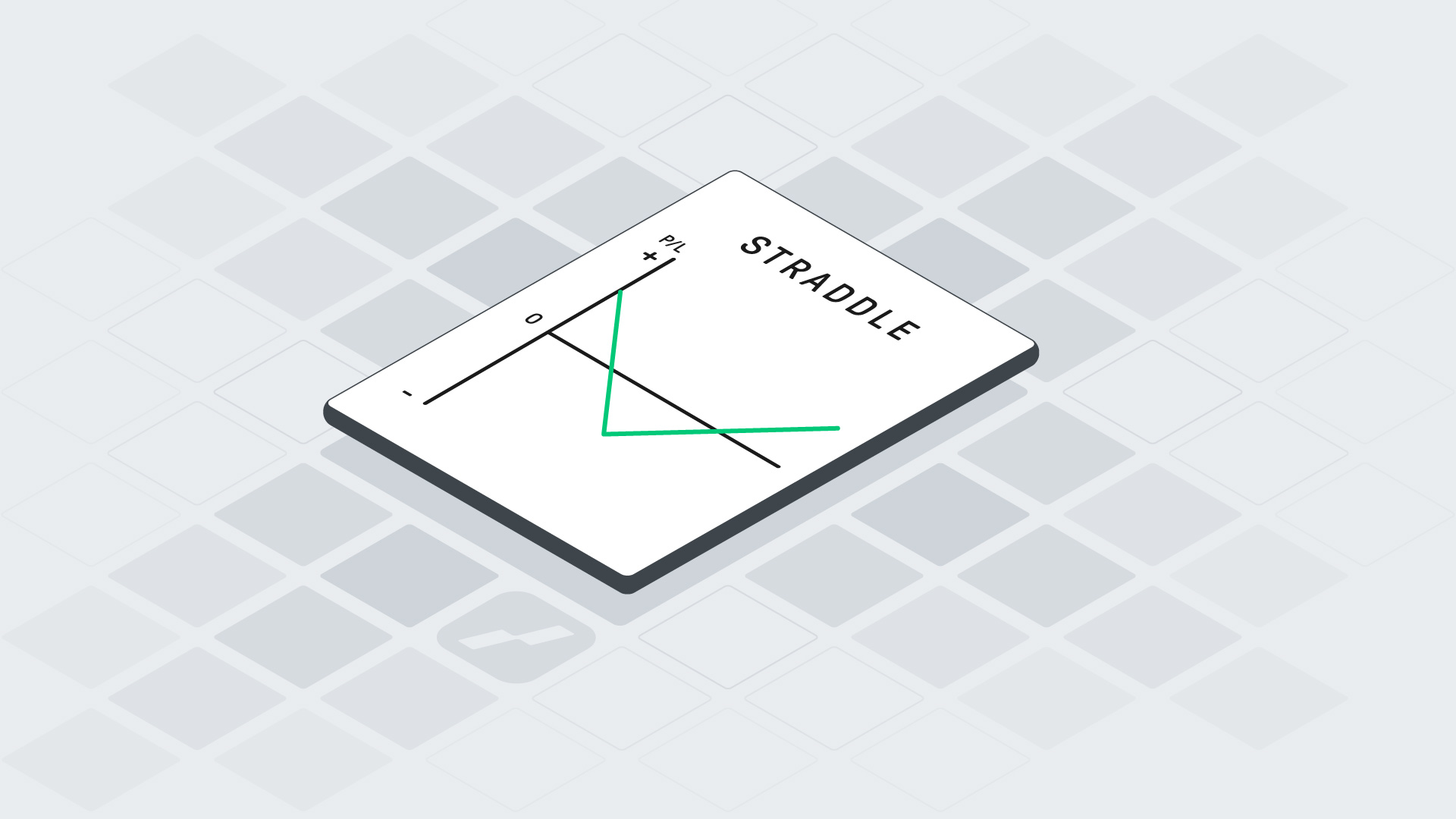

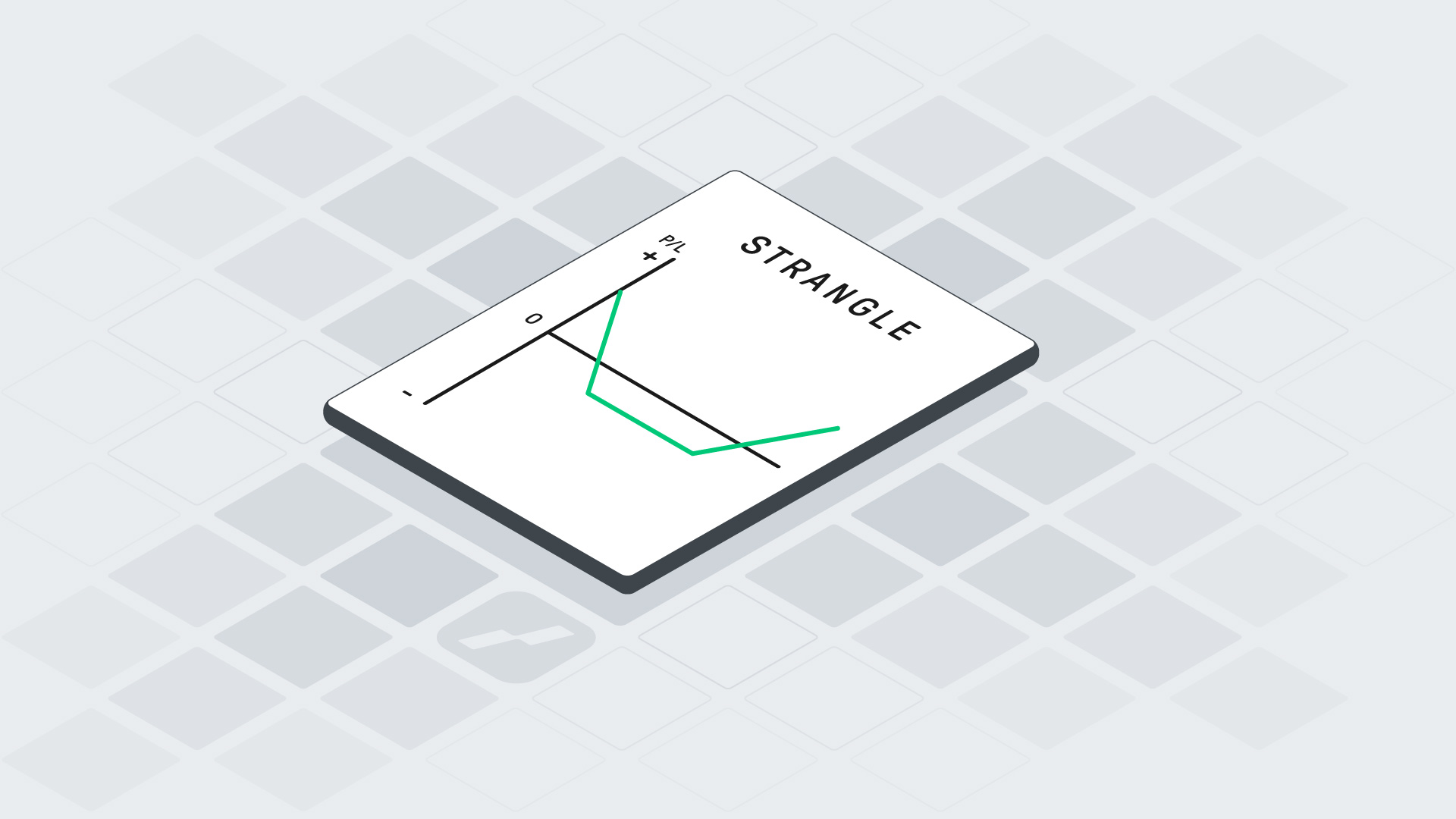

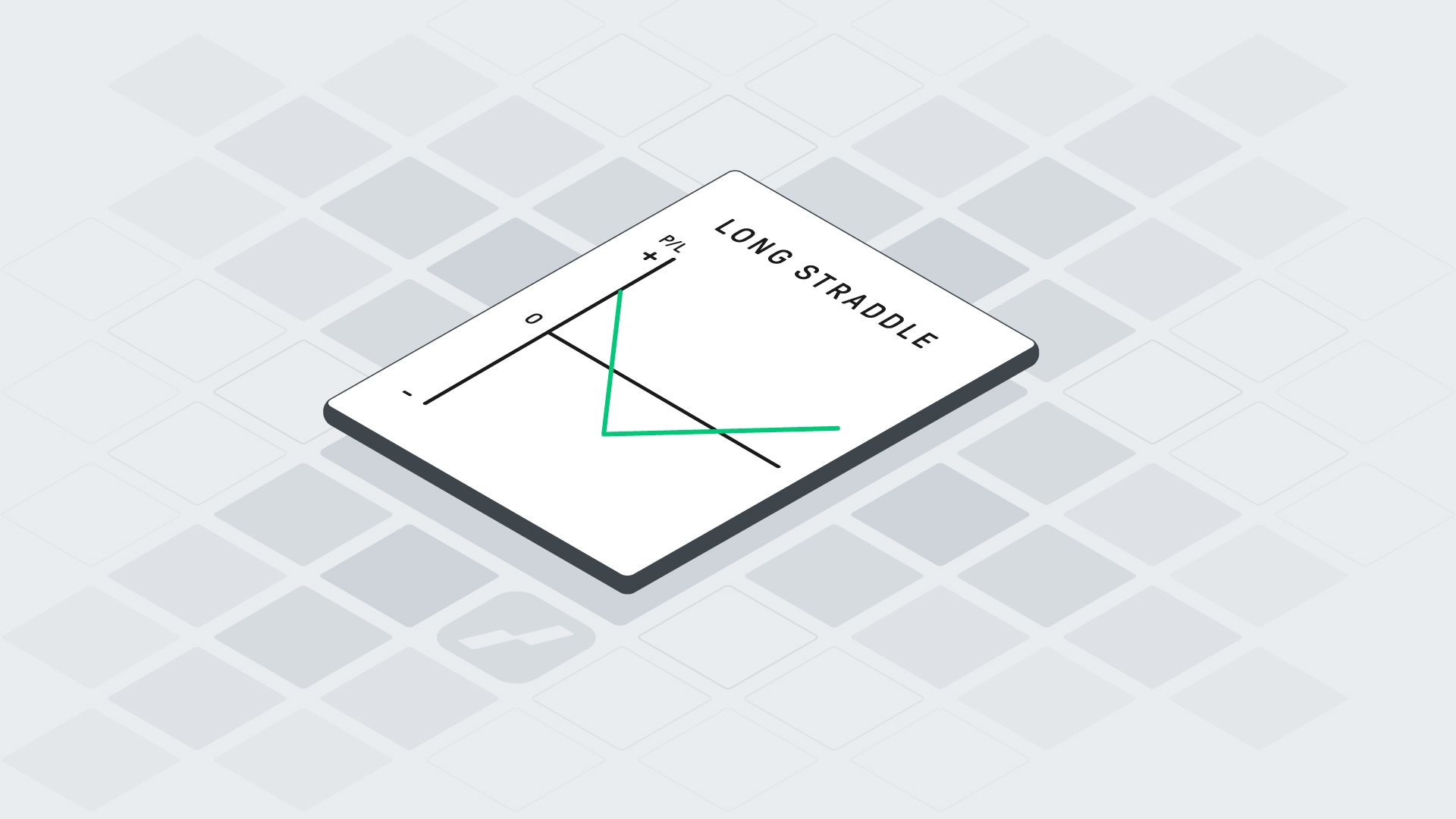

Wie mit Aktien-Optionen können Sie auch mit VIX Optionen jede beliebige Optionsstrategie umsetzen, also beispielsweise Bull Call Spreads, Short Straddles, Short Strangles, Iron Condors oder Butterflys.

Calendar Spreads hingegen kommen aufgrund der Terminstrukturkurve meist nicht in Frage, denn der Folgekontrakt des nächsten VIX Futures ist oft teurer als der aktuelle (Contango). Dies kann sich in Extremsituationen wie der Finanzkrise 2008 allerdings auch umkehren (Backwardation). VIX Optionen haben wie die üblichen Aktien Optionen einen Multiplikator von 100, das bedeutet ein Optionskontrakt bezieht sich auf das 100-fache des Basiswerts.

Vorteile und Nachteile von VIX Optionen

Im Folgenden stellen wir sowohl Chancen als auch Risiken von VIX Optionen vor.

Vorteile und Chancen von VIX Optionen

- Gewinnchancen: Anleger können mit VIX Optionen hohe Gewinne erzielen, vor allem wenn es zu starken Schwankungen der Volatilität kommt.

- Absicherung eines Aktien-Portfolios: Mittels VIX Optionen lässt sich ein Portfolio gegen einen plötzlichen Börseneinbruch absichern.

- Flexibilität: Da es sowohl Call als auch Put Optionen gibt, lässt sich sowohl auf eine Zunahme als auch auf eine Abnahme der Volatilität spekulieren. Dabei sind verschiedenste Optionsstrategien anwendbar.

- Diversifikation: Anleger können ihr Depot mit VIX-Optionen ergänzen und unabhängig von der Richtung des Aktienmarktes Renditen mit der Veränderung der Volatilität erzielen.

Nachteile und Riskien von VIX Optionen

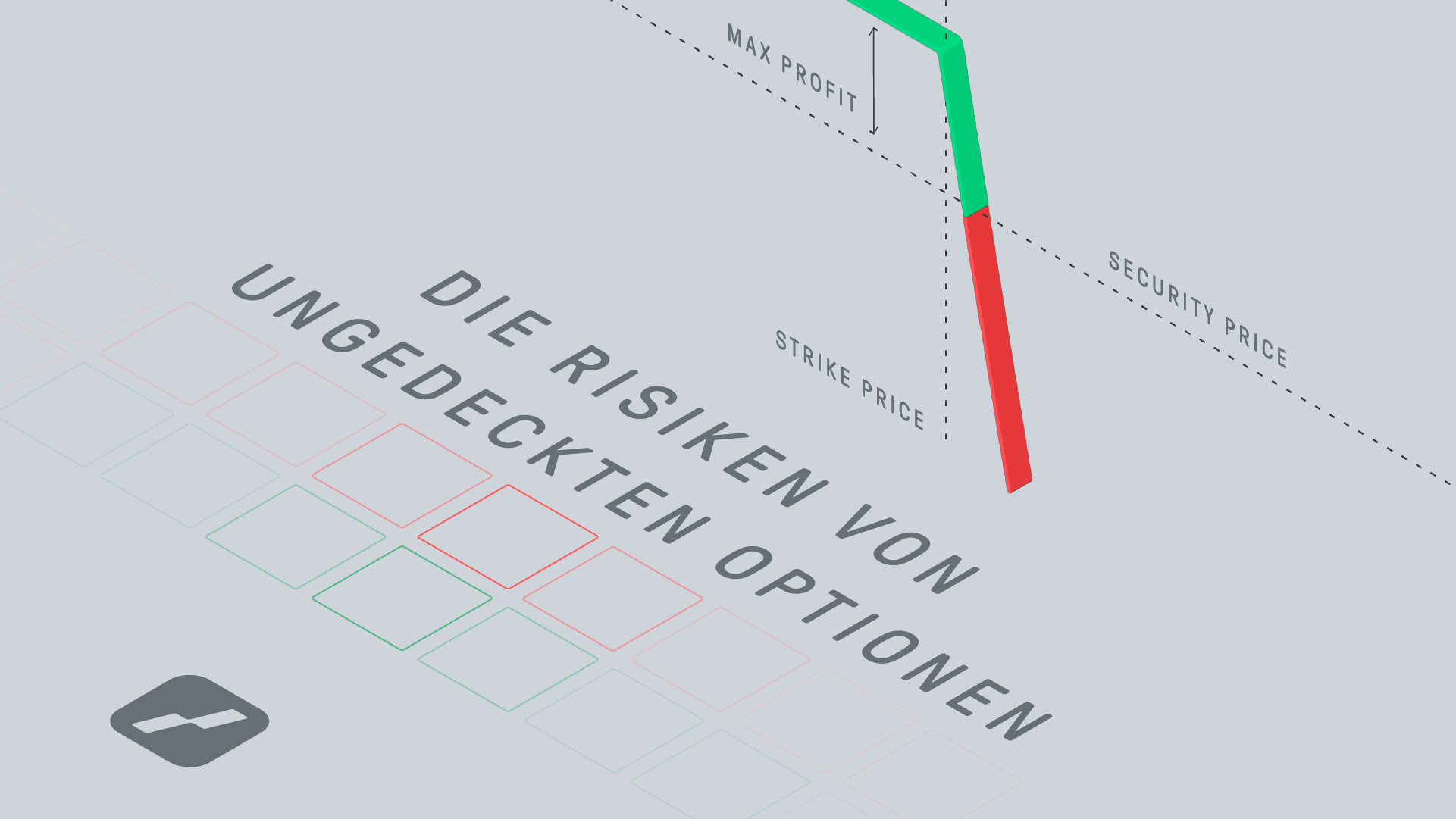

- Verlustrisiken: Den hohen Gewinnchancen stehen bei VIX Optionen auch entsprechende Risiken gegenüber. Besonders riskant ist dabei das Schreiben (Verkaufen) von VIX Optionen, da es im Vergleich zu Aktien weitaus öfter zu großen Schwankungen und „Spikes“ kommt. Diese können im Extremfall an einem einzigen Handelstag im dreistelligen Prozentbereich liegen.

- Abweichungen bei der Korrelation: Da sich die Preise für Aktien-Optionen nach Angebot und Nachfrage richten, entwickelt sich die Volatilität bzw. der VIX nicht immer erwartungsgemäß, d. h. gegenläufig zur Börse. Es kann also z. B. sein, dass der VIX steigt, obwohl sich die Kurse positiv entwickeln oder umgekehrt. VIX Optionen können das Risiko eines Depots nicht immer verringern, sondern unter Umständen auch kontraproduktiv sein.

- Synthetischer Basiswert: Der VIX Future ist ein Termingeschäft, das auf den errechneten Prämien für Aktien-Optionen basiert. Es liegen also keine klassischen Vermögenswerte wie Aktien oder Anleihen zu Grunde.

Alles in Allem lassen sich Aktienportfolios mittels VIX Optionen recht gut absichern, dies gilt insbesondere für schock- und panikartige Ereignisse à la Finanzkrise oder Corona-Crash. Kommt es beim VIX zu extremen Ausschlägen, so sollten beispielsweise gehaltene Call Optionen auf den VIX umgehend verkauft werden, denn meist kommt es anschließend relativ schnell wieder zu einer Beruhigung. Zudem könnten Anleger Sondersituationen ausnutzen und beispielsweise während „Angst-Spikes“ auf eine Normalisierung des Angst-Levels setzen. Genauso kann ein Anleger bei extrem niedriger Volatilität darauf setzen, dass die Märkte früher oder später wieder einmal richtig durchgerüttelt werden. Allerdings sollten keinesfalls zu hohe Risiken eingegangen werden, denn kaum eine Aktie ist so volatil wie die Volatilität selbst… Es bieten sich vor allem Optionsstrategien mit vorteilhaftem Chance-Risiko-Verhältnis an.

Der VVIX

Genauso wie der S&P 500 einen Volatilitätswert aufweist, der durch den VIX gemessen wird, weist der VIX ebenfalls eine Volatilität auf. Denn natürlich schwankt auch der VIX selbst. Die Volatilität des VIX wird durch den sogenannten VVIX gemessen: Der „VIX des VIX“. Der Wert des VVIX kann einem Trader helfen, seine Optionsstrategie auf den VIX zu optimieren, in derselben Weise wie der VIX eine Entscheidungshilfe für eine Optionsstrategie auf den S&P 500 darstellen kann.

Volatilitäts-ETFs

Nachdem die Barclays Bank im Jahr 2022 den Vertrieb des VXX ETF eingestellt hat, stehen den Anlegern vor allem zwei große, liquide ETFs zur Verfügung, die den kurzfristigen Verlauf des VIX (bzw. VIX Futures) widerspiegeln:

- UVXY: Der gehebelte UVXY ETF (ProShares Ultra VIX Short-Term Futures ETF) strebt eine Rendite an, die der 1,5-fachen Wertentwicklung des zugrundeliegenden VIX Futures Index an jedem Handelstag entspricht.

- SVXY: Der SVXY ETF (ProShares Short VIX Short-Term Futures ETF) setzt dagegen auf eine fallende Volatilität und spiegelt, die Hälfte der umgekehrten (inversen) Wertentwicklung des VIX Future Index am jeweiligen Handelstag wider. Der VIX Futures Index basiert auf den zwei nächstliegenden VIX Futures Kontrakten. Wenn der VIX bzw. der VIX Futures Index also steigt, fällt der SVXY, und umgekehrt.

Seit März 2022 gibt es zwei weitere VIX-ETFs, die sich auf die Volatilität beziehen: Der UVIX ETF soll die kurzfristige Entwicklung des VIX, wie der ehemalige VXX ETF mit einem 2-fachen Hebel, abbilden. Der SVIX ETF hingegen soll die umgekehrte Wertentwicklung des VIX abbilden. Der inverse SVIX ist dementsprechend mit dem SVXY vergleichbar, weist jedoch einen größeren Hebel auf.

Bei inversen VIX-ETFs muss unbedingt beachtet werden, dass diese bei einem plötzlichen starken Anstieg des VIX wertlos verfallen können. Denn schnellt der VIX beispielsweise an einem einzelnen Handelstag um mehr als +100 % in die Höhe, so entspricht dies bei einer prozentualen 1:1 Abbildung einem rechnerischen Totalverlust. Dies war beispielsweise im Februar 2018 annähernd der Fall, als die VIX Futures von einem niedrigen Niveau im Bereich von 16 im Verlauf eines Tages überraschend um +96 % auf über 30 stiegen. Beim oben genannten SVXY ETF würde der Totalverlust „erst“ bei einem Tagesanstieg der Volatilität um mehr als +200 % entstehen. Dieses Szenario ist zwar recht unwahrscheinlich, aber bei einem plötzlichen Marktschock (z. B. durch Terroranschläge etc.) auch nicht völlig ausgeschlossen.

Volatilitätsbasierte ETFs lassen sich in Deutschland aufgrund der europäischen Regularien von Privatanlegern jedoch nicht direkt handeln. Mit einem Umweg über Optionen kann jedoch auch bei VIX-ETFs auf Wertänderungen spekuliert werden.

2 einfache Optionsstrategien

auf den UVXY

Vor allem die beiden liquiden ETFS UVXY und SVXY sind mit Optionen gut handelbar. Mittlerweile gibt es auf diese Basiswerte wöchentliche Optionen, die ihr Verfallsdatum am jeweiligen Freitag haben. Die Optionen auf UVXY und SVXY werden recht aktiv gehandelt, so dass die Spreads (die Spanne zwischen Geld- und Briefkurs) meist sehr gering sind.

Durch seine besondere mathematische Konstruktion, die von der sogenannten Terminkurve des VIX abhängig ist, tendiert der UVXY dazu, in einem dauerhaften Abwärtstrend gefangen zu sein. Bei plötzlich auftretender hoher Volatilität und Börseneinbrüchen kann der UVXY jedoch explosionsartige Kurssprünge aufweisen. Der UVXY stieg beispielweise während der Corona-Krise zwischen dem 20. Februar 2020 und dem 18. März 2020 um rund 1.100 %! Solche Kurssprünge sind in der Regel aber kurzfristiger Natur und der UVXY nimmt seinen Abwärtstrend, selbst in schlechten Börsenzeiten, relativ rasch wieder auf.

Ein Anleger, der mit angemessener Investitionsgröße und mit einer wohlüberlegenen Strategie mit begrenztem Risiko auf einen fallenden UVXY ETF setzt, kann ordentlich belohnt werden. Er muss aber in der Lage sein, sporadische Kurssprünge aussitzen zu können, ohne dass sein Depot pulverisiert wird. Idealerweise wartet er mit dem Einstieg geduldig ab, bis der UVXY einen ebensolchen extremen Kurssprung verzeichnet hat, bevor er in einen Trade einsteigt.

Verlauf des UVXY über 2 Jahre

Der UVXY ETF tendiert langfristig abwärts, verzeichnet aber sporadische extreme Kurssprünge, wenn die Angst an den Märkten zunimmt.

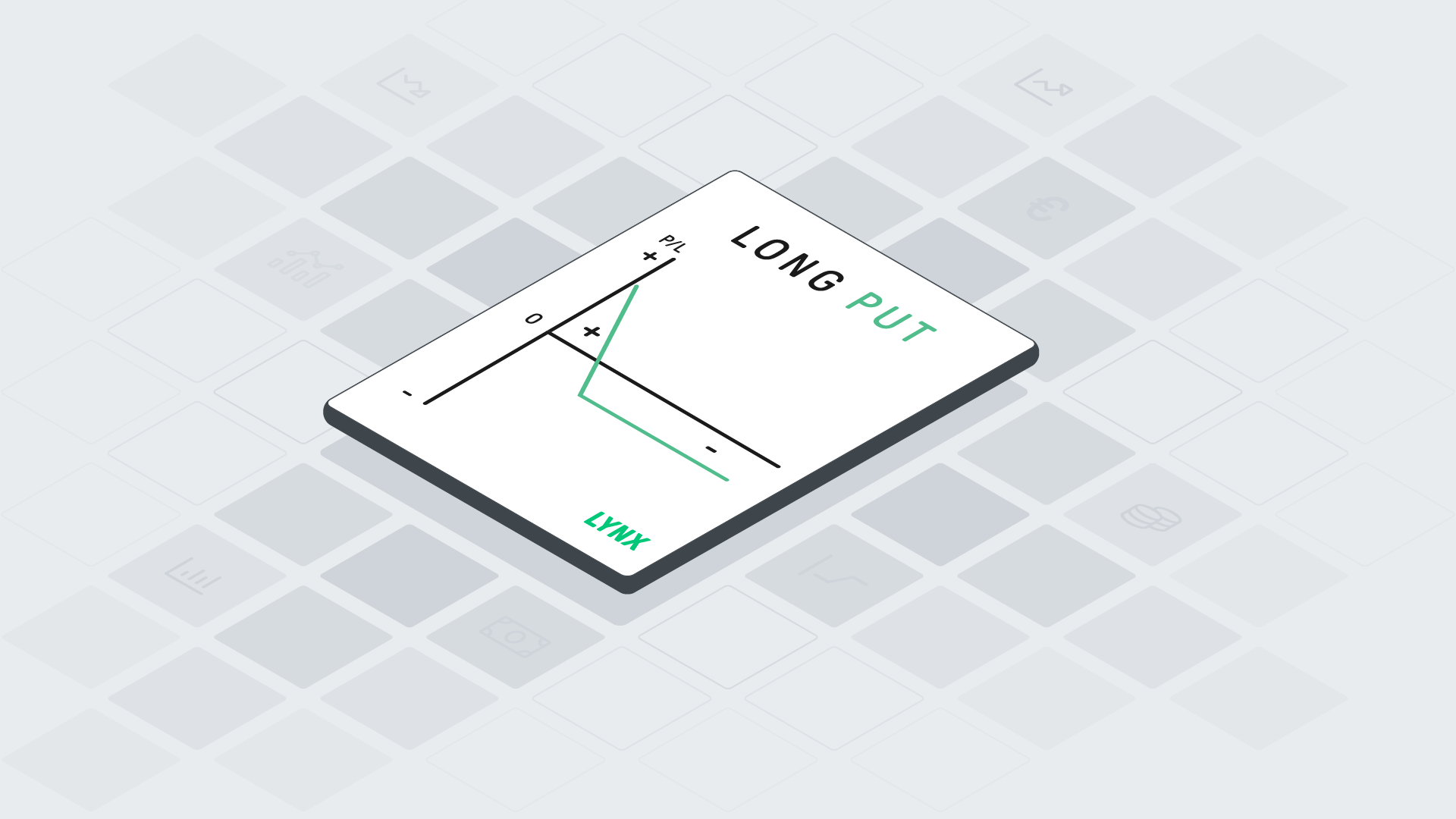

Strategie Nr. 1: Der Kauf eines einfachen Puts

Nehmen wir an, ein Anleger möchte 100 Stück UVXY leerverkaufen, um von einem fallenden UVXY zu profitieren. Nehmen wir auch an, dass der UVXY bei 13 $ notiert. Falls der Anleger falsch liegt und der UVXY steigt, so wäre der potenzielle Verlust theoretisch unbegrenzt. Würde sich der UVXY beispielsweise auf 26 $ verdoppeln, würde der Anleger einen Verlust von 100 x (26 $ – 13 $) = 1.300 $ erleiden. Würde der UVXY bis auf 100 $ steigen, so läge der Verlust bei 8.700 $. Doch dieses unglückliche Szenario kommt für deutsche Privatanleger ohnehin nicht in Frage, da der UVXY ETF hierzulande nicht direkt handelbar ist.

Wenn der Anleger stattdessen jedoch einen einfachen Put kauft, der tief im Geld ist, z. B. mit einem Basispreis (Strike) von 42 $ und einer Laufzeit von 5 Monaten, so würde er ca. 3.120 $ bezahlen (Stand April 2022 – Der Put würde in diesem Beispiel bei 31,20 $ notieren und bei einer Kontraktgröße von 100 entsprechend 3.120 $ kosten. Dieser Betrag wäre auch das maximale Verlust-Risiko für den Anleger. Der Put würde sich mit jedem Dollar, um den sich der UVXY verbilligt um ca. 0,70 $ verteuern. Im Fachjargon spricht man von einem Put mit einem „Delta“ von 0,70. Fällt also der UVXY relativ schnell von 13 $ auf 9 $, so könnte sich der Put um 4 $ x 0,70 = 2,80 $ verteuern. Je Kontrakt würde dies einem Gewinn von 280 $ entsprechen.

Falls der UVXY über 5 Monate konstant bei 13 $ bleibt, so wäre der Put am Ende der Laufzeit noch 29 $ Wert (Differenz zwischen dem Basispreis und dem UVXY-Kurs). Der Verlust würde in diesem Fall nur 220 $ (3.120 $ – 2.900 $) betragen.

Je tiefer der Put im Geld ist, desto genauer spiegelt er die Wertentwicklung des UVXY wider. Umso teurer ist jedoch auch der entsprechende Put.

Strategie Nr. 2: Der Kauf eines Bear Call Spreads

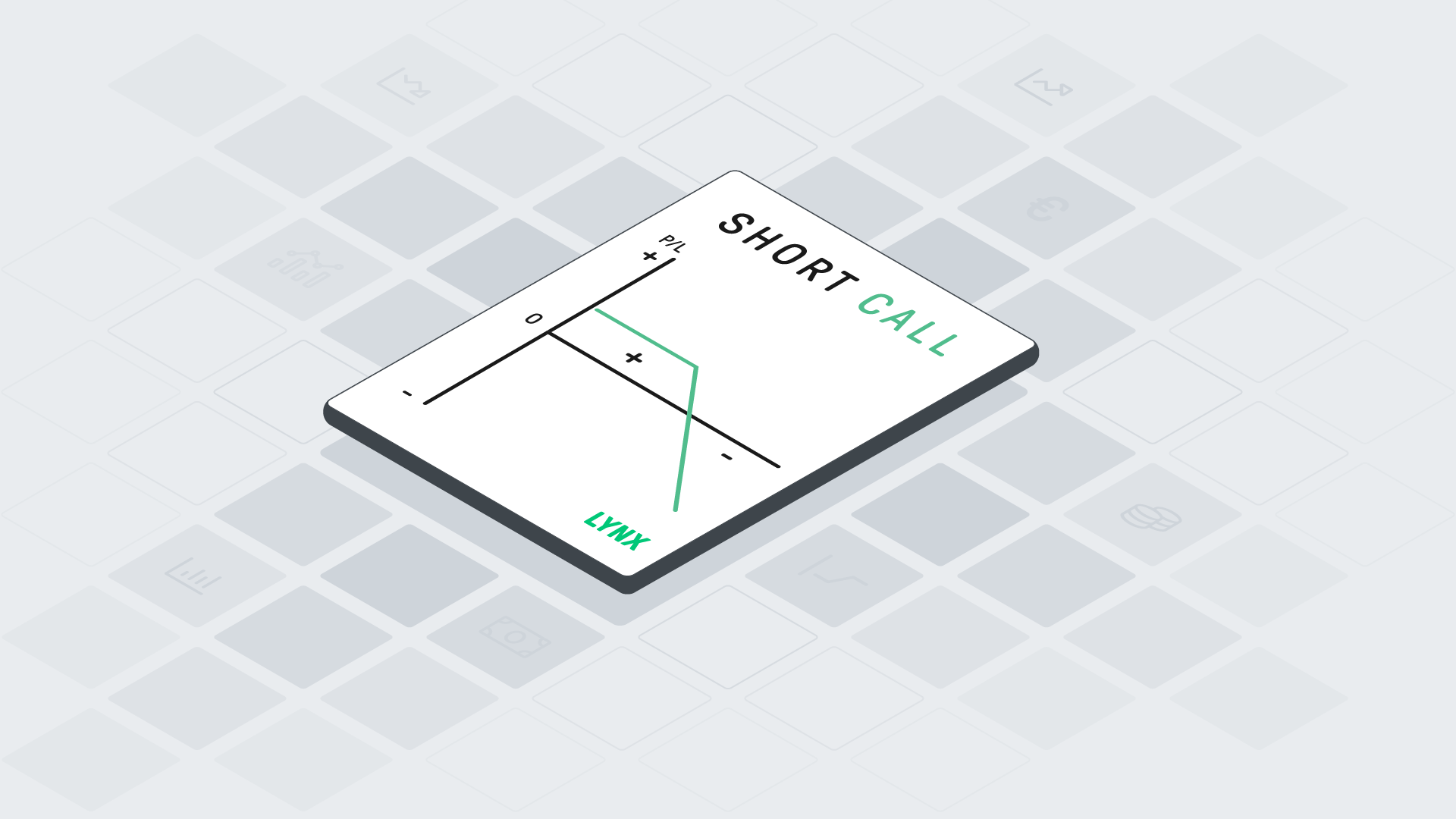

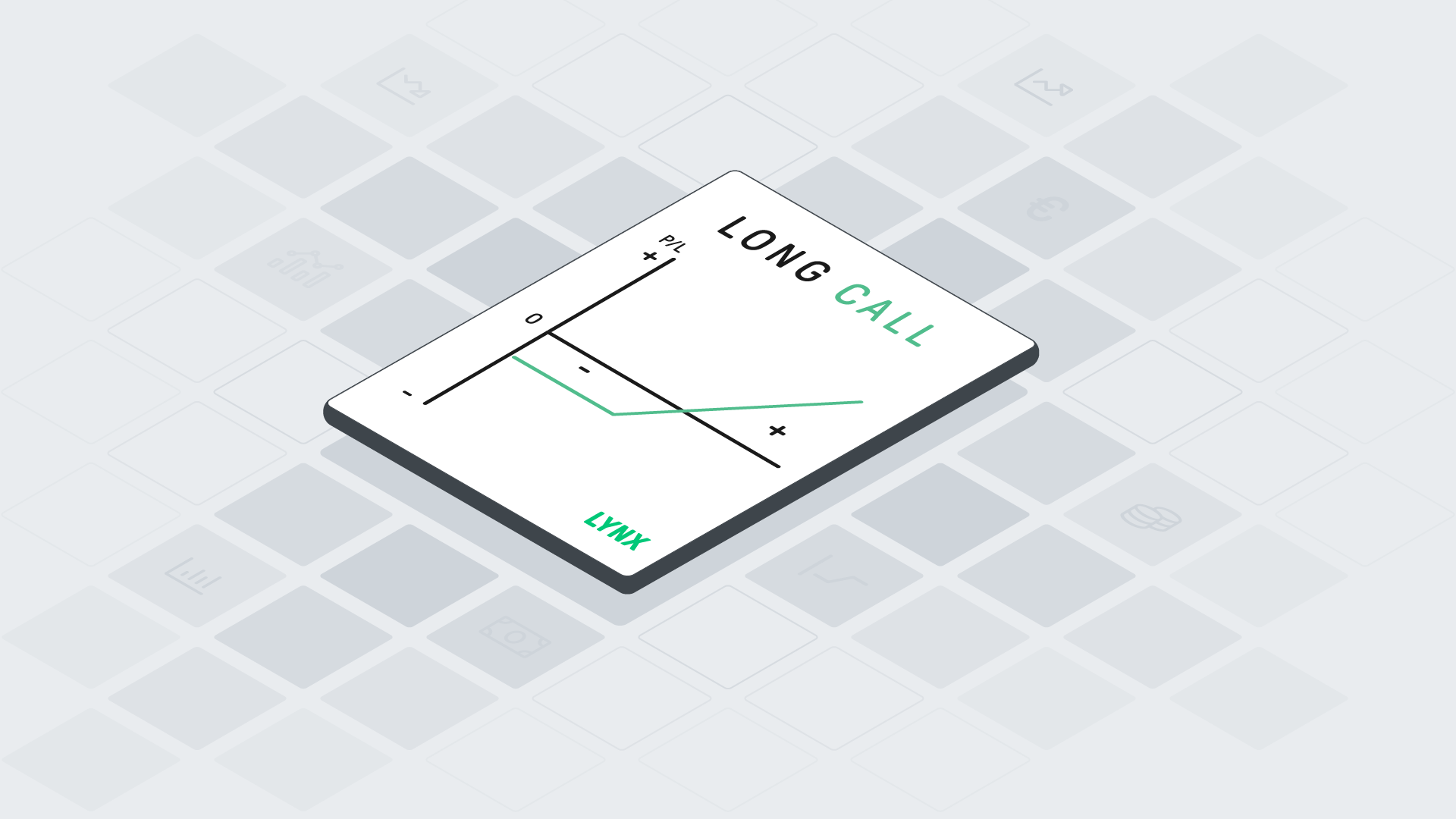

Bear Call Spreads sind Kombinationen von 2 Optionen: Einem gekauften und einem geschriebenen (verkauften) Call. Der gekaufte Call (Long Call) schützt die Position gegen einen steigenden UVXY. Der geschriebene Call (Short Call) profitiert von einem fallenden UVXY.

Alle Details zu der Funktionsweise eines Bear Call Spreads finden Sie in unserem Artikel: Optionsstrategie Bear Call Spread: Im Bärenmarkt Profite erzielen

Die Vorteile eines Bear Call Spreads gegenüber dem einfachen Put sind vielfältig:

- Je nach Wahl der Basispreise ist das maximale Verlust-Risiko deutlich kleiner als mit einer Put Option.

- Der UVXY muss nicht unbedingt fallen, um den maximalen Gewinn zu erzielen. Es reicht, wenn er sich seitwärts bewegt oder sogar leicht steigt (bis zum Basispreis des verkauften Calls).

- Der Verlauf der Zeit ist auf der Seite des Anlegers. Der Zeitwertverfall der Optionen entfaltet Tag für Tag das Gewinnpotenzial des Bear Call Spreads.

Bei einem UVXY-Kurs von 13 $ würde beispielsweise ein Bear Call Spread mit einem verkauften (geschriebenen) Call mit Basispreis 19 $ und einem gekauften Call mit Basispreis 27 $, beide mit derselben Restlaufzeit von ca. 5 Wochen, eine Prämie von ca. 50 $ einbringen. Diese Prämie wäre der maximale Gewinn. Der maximale Verlust wäre auf 750 $ begrenzt. Dieser käme allerdings nur dann zum Tragen, wenn der UVXY am Laufzeitende über 27 $ notieren würde. Bis zu einem Kurs von 19 $ würde der maximale Gewinn von 50 $ nicht geschmälert.

Fazit: Zukünftige Optionen-Tradeideen auf den UVXY

Versierte Optionshändler wissen, welches Gewinnpotenzial im VIX, VIX-Optionen und ETFs wie UVXY und SVXY steckt. Dabei ist es wichtig zu verstehen, wie diese Produkte funktionieren, um einerseits keine potenzielle Gewinnchance zu verpassen und andererseits keine unangemessenen Risiken einzugehen. Wissen gibt Ihnen Kontrolle. Und Kontrolle ist wichtig, wenn Sie mit „wilden“ Basiswerten wie der Volatilität handeln. Mit Erfahrung und Vorsicht können Sie als Anleger die Volatilität zu ihrem Vorteil nutzen.

In unsere Rubrik Optionen in der Praxis stellen wir Ihnen regelmäßig beispielhafte Optionen-Tradeideen auf den UVXY vor, um Ihnen das Potenzial solcher Strategien aufzuzeigen. Abonnieren Sie doch einfach auf der verlinkten Seite unseren Newsletter Optionsreport, um keine Idee zu verpassen.

Sie möchten an der Börse mit Optionen handeln?

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.