Im Optionen-Jargon wird der Bear Call Spread manchmal auch Short Call Spread oder Credit Call Spread genannt.

- Aufbau des Bear Call Spreads

- Profil eines Bear Call Spreads

- Prinzip des Bear Call Spreads

- Für wen ist der Bear Call Spread geeignet?

- Wann sollte ein Bear Call Spread eingegangen werden?

- Wo liegt Ihr „Breakeven“ bei einem Bear Call Spread?

- Was ist Ihr maximaler potenzieller Gewinn bei einem Bear Call Spread?

- Was ist Ihr maximaler potenzieller Verlust bei einem Bear Call Spread?

- Was sind die Margin Anforderungen bei einem Bear Call Spread?

- Wie wirkt sich die Zeit auf die Position aus?

- Was ist der Einfluss der impliziten Volatilität?

- Risiko einer Ausübung der Optionen

- Die Vor- und Nachteile des Bear Call Spreads auf den Punkt gebracht

- Beispiel: Bear Call Spreads auf Chevron (Ticker: CVX)

- Fazit Bear Call Spread: Auch in fallenden Märkten ist mit der richtigen Strategie ein Depot-Zuwachs möglich

Aufbau des Bear Call Spreads

Diese Strategie besteht aus dem Leerverkauf einer Call Option, die aus dem Geld ist (deren Basispreis über dem aktuellen Aktienkurs liegt) und dem Kauf einer Call Option, die ebenfalls aus dem Geld ist und deren Basispreis höher als der Basispreis der verkauften Call Option liegt. Beide Optionen haben dasselbe Verfallsdatum.

Der Bear Call Spread zusammengefasst:

- Short Call mit Basispreis A

- Long Call mit Basispreis B

- Der Aktienkurs liegt in der Regel unter dem Basispreis A

- Beide Optionen haben das gleiche Verfallsdatum (man spricht in diesem Fall von einem Vertical Spread)

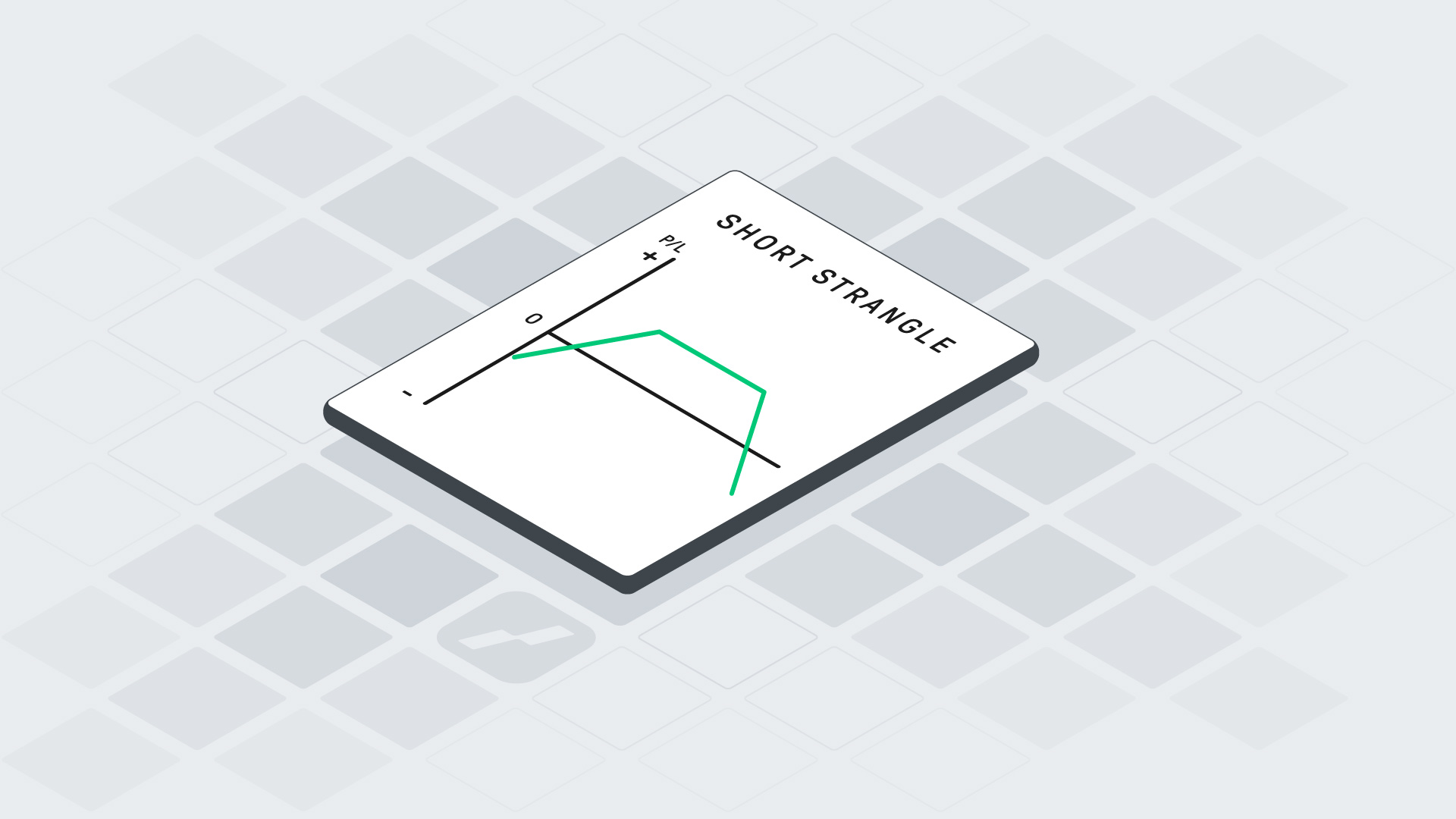

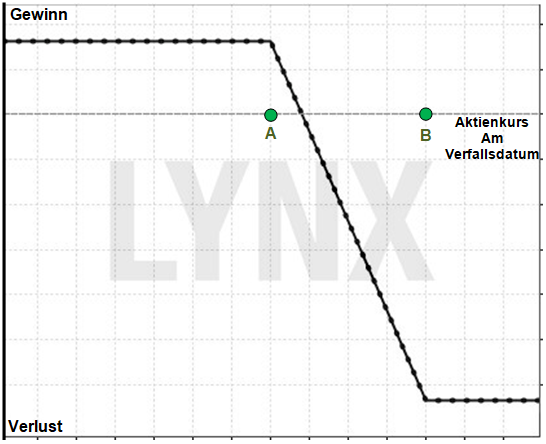

Profil eines Bear Call Spreads

Prinzip des Bear Call Spreads

Mit einem Bear Call Spread sind Sie verpflichtet, die Aktie zum Basispreis A zu verkaufen, wenn die leerverkaufte Option ausgeübt wird. Sie haben aber auch das Recht, die Aktie zum Basispreis B zu kaufen.

Ein Bear Call Spread ist eine Alternative zum einfachen Short Call. Zusätzlich zum Verkauf einer Call Option mit Basispreis A kaufen Sie eine billigere Call Option mit Basispreis B, um Ihr Risiko zu begrenzen, wenn die Aktie steigt. Aufgrund des Preisunterschieds zwischen den beiden Optionen erhält der Anleger bei der Eröffnung dieser Position immer eine Prämie (Gutschrift). Durch den Kauf der Call Option ist diese Netto-Einnahme (Ihre Prämie) niedriger als mit der einfachen Short Call Strategie. Dafür schützt Sie die gekaufte Call Option gegen höhere Verluste im Falle einer starken Aufwärtsbewegung.

Ihre Erwartung wird sein, dass der Aktienkurs unter dem Basispreis A bleiben wird und dass beide Optionen wertlos verfallen werden. In diesem Fall müssen Sie keine Transaktionsgebühren zahlen, um Ihre Position zu schließen.

In der Umsetzung ist ein Bear Call Spread sehr einfach. Idealerweise kaufen Sie die eine Call Option und verkaufen die andere Call Option gleichzeitig im Rahmen einer Optionen-Kombination, zum Beispiel mithilfe des OptionTraders oder ComboTraders Ihrer LYNX Handelsplattforms.

Meine persönlichen Tipps für den Handel von Bear Call Spreads

- Ich würde bei einem Bear Call Spread empfehlen, den Basispreis A der leerverkauften Option so auszuwählen, dass er mindestens eine Standardabweichung oder mehr von dem aktuellen Aktienkurs entfernt ist. Das erhöht Ihre Erfolgswahrscheinlichkeit. Je weiter entfernt der Basispreis allerdings ist, desto niedriger ist die Prämie, die Sie vereinnahmen. Optionen mit einem Delta von 16 (auffindbar in der Optionskette im OptionTrader Ihrer Handelsplattform), entsprechen einer Standardabweichung. Idealerweise befindet sich dieser Basispreis charttechnisch in der Nähe eines soliden Widerstands.

- Bevorzugen Sie kurze Laufzeiten, da die Optionen in den letzten 60 Tagen vor ihrem Verfallsdatum schneller an Wert verlieren. Dieser Zeitwertverlust ist für Sie als Verkäufer der Optionen ein Vorteil. Siehe dazu auch unseren Artikel zu Thema Zeitwertverfall.

Für wen ist der Bear Call Spread geeignet?

Diese Strategie ist für Trader gedacht, die bereits Erfahrung im Optionshandel gesammelt haben. Der Bear Call Spread ist zwar in seiner Ausführung nicht besonders kompliziert, er erfordert dennoch eine gewisse Expertise in der Auswahl der Basispreise und ein gutes Verständnis des maximalen Risikos der eingegangenen Position.

Wann sollte ein Bear Call Spread eingegangen werden?

Sie eröffnen einen Bear Call Spread, wenn Sie davon ausgehen, dass die Aktie fallen, sich seitwärts bewegen oder leicht steigen wird. Die zugrunde liegende Aktie darf bis zum Basispreis A steigen, ohne dass der maximale Gewinn (die Prämie) geschmälert wird. Idealerweise erfolgt der Einstieg zu einem Zeitpunkt, an dem die zugrunde liegende Aktie eine hohe implizite Volatilität aufweist. Dadurch sind die Optionen teurer und eine höhere Prämie kann entsprechend vereinnahmt werden.

Wo liegt Ihr „Breakeven“ bei einem Bear Call Spread?

Diese Strategie macht sich bezahlt, wenn der Aktienkurs beim Verfall unter dem oberen Basispreis A der leerverkauften Call Option zuzüglich der vereinnahmten Prämie liegt. In diesem Fall würde der Long Call wertlos verfallen und der innere Wert des Short Call würde der Prämie entsprechen:

Breakeven = Basispreis des leerverkauften Calls + vereinnahmte Prämie

Was ist Ihr maximaler potenzieller Gewinn bei einem Bear Call Spread?

Ihr potenzieller Gewinn ist auf die vereinnahmte Prämie begrenzt. Er wird erzielt, wenn der Aktienkurs am Ende der Laufzeit unter dem Basispreis A notiert. In diesem Fall verfallen beide Call Optionen wertlos, und Sie kassieren die bereits vereinnahmte Prämie zu 100% als Gewinn ab.

Die Art und Weise, wie Sie die beiden Basispreise auswählen, bestimmt das maximale Ertragspotenzial und das maximale Risiko. Durch die Wahl eines niedrigeren Basispreises der leerverkauften Option und eines höheren Basispreises der gekauften Option können Sie die anfängliche Prämieneinnahme erhöhen.

Ein Teilgewinn wird erzielt, wenn der Aktienkurs zwischen dem Basispreis A und dem Breakeven-Punkt bleibt. Ein Bear Call Spread muss nicht bis zum Ende der Laufzeit der Optionen gehalten werden. Sie können die Position vorzeitig glattstellen und die Gewinne (oder die Verluste) mitnehmen.

Was ist Ihr maximaler potenzieller Verlust bei einem Bear Call Spread?

Ihr maximaler potenzieller Verlust ist begrenzt und wird wie folgt berechnet:

Maximaler Verlust = Differenz zwischen den Basispreisen x 100 – Prämie.

Dieser maximale Verlust je gehandelten Kontrakt wird entsprechend verbucht, wenn die Aktie am Ende der Laufzeit der Optionen über dem Basispreis B der gekauften Option notiert. Während Sie mit einem einfachen Short Call einen steigenden Verlust bei steigender Aktie verzeichnen würden, erlaubt die gekaufte Call Option in dem Bear Call Spread eine klare Begrenzung dieses Verlusts.

Das Schlimmste, was passieren kann, ist, dass der Aktienkurs bei Verfall über dem höheren Basispreis B liegt. In diesem Fall werden sowohl der Short Call als auch der Long Call ausgeübt. Die gleichzeitige Ausübung bedeutet, dass die Aktie zum höheren Basispreis gekauft und zum niedrigeren Basispreis verkauft wird. Die vereinnahmte Prämie bleibt aber dem Anleger erhalten und reduziert den Verlust.

Was sind die Margin Anforderungen bei einem Bear Call Spread?

Die Margin-Anforderung je Kontrakt entspricht dem maximalen Verlust.

Wie wirkt sich die Zeit auf die Position aus?

Für diese Strategie ist der Effekt des Zeitwertverfalls der Optionen positiv. Der Zeitwert der Option, die Sie leerverkauft haben, wird Tag für Tag abnehmen, was gut für Ihre Position ist. Aber auch der Zeitwert der Option, die Sie gekauft haben, wird geringer werden, was eher schlecht ist. Da der Zeitwert der Option, die gekauft wurde, von Anfang an geringer ist als der Zeitwert der leerverkauften Option, ist der Einfluss des Zeitwertverfalls dennoch ein Vorteil des Bear Call Spreads.

Was ist der Einfluss der impliziten Volatilität?

Nachdem die Strategie umgesetzt wurde, wünschen Sie sich in der Regel, dass die implizite Volatilität abnimmt. Dadurch sinkt weiterhin der Zeitwert der Optionen und dies erhöht die Wahrscheinlichkeit, dass sie wertlos verfallen werden (was Ihr Ziel ist).

Ein Anstieg der impliziten Volatilität würde aber auch sehr wahrscheinlich bedeuten, dass die zugrunde liegende Aktie stärker am Fallen ist, was ebenfalls zu Ihrem strategischen Ansatz passen würde.

Risiko einer Ausübung der Optionen

Eine vorzeitige Ausübung ist zwar jederzeit möglich, erfolgt jedoch in der Regel nur, wenn die leerverkaufte Call Option tief ins Geld rutscht oder wenn eine Dividendenausschüttung der Aktie bevorsteht.

Wenn am Verfallsdatum die Aktie knapp unterhalb oder knapp oberhalb des Basispreises der leerverkauften Call Option notiert, können Sie nicht sicher sein, ob zum Verfall der Option eine Ausübung geschehen wird oder nicht.

Mein persönlicher Rat an Sie: Schließen Sie den Bear Call Spread vorzeitig, um der Eventualität der Ausübung aus dem Weg zu gehen.

Mehr zum Thema vorzeitige Ausübung von Optionen können Sie in unserem Artikel Vorzeitige Ausübung von Optionen – So reagieren Sie richtig und bleiben entspannt nachlesen.

Die Vor- und Nachteile des Bear Call Spreads auf den Punkt gebracht

Vorteile:

- Der Bear Call Spread erzielt den maximalen Gewinn bei 3 möglichen Szenarien: Eine Seitwärtsbewegung, eine Abwärtsbewegung und eine leichte Aufwärtsbewegung der zugrunde liegenden Aktie.

- Das Risiko ist begrenzt.

- Der Bear Call Spread profitiert vom Rückgang der impliziten Volatilität.

- Der Bear Call Spread profitiert vom Zeitwertverfall.

Nachteile:

- Der maximale Gewinn ist begrenzt und die Position profitiert entsprechend nicht von einem fortlaufenden Fall der Aktie.

- Je nach Wahl des Basispreises ist nur eine kleine Aufwärtsbewegung des Aktienkurses erlaubt, um in der Gewinnzone zu bleiben.

Beispiel: Bear Call Spreads auf Chevron (Ticker: CVX)

Nehmen wir als Beispiel an, dass die Aktie von Chevron (CVX) derzeit mit 115$ gehandelt wird. Um die Bear Call Spread Strategie umzusetzen, verkauft ein Trader eine Call Option und kauft gleichzeitig eine andere Call Option mit einem höheren Basispreis und mit demselben Verfallsdatum.

Der Short Call (die leerverkaufte Call Option) mit einer Laufzeit von 53 Tagen hat einen Basispreis (Strike) von 120$ und wird zu 2,00$ leerverkauft. Der Long Call (die gekaufte Call Option) mit derselben Laufzeit hat einen Basispreis von 125$ und wird zu 0,70$ gekauft. Die Gesamt-Prämie, die der Trader vereinnahmt, beläuft sich auf (2,00$ – 0,70$) x 100 = 130$

Der Breakeven der Position liegt bei 120$ + 1,30$ = 121,30$. Über diesem Kurs fängt der Trader an, Verluste zu machen.

Wenn der Aktienkurs am Ende der Laufzeit der Optionen unter 120$ notiert, beläuft sich der Gewinn für den Trader auf 130$. Das ist die Prämie, die anfangs vereinnahmt wurde. Die Margin-Anforderung der Position wäre: (125$ – 120$) x 100 – 130$ = 370$. Sie entspricht auch dem maximalen Verlust der Position.

Die Rendite des Bear Call Spread wäre demnach: 130$ / 370$ = 35,1% in 53 Tagen.

Nehmen wir an, dass die Aktie von Chevron über die ganze Laufzeit stabil bleibt und nicht höher als 120$ steigt. Am Ende der Laufzeit der Optionen würden beide Call Optionen wertlos verfallen. Der Trader realisiert seine Prämie von 130$ zu 100% als Gewinn.

Wenn der Kurs auf 123$ steigen sollte, verfällt die gekaufte Call Option mit Basispreis 125$ wertlos. Die leerverkaufte Call Option mit Basispreis 120$ ist aber im Geld und 3$ wert. Mit dem Multiplikator von 100 entsteht mit diesem Short Call ein Verlust von 300$. Nach Abzug der Prämie von 130$ bleibt für den Trader ein Verlust von 170$.

Wenn der Kurs auf 130$ steigen sollten, sind beide Optionen im Geld. Die Chevron Aktie wird automatisch zu 125$ gekauft und sofort zu 120$ wieder verkauft. Nach Abzug der vereinnahmten Prämie entsteht in diesem Fall der maximale Verlust von 370$. Selbst wenn die Aktie noch höher steigen würde, auf 135$, 150$ usw., würde der Trader nie mehr als diese 370$ verlieren können.

Fazit Bear Call Spread: Auch in fallenden Märkten ist mit der richtigen Strategie ein Depot-Zuwachs möglich

Wenn die Märkte unter die Räder geraten, müssen Sie nicht tatenlos zusehen, wie der Wert Ihres Aktiendepots schrumpft. Mit der richtigen Optionen-Kombination wie dem Bear Call Spread können Sie von fallenden Märkten profitieren. Dieser Spread bietet sogar den Vorteil, seinen maximalen Gewinn abzuwerfen, selbst wenn sich die zugrunde liegende Aktie nicht bewegt oder moderat steigt.

Bear Call Spreads gehören zu der Kategorie der Einnahmen-Strategien: Sie erhalten sofort bei der Eröffnung der Position eine Prämie, die Ihnen auf jeden Fall erhalten bleibt.

Achten Sie dennoch darauf, dass Sie sich eine Aktie aussuchen, von der Sie überzeugt sind, dass sie fallen beziehungsweise nicht allzu stark steigen wird. Wählen Sie dann die Basispreise mit Sorgfalt aus, typischerweise in der Nähe eines soliden Widerstandsniveaus.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.