In diesem Artikel stellen wir drei Options-Absicherungsstrategien vor, die häufig von professionellen Tradern angewendet werden, um sich gegen die Volatilität an den Aktienmärkten zu schützen.

Bitte beachten Sie jedoch, dass Investments in sehr volatilen (schwankungsstarken) Märkten besondere Risiken bergen und dass Ihre Anlagen möglicherweise einem höheren Verlustrisiko ausgesetzt sind. Die zukünftige Wirtschafts- und Finanzpolitik der USA hängt vom Ausgang der Präsidentschaftswahlen ab. Deshalb könnten einzelne Sektoren und Anlageklassen empfindlich auf den Wahlausgang reagieren oder starke Kursschwankungen verzeichnen. Bevor Sie sich also im Vorfeld der Wahlen an der Börse engagieren, sollten Sie sich die Frage stellen, ob Trading in hochvolatilen Phasen mit Ihrer Risikotoleranz und Ihren Anlagezielen vereinbar ist.

Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Optionen – und somit auch US-Optionen – ermöglicht? Dann informieren Sie sich hier über LYNX, den Optionen Broker.

Inhalt

Hedging mit Optionen

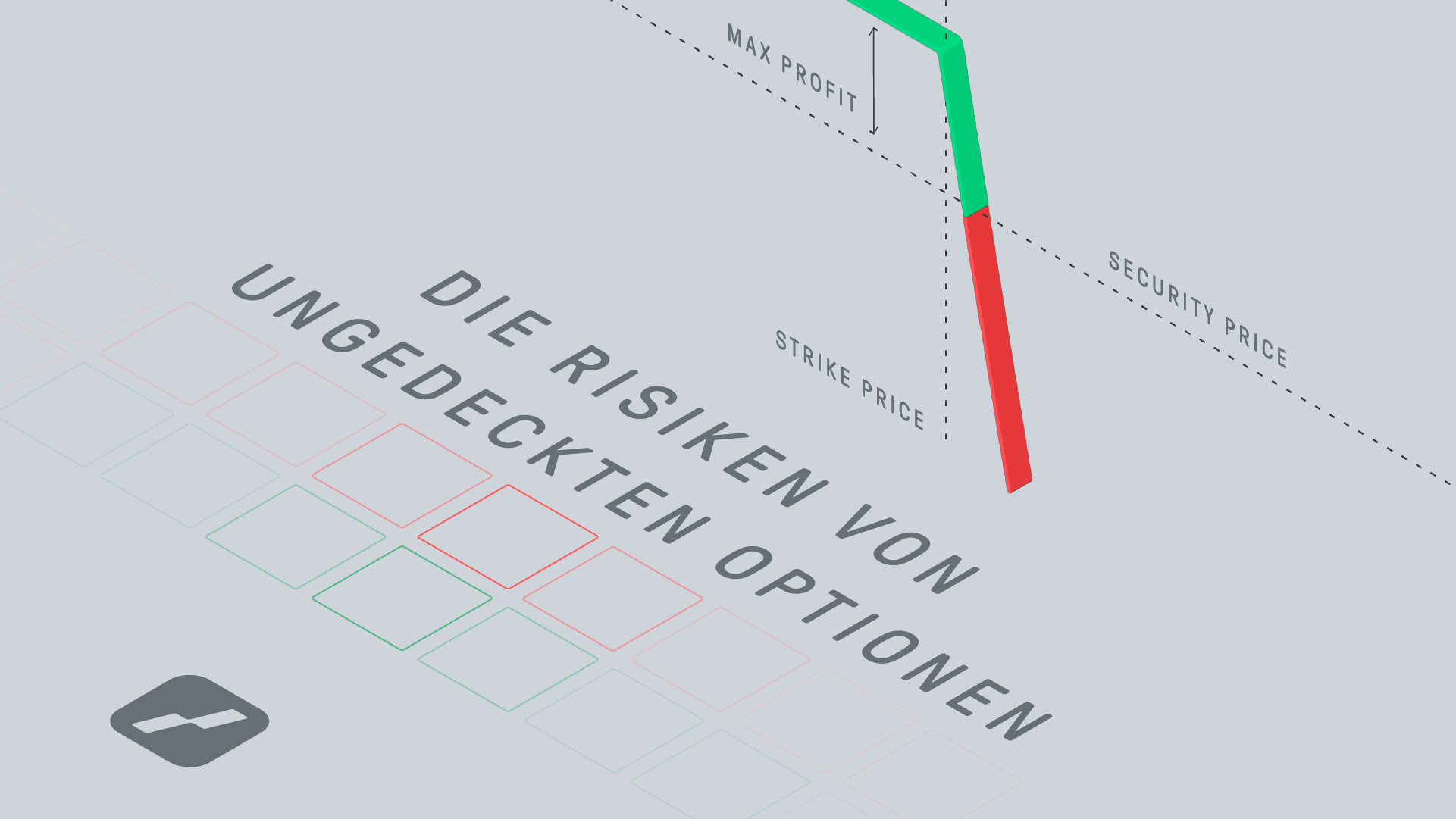

Hedging (Absicherung) mit Optionen ist eine Strategie, die Anleger anwenden, um das Risiko ihrer bestehenden Anlagen zu verringern. Angenommen, Sie besitzen Aktien, die Sie gegen einen möglichen Wertverlust absichern möchten. In diesem Fall könnten Sie Optionen kaufen oder verkaufen, um dieses Risiko zu steuern. Bitte beachten Sie aber, dass der Handel mit Optionen Risiken birgt. Es können Verluste entstehen, die in vielen Fällen rasch das gesamte eingesetzte Kapital betreffen und somit einen Totalverlust bedeuten. Wer als Stillhalter selbst Optionen schreibt, der kann im Extremfall sogar Verluste schreiben, die weit über die Kontoeinlage hinausgehen und für den Anleger zu einer Nachschusspflicht seitens des Brokers führen. Doch natürlich können Sie Optionen auch gezielt konservativ einsetzen, um ihre Marktrisiken abzusichern.

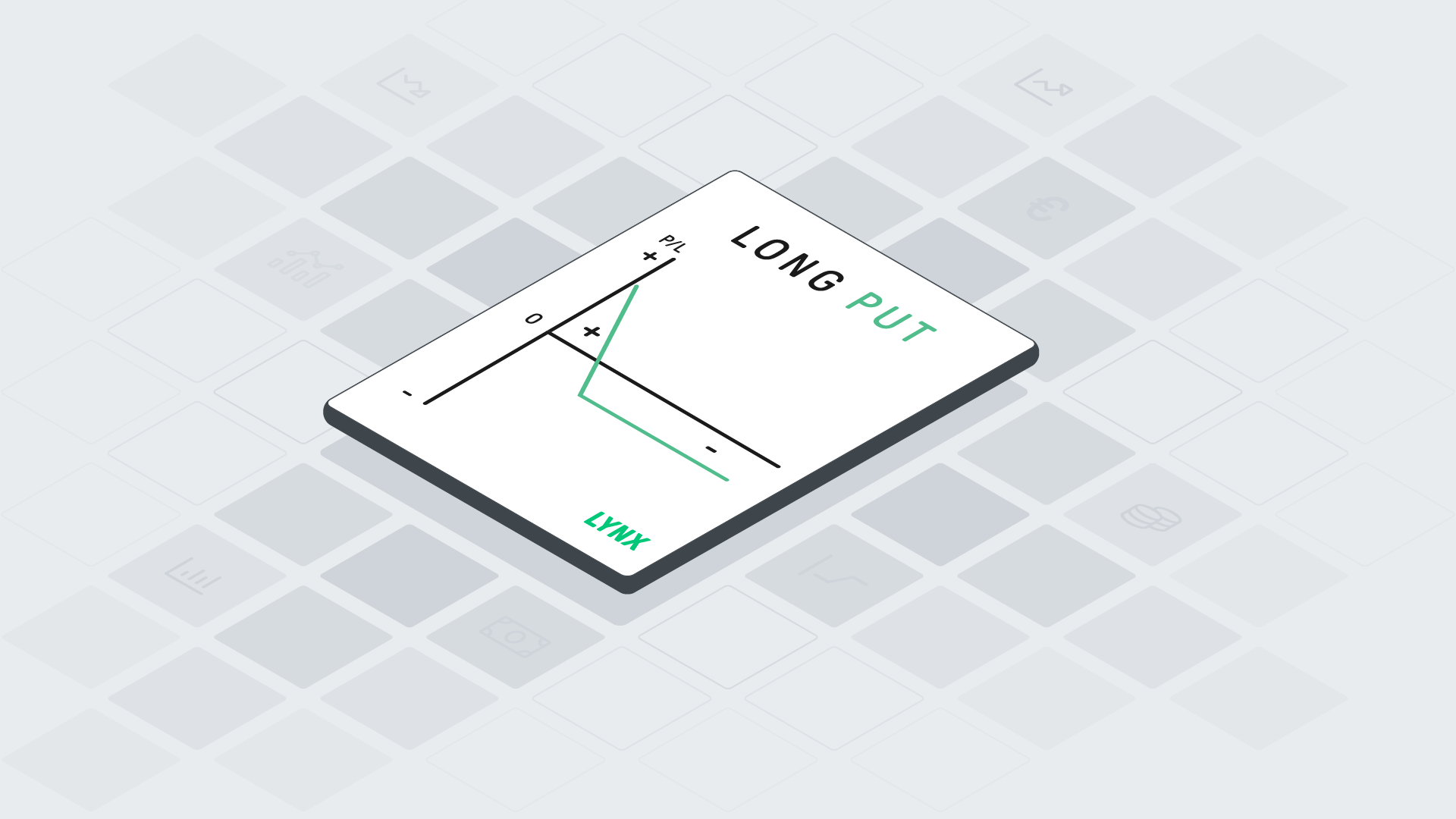

Der Kauf einer Put-Option gibt Ihnen beispielsweise das Recht, Ihre Aktien innerhalb einer bestimmten Frist zu einem vorher festgelegten Preis zu verkaufen. Kursverluste können auf diese Weise begrenzt werden. Eine andere Methode ist der Verkauf einer Call-Option, bei der Sie durch den Verkauf der Option ein zusätzliches Einkommen erzielen. Im Gegenzug begrenzen Sie allerdings auch den potenziellen Gewinn aus Ihrer Aktienposition. Die beiden Strategien helfen Anlegern, Verluste zu reduzieren, ohne dabei gleich ihre gesamte Position verkaufen zu müssen.

Der Kauf einer gedeckten Verkaufsoption (Protective Put) und der Verkauf einer gedeckten Kaufoption (Covered Call) sind die beiden häufigsten Absicherungsmethoden. Wir beginnen mit einer Erläuterung dieser beiden Strategien.

Kauf eines abgesicherten Puts (Protective Put Strategie)

Eine unerwartete Entwicklung bei den Umfragewerten oder ein überraschender Ausgang bei den US-Wahlen könnte an den Aktienmärkten möglicherweise eine Korrektur auslösen. Put-Optionen können in unsicheren Marktphasen helfen, Long-Positionen bei Aktien abzusichern. Diese Strategie wird als „Protective Put“ (auch „Put Hedge“) bezeichnet. Ziel ist es, einen möglichst vollständigen Schutz zu erreichen, indem die exakte Anzahl der Aktien mit einer entsprechenden Anzahl Optionen abgedeckt wird, also meist pro 100 Aktien eine Option.

Der Vorteil dieser Strategie besteht darin, dass sie das Risiko der zugrunde liegenden Aktien-Position begrenzt, ohne deren Gewinnpotenzial einzuschränken. Wenn sich der Markt ungünstig entwickelt, bietet der Put Schutz vor Kursrückgängen unter den Ausübungspreis der Option.

Ein Nachteil des Protective Put ist, dass Sie eine Prämie für ein mögliches Ereignis bezahlen, das entweder eintreten oder nicht eintreten kann. Wenn es also nicht zu einem Kurseinbruch kommt, dann verlieren Sie Ihre Prämie. Dies ist vergleichbar mit einer Feuerversicherung für ein Haus. Letztendlich sind Sie froh, wenn Sie die Prämie umsonst bezahlt haben und Ihr Haus nicht abbrennt. Falls es doch passiert, rettet sie die Versicherungssumme. Verkaufsoptionen können allerdings relativ teuer sein, wenn die anderen Marktteilnehmer ebenfalls eine höhere Volatilität erwarten.

Wie kann man ein ganzes Aktienportfolio mit Puts schützen?

Wenn Sie nicht nur eine Position, sondern mehrere Long-Positionen absichern wollen, können Sie die Protective-Put-Strategie auf einen Aktienindex, z. B. den S&P 500, anwenden. Wenn die US-Aktienmärkte stark fallen, werden Ihre Long-Positionen sehr wahrscheinlich in Mitleidenschaft gezogen. Eine Put-Option auf den Index hingegen kann einen Gewinn abwerfen, falls der Index unter den Ausübungskurs fällt. Dadurch können die Verluste in Ihrem Portfolio begrenzt werden. Allerdings kann es dabei auch zu einem Szenario kommen, bei dem Ihre Aktien Schwäche zeigen, der Index aber dennoch steigt, beispielsweise wenn nur einige Tech-Schwergewichte den Markt nach oben hieven.

Verkauf einer gedeckten Kaufoption (Covered Call Strategie)

Wenn Sie keine Prämie bezahlen möchten, so können Sie alternativ eine gedeckte Kaufoption verkaufen (schreiben). Bei dieser Strategie verkaufen Sie eine Call-Option und besitzen gleichzeitig die betreffenden Aktien. Durch den Verkauf eines Calls erhalten Sie eine Prämie, die den Kaufpreis Ihrer Aktienposition senkt und das Risiko somit um diesen Betrag reduziert.

Bei der Covered-Call-Strategie verkaufen Sie eine Call-Option auf einen bestimmten Basiswert, den Sie entweder bereits im Depot haben oder neu am Markt kaufen. Für eine perfekte Absicherung muss die Anzahl der Aktien zu der Zahl der Optionen passen, d. h. 100-mal die Anzahl der Optionen. Also beispielsweise 100 Aktien, wenn eine Option verkauft wird, 200 Aktien, wenn 2 Optionen verkauft werden usw.

Der Vorteil dieser Absicherungsstrategie liegt neben der Prämien-Gutschrift beim Verkauf der Option darin, dass sie von einer hohen impliziten Volatilität profitiert. Denn wenn die erwartete Volatilität steigt, steigt auch der Preis der Optionen, sodass ein Verkauf von Optionen attraktiver ist als ein Kauf. Wenn also im Vorfeld der US-Präsidentschaftswahlen die Volatilität an der Börse zunimmt und auch die Erwartungen von einer steigenden Volatilität ausgehen, so könnte es besser sein, Calls zu verkaufen, anstatt relativ teure Puts zu kaufen.

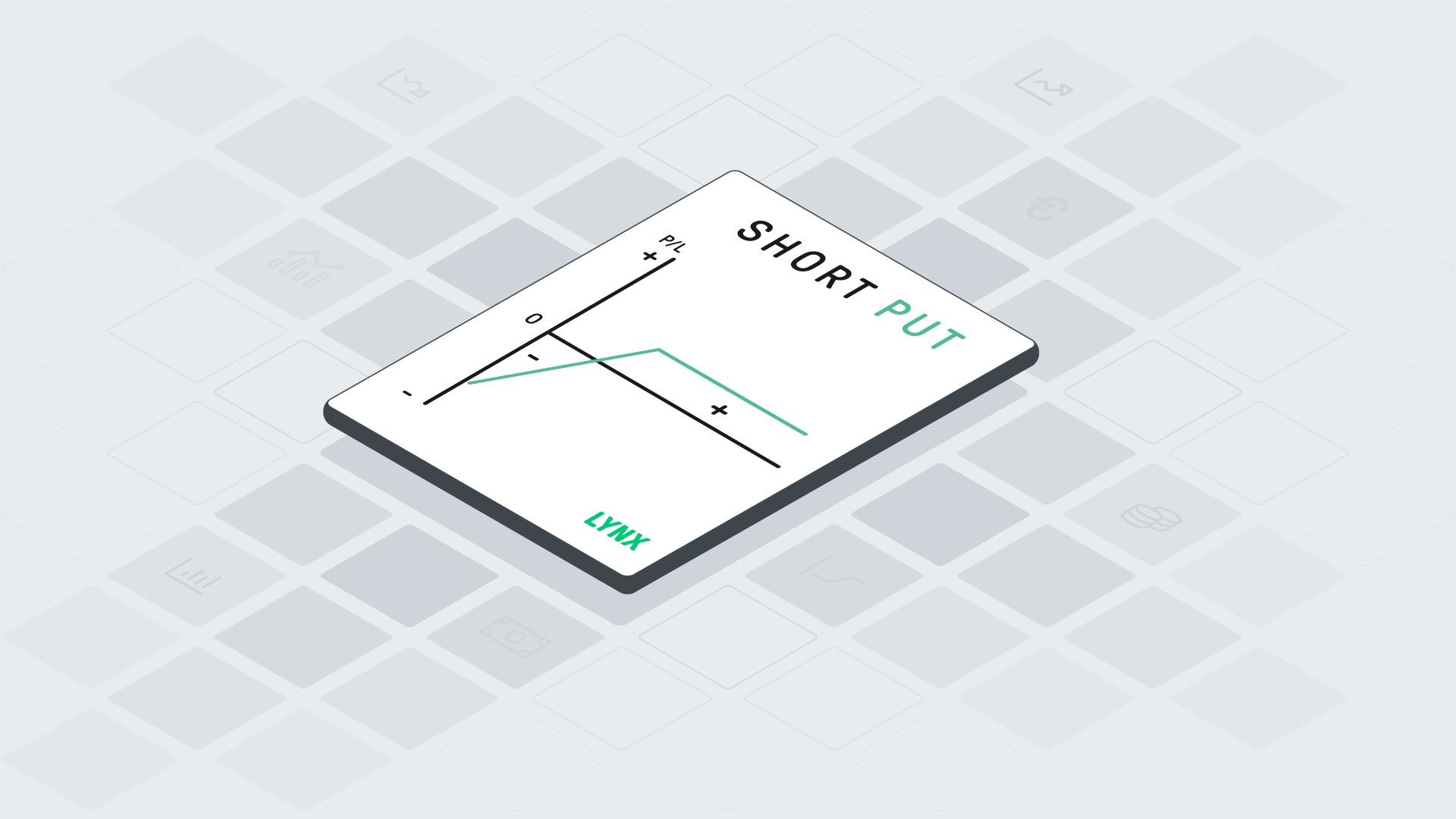

Der Nachteil des Verkaufs eines gedeckten Calls ist, dass diese Strategie nicht den gleichen Schutz bietet wie der Kauf einer Put Option. Denn liegt der Aktienkurs nach einem Kursrückgang bei Fälligkeit unter dem Ausübungspreis des Calls, so verfällt die Option wertlos (aus dem Geld). Da ihre ursprüngliche Aktienposition bis dahin möglicherweise mehr als ihre Prämieneinnahmen verloren hat, sind darüberhinausgehende Verluste ihrer Aktienposition nicht abgedeckt. Je weiter der Aktienkurs fällt, desto größer ist dann Ihr Verlust bei dieser Position. Diesem Risiko könnte beispielsweise mit einem Stopp-Loss, also dem Verkauf der Position beim Unterschreiten einer bestimmten Kursmarke, begegnet werden. Im Gegensatz zu einer schützenden Put-Option, die ein klar definiertes Verlustniveau in Höhe der bezahlten Optionsprämie bietet, gibt es bei einem gedeckten Call keine Begrenzung für den möglichen Verlust der zugrundeliegenden Aktienposition.

Wie kann ich ein ganzes Aktienportfolio mit Covered Calls absichern?

Wenn Sie nicht nur eine, sondern mehrere Long-Positionen in Aktien schützen wollen, können Sie die Covered-Call-Strategie anwenden, indem Sie eine oder mehrere Call Optionen auf einen passenden Börsenindex verkaufen. Bei einer Korrektur des US-Aktienmarktes werden die US-Aktien in Ihrem Portfolio sehr wahrscheinlich ebenfalls Verluste erleiden. Ein verkaufter Call auf den S&P 500 kann Ihnen dann Prämieneinnahmen bescheren, falls der Kurs des Index unter den Ausübungspreis Ihrer Option fällt. Doch wie beim Protective Put kann es auch hier Abweichungen geben, falls ihre Aktien in Relation zum Index „aus der Reihe tanzen“ und steigen. Dies wäre für Sie jedoch dann doppelt gut. Zum einen würden Sie bei einer Marktkorrektur die Optionsprämie erhalten und zum anderen auch die Gewinne aus Ihren starken Aktienpositionen.

Die Collar-Optionsstrategie

Die dritte vorgestellte Strategie, der sogenannte Collar (deutsch Kragen), hat den Vorteil, dass sie weder die Nachteile des Kaufs einer abgesicherten Option noch die des Verkaufs einer gedeckten Option hat.

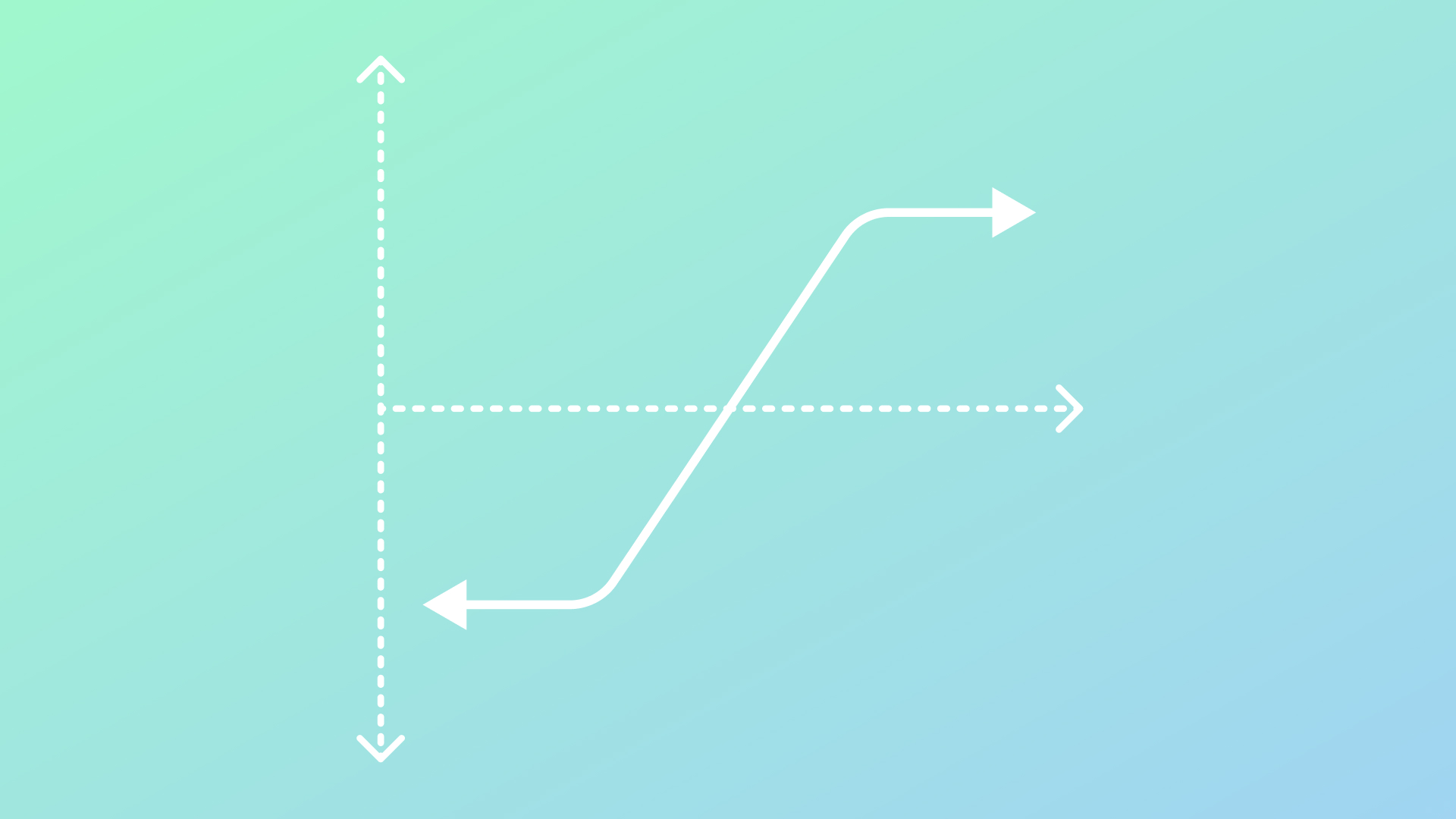

Die Collar-Strategie bietet Ihnen Schutz, indem Sie eine abgesicherte Verkaufsoption unterhalb des aktuellen Kurses kaufen und eine gedeckte Kaufoption oberhalb des aktuellen Kurses verkaufen. Diese Strategie begrenzt sowohl das Risiko als auch das Gewinnpotenzial und ist vor allem für eher risikoscheue Anleger geeignet.

Bei der Long-Collar-Strategie wird eine Long-Position im Basiswert durch den Kauf eines Protective Puts unter dem Kurs des Basiswerts und den Verkauf eines Covered Call über dem Kurs des Basiswerts geschützt.

Einer der Hauptvorteile eines Collars ist, dass er dem Anleger einen klar definierten Schutz gegen Kursrückgänge bietet. Durch den Kauf einer Protective-Put-Option begrenzt der Anleger seinen Verlust, wenn der Aktienkurs unter ein bestimmtes Niveau fällt. Da der Anleger gleichzeitig eine gedeckte Call-Option verkauft, gleicht die für die Call-Option erhaltene Prämie häufig die Kosten der Put-Option annähernd oder zumindest teilweise aus. In einigen Fällen kann der Collar sogar fast kostenlos sein, je nach den gewählten Ausübungskursen.

Der größte Nachteil der Collar-Strategie besteht darin, dass sie den möglichen Gewinn begrenzt. Denn steigt der Aktienkurs über den Ausübungspreis der verkauften Kaufoption, so kann der Anleger nicht weiter von dem Kursanstieg profitieren, da er die Aktien zum Ausübungspreis der Kaufoption verkaufen muss. Eine Collar-Strategie ist auch etwas komplizierter einzurichten als eine einzelne Optionsposition, da sie sowohl aus einer Verkaufs- als auch aus einer Kaufoption besteht. Dies kann mehr Wissen, Planung und Verwaltung der Positionen erfordern.

Welche Strategie ist für die US-Wahl am besten geeignet?

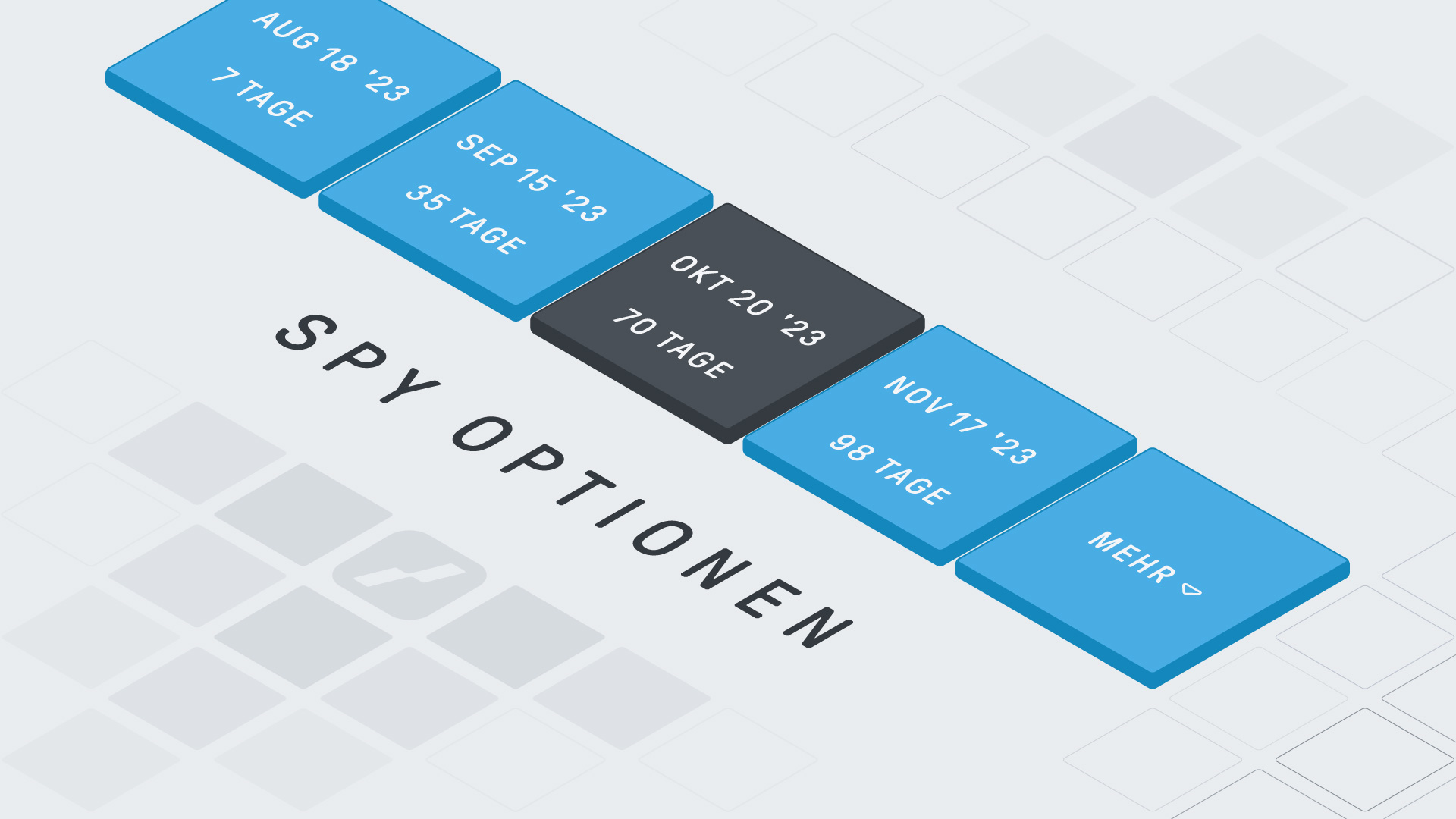

Die Volatilität an den Aktienmärkten wird vor US-Präsidentschaftswahlen wahrscheinlich zunehmen. Die Wahl der richtigen Absicherungsstrategie hängt von Ihrer Risikotoleranz und Ihren Erwartungen an den Markt ab. Wenn Sie einen starken Rückgang der Börsen erwarten, so ist der Kauf einer Absicherungsoption (Protective Put) möglicherweise die beste Wahl. Erwarten Sie hingegen nur eine leichte Korrektur oder einen moderaten Anstieg, so könnte der Verkauf einer gedeckten Kaufoption (Covered Call) vorteilhafter sein. Natürlich hängt dies auch ganz von den gewählten Ausübungspreisen und Laufzeiten der entsprechenden Optionen ab.

Über LYNX in Optionen investieren

Über LYNX können Sie Optionen einfach und professionell über die TWS Trading Plattform handeln. Sie haben dabei Zugang zu allen europäischen und US-amerikanischen Aktienoptionen und Indexoptionen mit einem einfachen Mausklick. Zudem haben Sie Zugriff auf ausgezeichnete Tools wie den Optionen-Trader und können Optionskombinationen mit einer Order an die Börse senden.

Eine detaillierte Beschreibung der vorgestellten Strategien mit Anwendungsbeispielen finden Sie hier:

Alles über Optionen:

Volatilität

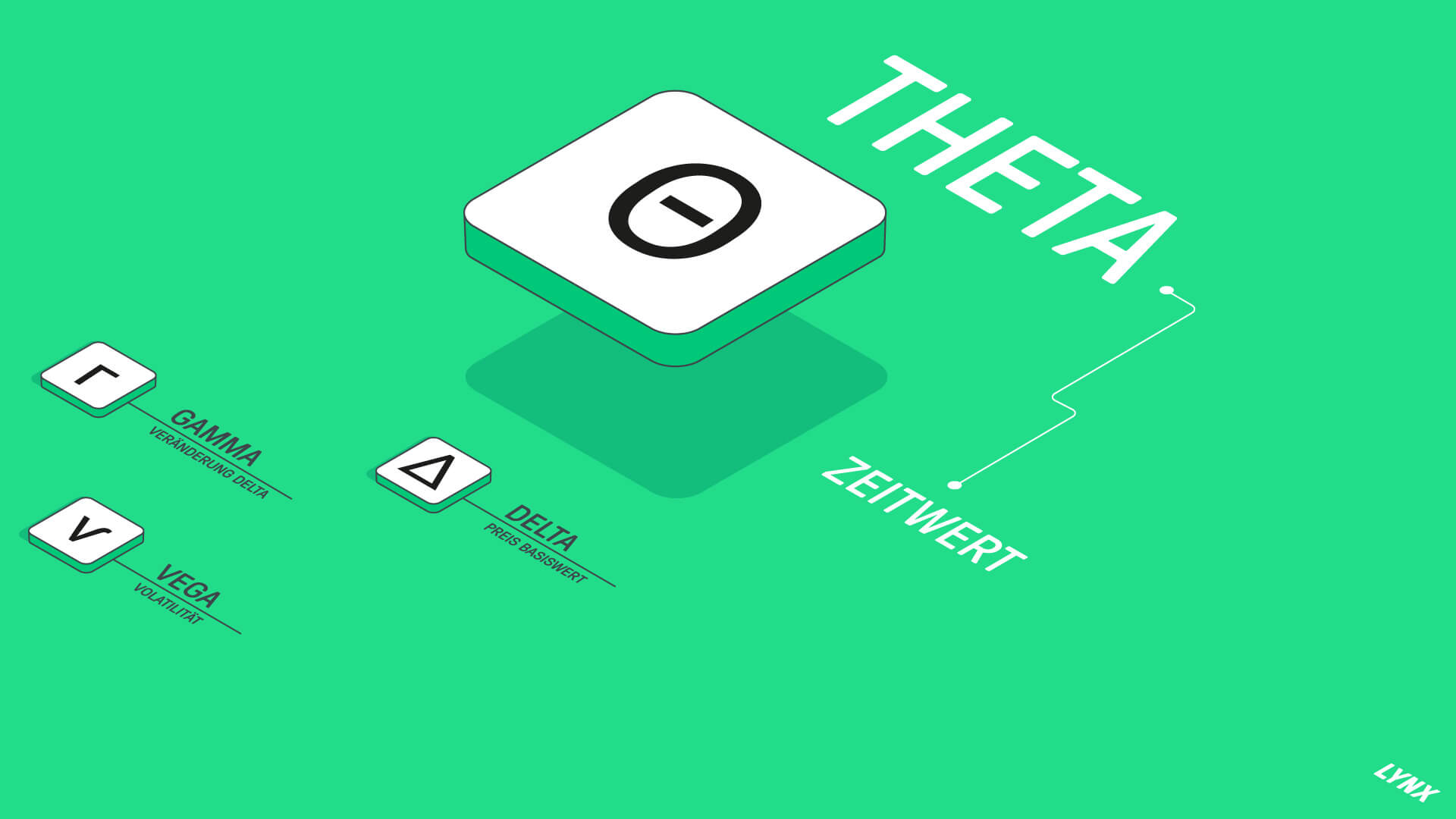

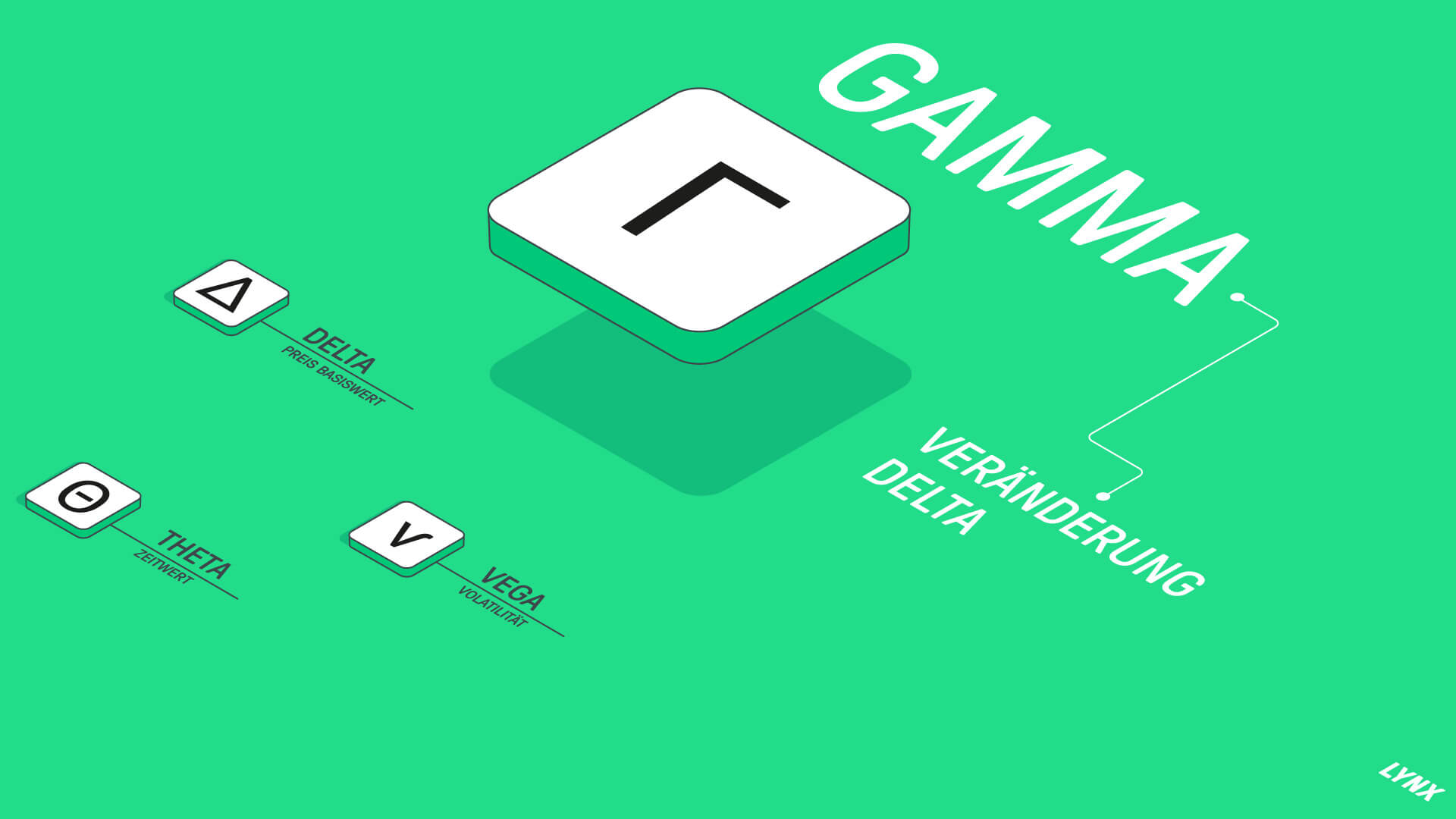

Griechen