In diesem Beitrag erfahren Sie alles über den Collar. Wenn Sie auf der Suche nach einem Broker für den Collar-Handel sind, dann informieren Sie sich hier über LYNX, den Optionen-Broker.

- Aufbau eines Collars

- Prinzip des Collars

- Mein persönlicher Tipp für den Handel von Collars

- Für wen ist der Collar geeignet?

- Wann könnte ein Collar eingegangen werden?

- Wo liegen die Gewinnschwellen bei einem Collar?

- Was ist der maximale potenzielle Gewinn bei einem Collar?

- Was ist der maximale potenzielle Verlust bei einem Collar?

- Was sind die Margin Anforderungen bei einem Collar?

- Wie wirkt sich die Zeit auf die Position bei einem Collar aus?

- Was ist der Einfluss der impliziten Volatilität bei einem Collar?

- Risiko einer Ausübung der Optionen bei einem Collar

- Die Vor- und Nachteile des Collars auf den Punkt gebracht

- Fazit: Mit dem Collar einfach und günstig das Depot schützen

Die Optionsstrategie Collar wird nur in Verbindung mit einer bestehenden Aktienposition aufgesetzt:

Aufbau eines Collars

Diese Strategie besteht aus dem Kauf einer Put-Option, die in der Regel aus dem Geld ist (deren Basispreis unter dem aktuellen Aktienkurs liegt) und dem Verkauf einer Call-Option, die in der Regel ebenfalls aus dem Geld ist (deren Basispreis über dem aktuellen Aktienkurs liegt).

Der Collar zusammengefasst:

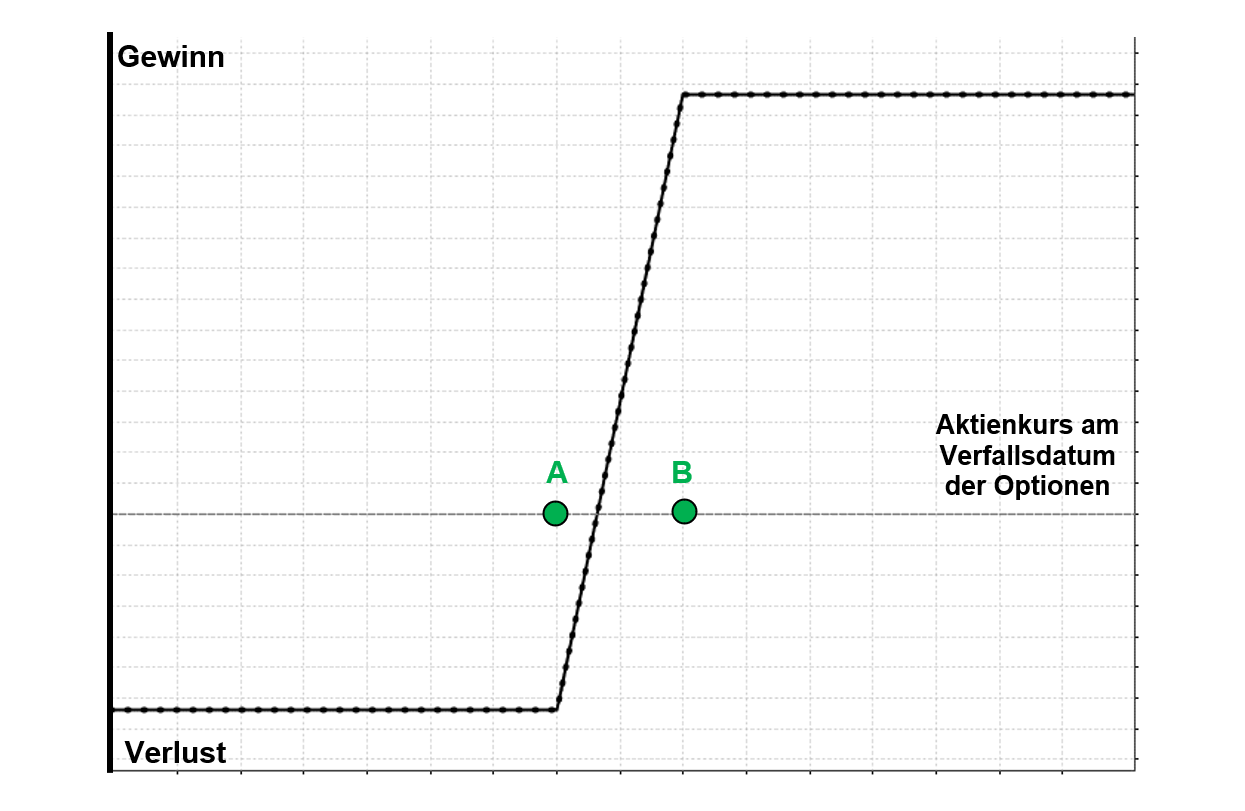

- Long Put mit Basispreis A

- Short Call mit Basispreis B

- Der Aktienkurs liegt in der Regel zwischen dem Basispreis A und dem Basispreis B

- Beide Optionen haben das gleiche Verfallsdatum

- Je Collar-Optionskontrakt werden 100 Aktien im Depot gehalten

Gewinn- und Verlustprofil eines Collars (inkl. 100 Aktien je 1 Put und 1 Call)

Prinzip des Collars

Die Strategie des Collars kombiniert 2 Absicherungsstrategien: Den Kauf eines Puts und einen „Covered Call“, da eine Call Option gegen den Aktienbestand leerverkauft wird. Der Put kann als „Gürtel“ und der Covered Call als „Hosenträger“ betrachtet werden.

Bei der Wahl der Basispreise der Optionen gibt es Spielraum. Die getroffene Entscheidung wirkt sich jedoch sowohl auf die Kosten der Absicherung als auch auf das Ausmaß des Schutzes aus.

Der gekaufte Put begrenzt die Verluste, falls die Aktie fällt. Der Call, der durch seinen Leerverkauf dem Anleger eine Prämie beschert, finanziert entweder komplett oder zum Teil den Kauf des Puts. Wenn die Einnahme aus dem Call die Kosten des Puts tatsächlich zu 100% abdeckt, hat sich der Anleger eine kostenlose Absicherung aufgebaut. Im englischen Fachjargon spricht man in diesem Fall von einem „Zero Cost Collar“. Die Collar-Strategie ist auf jeden Fall günstiger, als wenn nur der Put gekauft wird.

Die Medaille hat allerdings auch eine Kehrseite: Der verkaufte Call stellt nämlich eine Obergrenze für die Aktiengewinne dar. Der Anleger sollte daher bereit sein, die Aktien abzugeben, wenn der Aktienkurs am Verfallsdatum der Optionen über dem Basispreis des Calls notiert.

Die Erwartung wird sein, dass der Aktienkurs bis zum Basispreis B des verkauften Calls steigt.

In der Umsetzung ist ein Collar sehr einfach. Idealerweise führen Sie den Kauf der Put Option und den Verkauf der Call Option gleichzeitig im Rahmen einer Kombination durch, zum Beispiel mithilfe des OptionTraders in der LYNX Handelsplatform.

Mein persönlicher Tipp für den Handel von Collars

Bei einem Collar ist die Wahl der richtigen Basispreise sehr wichtig. Wenn Sie beabsichtigen, Ihre Aktien zu behalten und nicht zu verkaufen, sollten Sie den Basispreis des verkauften Calls so weit aus dem Geld wählen, dass die Aktie diesen Basispreis möglichst nicht erreicht. Denn sollte die Aktie über den Basispreis des verkauften Calls steigen, würden Ihre Aktien am Verfallsdatum der Call Option automatisch zum Basispreis verkauft werden. Wenn Sie den Basispreis des verkauften Calls nah am aktuellen Kurs der Aktie wählen möchten, bliebe Ihnen noch die Möglichkeit den Call rechtzeitig zu „rollen“.

Je nachdem, welchen Basispreis Sie für den Call in Betracht ziehen, kann es sein, dass die Prämie des Calls die Kosten des gekauften Puts nicht komplett abdeckt. Das ist aber tragbar, wenn es darum geht, die Aktien auf jeden Fall im Depot zu halten.

Für wen ist der Collar geeignet?

Die Strategie kann von Anlegern umgesetzt werden, die wenig Erfahrung im Optionshandel gesammelt haben. Die Strategie ist ein Schutzmechanismus für das Depot mit minimalen Kosten.

Wann könnte ein Collar eingegangen werden?

Ein Anleger könnte einen Collar in Betracht ziehen, wenn er über einen Aktienbestand verfügt, der unrealisierte Gewinne aufweist. Alternativ könnte er einen Collar implementieren, wenn er die Aktie langfristig als bullisch bewertet, sich jedoch gegen eine kurzfristige Abwärtsbewegung der Aktie absichern möchte, zum Beispiel vor Quartalsergebnissen.

Wo liegen die Gewinnschwellen bei einem Collar?

Wenn der Collar zu einer Netto-Prämie eröffnet wurde, lässt sich die Gewinnschwelle wie folgt ermitteln:

Gewinnschwelle = Aktueller Aktienkurs – Prämie

Wenn der Collar zu einem „Debit“ eröffnet wurde (ein Betrag musste bezahlt werden), lässt sich die Gewinnschwelle wie folgt ermitteln:

Gewinnschwelle = Aktueller Aktienkurs + Debit

Wichtig: Der aktuelle Aktienkurs ist der Kurs zum Zeitpunkt der Eröffnung des Collars.

Was ist der maximale potenzielle Gewinn bei einem Collar?

Ab dem Zeitpunkt, an dem der Collar eröffnet wurde, ist der potenzielle Gewinn auf den Basispreis B des verkauften Calls abzüglich des aktuellen Aktienkurses und abzüglich des gezahlten Betrags für den Collar oder zuzüglich der erhaltenen Prämie begrenzt.

Wenn der Collar zu einer Netto-Prämie eröffnet wurde, lässt sich demnach der maximale Gewinn wie folgt ermitteln:

Maximaler Gewinn = Basispreis B des verkauften Calls – Aktienkurs zur Eröffnung des Collars + Prämie

Wenn der Collar zu einem „Debit“ eröffnet wurde (ein Betrag musste bezahlt werden), lässt sich der maximale Gewinn wie folgt ermitteln:

Maximaler Gewinn = Basispreis B des verkauften Calls – Aktienkurs zur Eröffnung des Collars – Debit

Ein Teilgewinn wird erzielt, wenn der Aktienkurs über der Gewinnschwelle notiert. Ein Collar muss nicht bis zum Ende der Laufzeit der Optionen gehalten werden. Sie können die Position vorzeitig glattstellen und die Gewinne (oder die Verluste) mitnehmen.

Was ist der maximale potenzielle Verlust bei einem Collar?

Ab dem Zeitpunkt, an dem der Collar eröffnet wurde, ist der maximale potenzielle Verlust auf den aktuellen Aktienkurs abzüglich des Basispreises A des gekauften Puts zuzüglich des gezahlten Betrags für den Collar oder abzüglich der erhaltenen Prämie begrenzt.

Wenn der Collar zu einer Netto-Prämie eröffnet wurde, lässt sich demnach der maximale potenzielle Verlust wie folgt ermitteln:

Maximaler Verlust = Aktienkurs zur Eröffnung des Collars – Basispreis A des gekauften Puts – Prämie

Wenn der Collar zu einem „Debit“ eröffnet wurde (ein Betrag musste bezahlt werden), lässt sich der maximale Gewinn wie folgt ermitteln:

Maximaler Verlust = Aktienkurs zur Eröffnung des Collars – Basispreis A des gekauften Puts + Debit

Was sind die Margin Anforderungen bei einem Collar?

Der verkaufte Call ist durch den Aktienbestand gedeckt. Der Collar nimmt keine zusätzliche Margin in Anspruch.

Wie wirkt sich die Zeit auf die Position bei einem Collar aus?

Der Einfluss der Zeit ist bei der Strategie neutral. Da der Collar aus einem gekauften Put und aus einem verkauften Call besteht, gleichen sich die Auswirkungen des Zeitwertverfalls aus.

Was ist der Einfluss der impliziten Volatilität bei einem Collar?

Der Einfluss der impliziten Volatilität ist bei der Strategie ebenfalls neutral. Da der Collar aus einem gekauften Put und aus einem verkauften Call besteht, gleichen sich die Auswirkungen der impliziten Volatilität aus.

Risiko einer Ausübung der Optionen bei einem Collar

Mit einem Collar sind Sie verpflichtet, die Aktie zum Basispreis B zu verkaufen, wenn die leerverkaufte Call Option ausgeübt wird. Sie haben aber auch das Recht, die Aktie zum Basispreis A der Put Option zu verkaufen.

Eine vorzeitige Ausübung ist zwar jederzeit möglich, erfolgt jedoch in der Regel nur, wenn die Optionen tief im Geld sind oder, im Falle des Calls, wenn eine Dividendenausschüttung bevorsteht und wenn die Höhe der Dividenden den Zeitwert des Calls überschreitet.

Dadurch, dass Sie die Aktien im Depot halten, wäre die einzige Konsequenz der Ausübung des Calls die, dass Ihr Aktienbestand verkauft wird.

Mehr zum Thema vorzeitige Ausübung von Optionen können Sie im Artikel Vorzeitige Ausübung von Optionen – So reagieren Sie richtig und bleiben entspannt nachlesen.

Die Vor- und Nachteile des Collars auf den Punkt gebracht

Vorteile:

- Mit einem Collar fallen die Kosten für den Schutz des Aktienbestands niedriger aus als mit einem einfachen gekauften Put.

- Das maximale Verlust-Risiko ist begrenzt.

Nachteil:

- Der maximale Gewinn ist begrenzt und die Position profitiert entsprechend nicht von einem fortlaufenden Anstieg der Aktie.

Fazit: Mit dem Collar einfach und günstig das Depot schützen

Ein Collar ist eine gute Strategie für den Schutz eines Depots. Sie ist durch die Kombination mit einem verkauften Call kostengünstiger ist als der einfache Kauf eines Puts. Der Kompromiss besteht darin, dass das Gewinnpotenzial des Aktienbestands entsprechend gedeckelt ist. Sowohl für Anfänger als auch für Profis ist der Collar eine passende Strategie, um unkompliziert einen schützenden Baustein dem Depot beizumischen. Erneut sticht eine Optionen-Kombination im Vergleich zum einfachen Kauf von Optionen hervor. Die Berücksichtigung einer leerverkauften Option in Kombination mit einer gekauften Option bringt bei den meisten Optionsstrategien, so wie hier beim Collar, einen Kostenvorteil, der für den langfristigen Erfolg ausschlaggebend sein kann.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.