|

Lassen Sie sich den Artikel vorlesen:

|

Salesforce hat wieder die Erwartungen übertroffen und die Prognose erhöht. Leitet die Übernahme von Informatica eine neue Wachstumsphase ein?

Salesforce unter Strom

Seit der letzten Analyse zu Salesforce (Nach den Quartalszahlen: Droht Salesforce jetzt der Absturz?) ist nicht viel Zeit vergangen, doch es ist viel passiert.

Die Aktie hat wie erwartet an Wert verloren, es gab Quartalszahlen und man hat eine Milliarden-Übernahme durchgeführt – doch eins nach dem anderen.

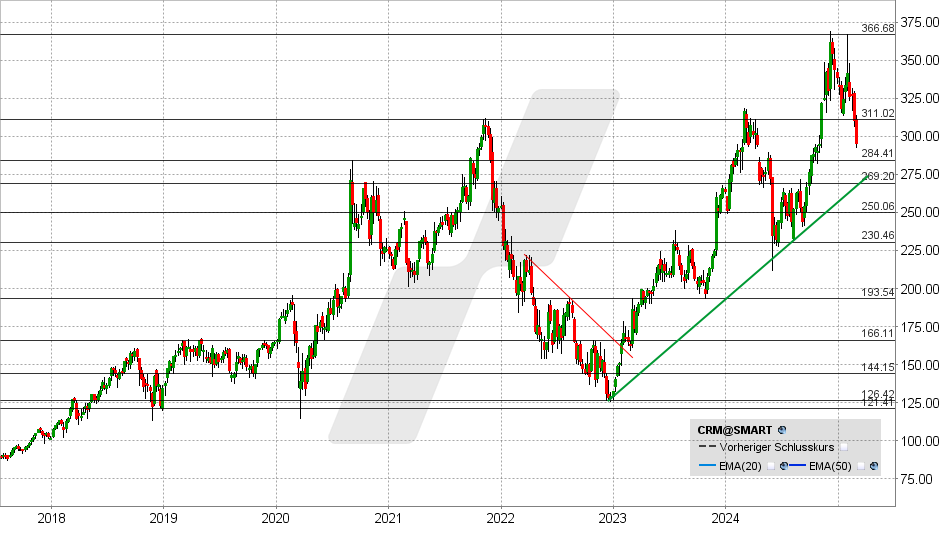

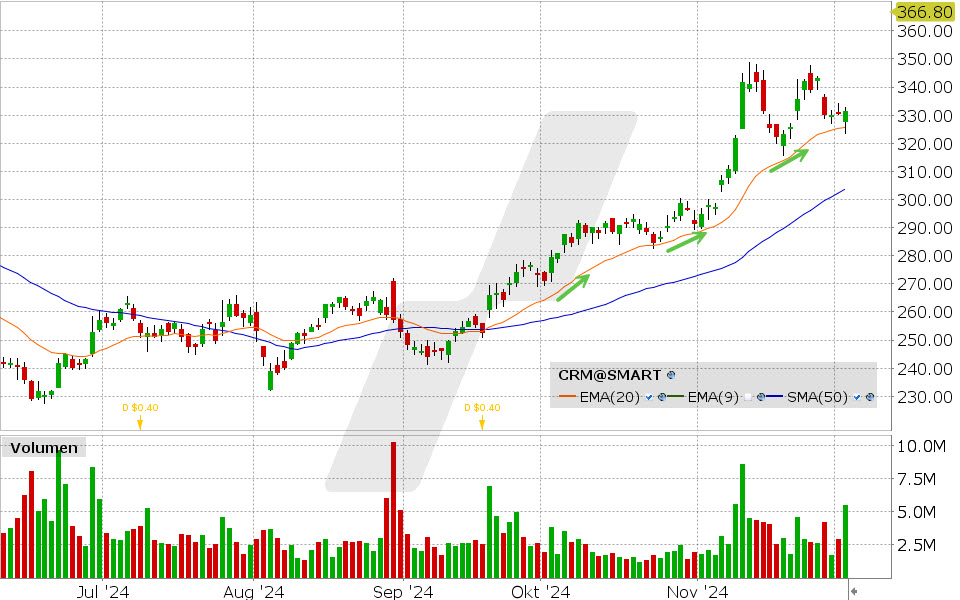

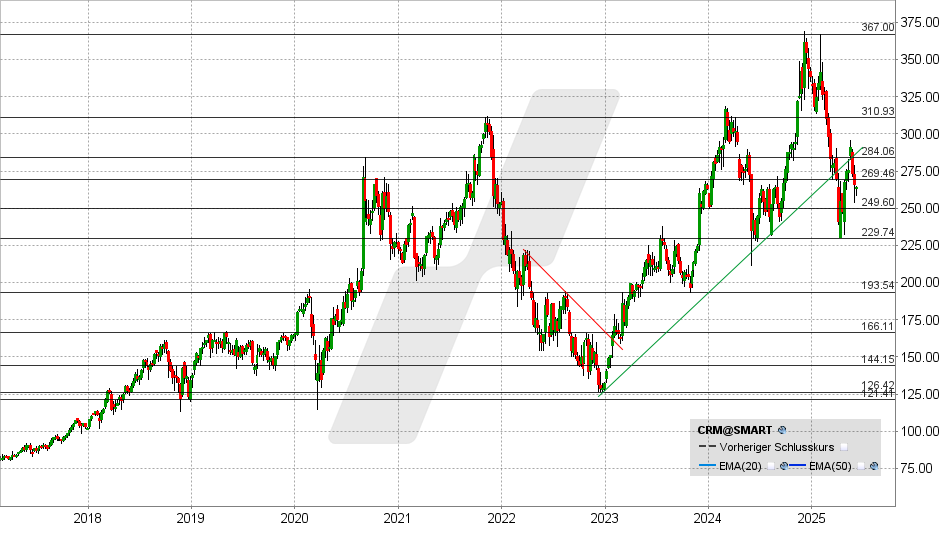

Die Aktie hatte damals ein Doppeltop bei 367 USD ausgebildet und daher war es wahrscheinlich, dass es ein, zwei Etagen tiefergehen würde.

Dazu ist es dann auch gekommen, doch seitdem hat sich die charttechnische Lage gewandelt. Die wichtige Unterstützung bei 230 USD hat gehalten, womit ein mehrfacher Boden ausgebildet wurde.

Damit haben die Bullen wieder deutlich bessere Karten.

Gelingt jetzt ein Anstieg über 270 USD, muss mit einem erneuten Anstieg in Richtung 284 oder 296 USD gerechnet werden. Darüber wäre der Weg in Richtung 310 USD frei.

Fällt die Aktie hingegen unter 250 USD, muss mit weiteren Kursverlusten bis 230 USD gerechnet werden. Darunter würde sich das Chartbild nachhaltig eintrüben.

Doch das alles sind nur kurzfristige Überlegungen. Wohin es mit dem Kurs langfristig gehen wird, entscheidet sich an ganz anderer Stelle – an der fundamentalen Front.

Geschäftsmodell

Salesforce ist der weltweit führende Anbieter von CRM-Systemen (Kundenbeziehungsmanagement). Salesforce hat also ein Produkt, das jedes Unternehmen ab einer gewissen Größe benötigt, und nutzt man die Systeme erst, ist ein Wechsel der Kunden zur Konkurrenz kaum mehr möglich.

Gleichzeitig baut der CRM-Konzern seine Angebotspalette stetig aus und wächst somit nicht nur durch die Gewinnung von Neukunden, sondern auch in erheblichem Maß dadurch, dass man das Geschäft mit den Bestandskunden immer weiter steigert.

Und je stärker und vielfältiger die Integration von Salesforce-Systemen bei den Kunden ist, desto aufwändiger wird der Wechsel.

Das führt zu einer außerordentlich hohen Kundenbindung. Hat man einen Kunden erstmal gewonnen, bleibt er es in der Regel für eine lange Zeit.

Darüber hat Salesforce nach vielen Jahren endlich Preiserhöhungen durchgeführt. Dieser Faktor, gepaart mit den laufenden Effizienzmaßnahmen, führt zu überproportionalen Gewinnsteigerungen.

Quartalszahlen

Im ersten Quartal lag der Gewinn mit 2,58 USD je Aktie weit über den Erwartungen von 2,54 USD. Mit einem Umsatz von 9,80 Mrd. USD hat man die Analystenschätzungen von 9,78 Mrd. USD ebenfalls übertroffen.

Auf Jahressicht entspricht das einem Umsatzplus von 8% und einem Gewinnsprung von 6%.

Die relevanteste Kennzahl ist bei dem vorliegenden Geschäftsmodell jedoch der freie Cashflow, der um 4% auf 6,3 Mrd. USD gesteigert werden konnte.

Davon hat man 2,7 Mrd. USD für Aktienrückkäufe und 402 Mio. USD für die Zahlung einer Dividende aufgewendet.

Der große Wachstumstreiber im Konzern ist Data Cloud and AI. Man könnte auch sagen, dass viele Kunden auf die neuen Systeme umstellen, was kurzfristig zu Reibung führt.

Auf Jahressicht ist der ARR in diesem Segment um 120% auf mehr als eine Milliarde US-Dollar gestiegen.

Ausblick und Bewertung

Wohin die Richtung geht, lässt sich am einfachsten am Auftragsbestand (current remaining performance obligation) ablesen, der um 12% auf 29,6 Mrd. USD gesteigert werden konnte.

Die Wachstumsdynamik dürfte also zeitnah wieder zunehmen.

Daher hat man die Umsatzprognose für das laufende Geschäftsjahr von 40,5 – 40,9 auf 41,0 – 41,3 Mrd. USD und für den Gewinn von 11,09 – 11,17 auf 11,27 – 11,33 USD je Aktie erhöht.

Der freie Cashflow soll um 9 bis 10 % zulegen. Da die Zahl der ausstehenden Aktien rückläufig ist, sind die Konsensschätzungen, wonach der FCF je Aktie um 11% auf 11,31 USD je Aktie steigen soll, plausibel.

Salesforce kommt demnach auf einen forward P/FCF von 23,4. Das ist in Anbetracht aller vorliegenden Fakten vertretbar.

Milliarden-Übernahme: Gamechanger oder Strohfeuer?

Bereits im vergangenen Jahr hatten Salesforce und Informatica Übernahmegespräche geführt.

Das Unternehmen ist einer der führenden Anbieter von Datenmanagement- und Integrationslösungen und wäre daher eine gute Ergänzung für Salesforce.

Presseberichten zufolge stand damals ein Kaufpreis von etwa 35 USD im Raum. Schlussendlich scheiterte die Übernahme jedoch, da sich die beiden Parteien nicht auf die finanziellen und strategischen Bedingungen einigen konnten.

Anschließend ging es mit dem Kurs von Informatica jedoch stetig abwärts, obwohl die operativen Ergebnisse solide waren.

Das scheint die Bereitschaft für einen Deal auf Seiten von Informatica deutlich gesteigert zu haben. Denn erstaunlicherweise hat man sich nun auf einen Übernahmepreis von 25 USD geeinigt.

Die Aktionäre von Informatica dürften sich darüber sicherlich nicht gefreut haben, denn das entspricht lediglich einem P/FCF von etwa 18.

Für Salesforce ist das ein äußerst attraktiver Preis und daher dürfte es eine der wenigen großen Übernahmen sein, die für Anleger wirklich einen Mehrwert schafft – zumindest für die Anleger von Salesforce.

Die Übernahme von Informatica für etwas mehr als 8 Milliarden US-Dollar bringt mehrere strategische Vorteile, insbesondere im Hinblick auf die Stärkung der KI- und Datenmanagement-Fähigkeiten von Salesforce.

Die Vorteile liegen auf der Hand

Durch die Integration von Informaticas Technologien (z. B. der CLAIRE-KI) in die Salesforce-Plattform, soll eine nahtlose Verbindung, Verwaltung und Analyse von Daten aus verschiedenen Quellen in Cloud-, Hybrid- oder Multi-Cloud-Umgebungen möglich werden.

Die Übernahme unterstützt auch die Ambitionen von Salesforce im Bereich der generativen Künstlichen Intelligenz. In diesem Bereich ist Informatica stark aufgestellt, vor allem in regulierten Branchen wie Finanzdienstleistungen, Gesundheitswesen und im öffentlichen Sektor.

In diesen Bereichen sind die Anforderungen an Datenqualität und -konformität, Transparenz besonders hoch. Teilweise müssen sogar Herkunftsnachweise (Data Lineage) für Daten erfasst werden. All das ist mit den Systemen von Informatica möglich.

Informatica ergänzt also die bestehenden Salesforce-Produkte wie MuleSoft (Datenintegration) und Tableau (Datenanalyse) und erweitert sie.

Hinzu kommen die üblichen Synergieeffekte und Vorteile durch Cross-Selling usw.

Salesforce kann sich die Übernahme auch problemlos leisten, zuletzt hatte man Barmittelreserven in Höhe von 10,9 Mrd. USD.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Handeln wie die Profis? Mein Broker ist LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen