Anfang des Monats brach die Nemetschek-Aktie über die Hochs vom Februar und Mai auf ein neues Rekordhoch aus. Doch statt Anschlusskäufen kamen zuerst Gewinnmitnahmen und jetzt steigender Abgabedruck. Das könnte problematisch werden.

Die Aktie des Bau- und Architektur-Software-Entwicklers Nemetschek gehörte im Boomjahr 2021 zu denen, die „man“ unbedingt haben musste, zumindest nach Lesart so mancher Foren. Doch dann brach sie unter dem Gewicht einer zu teuren Bewertung zusammen. Hohe Bewertungen sind meist so lange kein Problem, wie das Momentum des Aufwärtstrends hält. Doch jetzt wurde ein Ausbruch nach oben zur Bullenfalle. Und genau so etwas befördert das Wissen darum, dass eine Aktie „teuer“ ist, aus dem Hinterkopf ins aktive Bewusstsein. So scheint es momentan auch bei Nemetschek zu sein.

Das Risiko auf der Unterseite liegt hier darin, dass zwar Umsatz und Gewinn des Unternehmens in den letzten Jahren sehr konstant zulegten, die Aktie aber schneller stieg als der Gewinn pro Aktie. Das Ergebnis ist ein Kurs-/Gewinn-Verhältnis (KGV) von derzeit um die 67 für die durchschnittliche 2025er-Gewinnschätzung der Analysten. Angesichts der Prognose, dass Nemetscheks Unternehmensgewinn in den kommenden Jahren im Schnitt um die 20 Prozent pro Jahr zulegen könnte, ist das zu viel: Ein KGV um die 40 bis 50 wäre da angemessener. Was rechnerisch bedeutet:

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Nemetschek Aktie finden Sie hier.

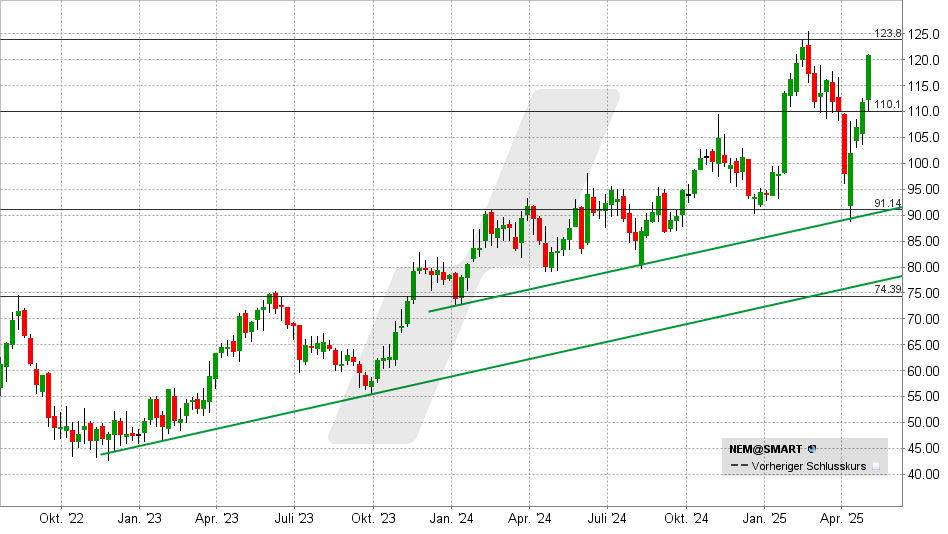

Expertenmeinung: Ein Kurs zwischen 72 und 90 Euro würde einer normalen Bewertung entsprechen. Ein weiter Weg nach unten … und daher aus aktueller Sicht eher eine Art Worst Case-Szenario. Wobei sich jetzt recht kurzfristig zeigen dürfte, ob es bei einer eher kleinen Korrektur bleibt oder sich diese Aktie tatsächlich auf den Weg zurück zu einer „normaleren“ Bewertung macht.

Es gibt ein früheres Rekordhoch aus dem Herbst 2021 bei 116,15 Euro, das jetzt als Support funktionieren könnte. Aber erstens ist das eine ziemliche Zeit her, so dass es keineswegs viele im Blick haben müssen. Zweitens ist die Aktie jetzt direkt dran an diesem Level, die Käufer müssten also sofort zugreifen. Und das hätten sie ja, eigentlich, dann auch schon gestern tun können bzw. müssen. So gesehen sollte man sich auch nicht darauf verlassen, dass das Mai-Verlaufstief bei 115,40 Euro hält.

Eine Fortsetzung der Korrektur mit erstem Kursziel 106,75/109,50 Euro (200-Tage-Linie und November-Hoch) wäre daher derzeit das wahrscheinlichere Szenario. Bullisch würde die Nemetschek-Aktie in der aktuellen Konstellation erst wieder, wenn sie die Widerstandszone 125,50/126,00 Euro erneut überwindet und diesmal Anschlusskäufe statt Abgaben folgen. Aber dann wäre die Aktie eben auch wieder riskant teuer bewertet …

Investoren, Anleger und Trader genießen mit einem Depot über LYNX den direkten Zugang zu nationalen und internationalen Börsenplätzen in Deutschland, Europa, den USA und Asien. Handeln Sie an 150 Märkten, in 33 Ländern und 24 Währungen. Jetzt informieren: Alle Märkte

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen