Sehen wir uns aber zunächst diese beiden Komponenten an. Was sind die Vorteile zum einen von ETFs, zum anderen von Aktien mit hohen Dividenden?

Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen ETFs – und somit auch Dividenden-ETFs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

ETFs: Ein starkes Tool für Investoren

Die Abkürzung ETF steht für Exchange Traded Fund. Es handelt sich dabei um Fonds, die an der Börse handelbar sind, als wären es Aktien. Ein ETF hat immer eine bestimmte Ausrichtung, wird also nach einem „Thema“ zusammengestellt. Er kann einen Index nachbilden, ein Rohstoff-Paket packen oder z. B. speziell auf ökologische Aktien ausgerichtet sein und vieles mehr. Der Vorteil dieser ETFs liegt in der sofortigen, permanenten Handelbarkeit und den im Vergleich zu klassischen Fonds sehr niedrigen Gebühren.

High-Dividend-Yield-Aktien: Solide Unternehmen und ein stattliches „Zubrot“

Aktien mit hohen Dividenden (High Dividend Yield Stocks) sind grundsätzlich etablierte, große Unternehmen, die seit vielen Jahren stattliche Gewinne ausweisen und die Anleger an diesen Gewinnen teilhaben lassen, indem sie hohe Dividenden ausschütten. An der Spitze des DAX in Bezug auf die Dividendenrendite (Dividendenrendite = Dividende ./. Aktienkurs) liegen im Juli 2025 die Volkswagen Vorzugsaktie, die Mercedes-Benz Group, die Porsche Automobil Holding, BASF und BMW, bezogen auf die seitens der Analysten im Schnitt für das laufende Geschäftsjahr 2025 erwartete Dividende.

Das sind in der Regel keine Aktien, die sich binnen kurzer Zeit im Kurs verdoppeln. Wer danach sucht, investiert in wachstumsstarke Unternehmen (Growth Stocks). Aber deren Wachstum braucht Geld, dort erhält man gemeinhin nur kleine Dividenden – oder gar keine. Aktien mit hohen Dividenden (Value Stocks) sind daher eher als langfristige Investments gedacht, als solider Sockel eines Anlegerportfolios, der durch diese regelmäßigen Ausschüttungen ein lukratives Zubrot bietet.

PRIIPs: Vorübergehende Beschneidung der Handelsmöglichkeiten von US-ETFs

Unsere Vorstellung der interessantesten Dividenden-ETFs schließt momentan an US-Börsen gehandelte Produkte aus, denn die sind derzeit hierzulande für Privatinvestoren nicht handelbar. Der Grund sind die sogenannten „PRIIPs“. Diese Abkürzung steht für Packaged Retail and Insurance-based Investment Products. Hierbei handelt es sich um eine bereits Ende 2014 von der EU getroffene Anordnung, dass alle „gepackten“ Anlageprodukte, die also wie Fonds mehrere Aktien, Währungen, Rohstoffe usw. unter dem Dach eines Produkts vereinen, mit einer einheitlichen Information zu versehen sind, die über die Eigenschaften und Risiken des jeweiligen Produkts aufklärt, um die nötige Transparenz für den Investor sicherzustellen. Seit dem 1. Januar 2018 greift diese Verordnung. Da aber die US-Emittenten für an US-Börsen gelistete ETFs diese PRIIP-Informationsdokumente nicht bereitgestellt haben, sind diese für deutsche bzw. für europäische Anleger so lange nicht handelbar, bis diese Anforderung erfüllt ist.

Mittlerweile haben die großen Anbieter aber Alternativen geschaffen und identische ETFs an europäischen Börsen gelistet. Die Möglichkeit, sich als Anleger die am interessantesten scheinenden Zielbereiche auszusuchen, ist damit unverändert gegeben.

Unsere Top 5 unter den Dividenden-ETFs

Wir haben die aus aktueller Sicht für uns interessanten Dividenden-ETFs nicht nur aus dem Blickwinkel der reinen Performance ausgesucht. Sie sollen auch eine entsprechende Vielfalt zeigen, denn auch bei Dividenden-ETFs lohnt es sich, sein Investment über verschiedene Wirtschaftsregionen zu streuen und Schwerpunkte neu zu setzen, wenn z. B. der US-Raum, Europa oder Asien relative Stärke zu anderen Regionen entwickeln. So investiert einer der hier vorgestellten fünf ETFs im US-Raum, einer weltweit, einer in Asien, ein weiterer speziell in der Eurozone und ein anderer in den Emerging Markets.

Wir haben in den Charts dem jeweiligen Anlageraum entsprechende Vergleichs-Indizes mit eingeblendet, um zu zeigen, dass diese starke Kombination aus ETF und hohen Dividenden eine ansehnliche Outperformance ermöglicht, wenn man sich die aussichtsreichsten unter den Dividenden-ETFs ins Depot holt.

Alle Charts erstrecken sich über fünf Jahre und zeigen den Kursverlauf des jeweiligen ETFs OHNE Berücksichtigung der Ausschüttungen, sofern diese vorgenommen werden. Die Performance MIT der Einbeziehung der Ausschüttungen ist in der nachfolgenden Übersichtstabelle abgebildet. Wir bilden die ETFs mit den Kursen des deutschen Xetra-Handels und damit in Euro ab, auch wenn die Basiswährung des ETFs der US-Dollar sein sollte.

Die Reihenfolge der hier vorgestellten ETFs stellt keine Wertung in Bezug auf deren bisherigen Erfolg oder die Perspektiven dar. Alle fünf ETFs sind Top-ETFs, die aber aufgrund der Unterschiede im Anlagebereich bzw. in Bezug auf die Vorgehensweise sowie Dividenden nicht unmittelbar miteinander vergleichbar sind.

Dividenden-ETFs und ihre Performance: Lassen Sie sich nicht täuschen!

Wenn Sie sich nachfolgend den Kursverlauf der hier dargestellten Dividenden-ETFs in Relation zu ihren Vergleichsindizes ansehen, könnten Sie zu dem Schluss kommen, dass Sie sich mit einem solchen ETF eine „lahme Ente“ ins Depot holen würden. Aber da sollte man sich nicht vom ersten Anschein täuschen lassen!

Es ist zwar richtig, dass sich viele Anleger vor allem auf Wachstumsaktien stützen. Das tun sie, weil sie auf ein starkes Wirtschaftswachstum spekulieren, von dem die sogenannten „Growth Stocks“ oft mehr profitieren. Aber wenn Sie nicht spekulieren, sondern investieren, sollten Sie das mittel- und langfristige Zeitfenster im Blick haben, nicht kurzfristige Impulse. Vor allem in schwierigen Konjunkturphasen, wie wir sie gerade erleben, sind sogenannte „Value Stocks“ mit den meist klar höheren Dividenden eine sinnvolle Sache.

Und man darf nicht vergessen, dass der reine Kursverlauf dieser nachfolgend dargestellten ETFs deren Ausschüttungen NICHT mit einschließt. Die erhalten Sie in regelmäßigen Abständen ausbezahlt. Im Kursbild taucht diese Rendite, die Sie durch die Ausbezahlung der Dividendenerträge erzielen, aber nicht auf. Und gerade bei Dividenden-ETFs sind die besonders hoch. Werfen Sie daher unbedingt auch einen Blick in die Performances der ETFs in unserer Übersichtstabelle. Da sind die Ausschüttungen mit eingerechnet und Sie werden sehen: Die Wertentwicklung dieser ETFs ist oft sehr beachtlich!

Bevor wir auf unsere Top 5 Dividenden-ETFs im Einzelnen kurz eingehen und sie danach noch einmal in einer Übersicht zeigen, hier ein Aspekt, den Sie im Vorfeld eines Investments kennen sollten:

Physisch oder synthetisch: Wie wird der jeweilige Anlagebereich vom ETF nachgebildet?

Grundsätzlich haben Sie die Wahl zwischen synthetisch und physisch replizierenden ETFs. Synthetisch replizierende ETFs bilden die Basis, also hier den jeweiligen Korb aus dividendenstarken Aktien, über Derivate nach. Das ist immer mit einem höheren Risiko behaftet. Ein physisch replizierender ETF hingegen kauft die im ETF enthaltenen Aktien tatsächlich, das ist die sicherere Variante.

Unsere 5 Top-Dividenden-ETFs 2025

Nachfolgend sehen Sie einen Überblick über derzeit, zu Beginn des zweiten Halbjahres 2025, aus unserer Sicht interessante Dividenden-ETFs. Bitte beachten Sie dazu die unten folgende tabellarische Übersicht, in der wir die Eckdaten der fünf ETFs noch einmal übersichtlich für Sie zusammenfassen.

Spider (SPDR) S&P US Dividend Aristocrats UCITS ETF

Der SPDR S&P US Dividend Aristocrats ETF gehört mit einem Fondsvolumen von derzeit 2,9 Milliarden Euro zu den ganz Großen im Bereich der Dividenden-ETFs. Er schüttet seine Erträge quartalsweise aus und wird in Euro an allen deutschen Börsen gehandelt.

Dieser ETF investiert in Aktien des S&P Composite Index, deren Dividenden in den letzten 20 aufeinander folgenden Jahren gestiegen sind.

Sie sehen, dass der ETF gegenüber dem als Vergleichsindex repräsentativen New York Stock Exchange (NYSE) Composite Index in dem hier gewählten Zeitraum von fünf Jahren mit der Index-Performance derzeit zurückliegt, wobei wie vorstehend erwähnt die Ausschüttungen in diesem Kursverlauf ja nicht berücksichtigt sind. Es fällt auf, dass der Performance-Vorsprung des Gesamtmarkts erst im Zuge der im April 2025 zuerst scharf eingebrochenen und dann umso rasanter wieder gestiegenen Kurse entstand. Das liegt daran, dass wir derzeit am Aktienmarkt eine Phase erleben, in welcher der Leichtsinn vieler Anleger zunimmt. In solchen Zeitspannen sind solide Dividendentitel weniger gesucht, man will rasant steigende, spekulative Aktien kaufen. Aber immer dann, wenn der Übermut von der Realität eingeholt wird, kommen die Dividendenaktien wieder ins Spiel und zeigen ihre Stärke, so wie es hier im Jahr 2022 eindrucksvoll der Fall war.

Spider (SPDR) S&P Euro Dividend Aristocrats UCITS ETF

Der SPDR S&P Euro Dividend Aristocrats ETF investiert in Aktien von Unternehmen der Eurozone, deren Dividenden in den letzten zehn aufeinander folgenden Jahren gestiegen sind. Er gehört mit einem momentanen Fondsvolumen von aktuell 1,22 Milliarden zu den größten der speziell auf Dividenden ausgerichteten ETFs. Er schüttet die Dividendenerträge halbjährlich aus und wird an allen deutschen Börsen gehandelt.

Im Chart ist der ETF zwar klar schlechter gelaufen als der als Vergleichsindex sinnvolle Euro-Stoxx-50-Index. Hier gilt es aber unbedingt zu berücksichtigen, dass die Kurse des ETFs allein nicht seine Performance ausmachen, weil man dazu ja, ebenso wie beim vorstehenden US-Dividenden-ETF, noch die Gewinne hinzurechnen muss, die dem Anleger über die ausgeschütteten Dividenden zufließen. Und verstecken muss sich eine Performance von 56 Prozent binnen fünf Jahren ja auch keineswegs.

Fidelity Global Quality Income ETF

Der Fidelity Global Quality Income ETF investiert in dividendenstarke Unternehmen aus den Industrienationen weltweit. Dieser ETF konnte von Anfang an mit einer überzeugenden Performance aufwarten, während nicht wenige andere der weltweiten Dividenden-ETFs derzeit weit hinter dem MSCI-World-Index zurückbleiben, der hier den sinnvollsten Vergleichsindex darstellt. Die Basiswährung des ETF ist zwar der US-Dollar, er ist aber an allen deutschen Börsen in Euro handelbar.

Auch hier sei daran erinnert, dass der Chart die Ausschüttungen ja nicht mit einschließt, sondern nur den reinen Kurs des ETFs abbildet. Bemerkenswert an diesem ETF ist auch, dass er auf mittelfristiger Ebene deutlich ruhiger verläuft als der MSCI-World-Index, d. h., er macht Schwankungen in beide Richtungen oft nicht so intensiv mit, was ihn als Fundament eines längerfristig ausgerichteten Anleger-Depots besonders interessant macht. Dass auch dieser Dividenden-ETF aktuell hinter der Rallye des Gesamtmarkts zurückbleibt, ist der extrem hohen Risikobereitschaft vieler Anleger geschuldet, die aber nie dauerhaft vorherrscht, sodass sich die aktuelle Schere zwischen den Performances des ETFs und seines Vergleichsindex über kurz oder lang wieder schließen wird.

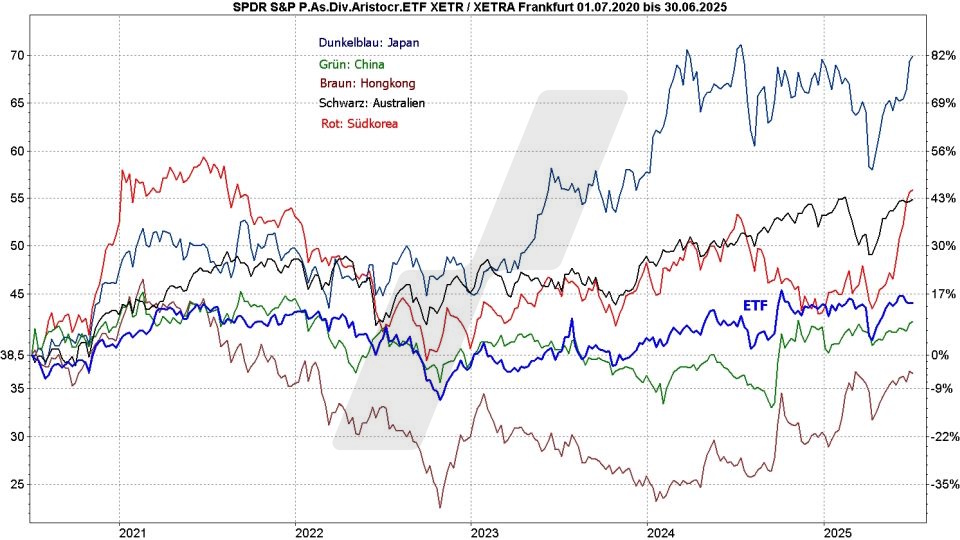

SPDR S&P Pan Asia Dividend Aristocrats ETF

Der S&P Pan Asia Dividend Aristocrats ETF investiert in Aktien aus der gesamten Asien-Pazifik-Region, deren Dividenden in den letzten sieben aufeinander folgenden Jahren gestiegen sind. Auch dieser ETF hat zwar seine Basiswährung in US-Dollar, ist hierzulande aber in Euro an allen Börsen handelbar.

In Asien hat sich die Lage in den vergangenen fünf Jahren sehr unterschiedlich entwickelt. In China (und damit auch in Hongkong) führt eine geplatzte Immobilienblase dazu, dass die Wirtschaft bislang noch nicht wieder in Fahrt kommt. Südkorea, Australien und Japan liefen hingegen gut. In Japan hatten die Anleger den Bogen zeitweise überspannt, das führte zuletzt zu mehreren kräftigen Korrekturbewegungen, die indes auch zügig aufgeholt wurden, was unterstreicht: Für langfristig orientierte Investoren sind solche Situationen grundsätzlich eine Gelegenheit, sich in Sachen Einstieg auf die Lauer zu legen.

iShares Emerging Markets Dividend UCITS ETF

Der iShares Emerging Markets Quality Income ETF investiert in Unternehmen aus Schwellenländern, die Dividenden zahlen und diese über einen längeren Zeitraum auch konstant aufrechterhalten.

Sie sehen im Chart, dass der ETF im Jahr 2022 massiv unter Druck geriet und 2023, ebenso wie die Emerging Markets, selbst in eine Bodenbildung überging, die bislang noch andauert. Das ist in Phasen, in denen die Weltwirtschaft ins Wanken kommt, nicht ungewöhnlich, denn die in Zeiten hohen Wachstums besonders stark laufenden Emerging Markets sind bei Irritationen solcher Art sehr empfindlich. Hier sollte man daher immer auch mit einem Blick auf die Charttechnik agieren und nicht in ein fallendes Messer greifen.

Übersicht Dividenden-ETFs 2025

In der folgenden Tabelle haben wir die vorgestellten Dividenden ETFs gegenübergestellt und deren Eigenschaften für Sie aufgeschlüsselt.

| Dividenden-ETF | ISIN | Symbol | Performance 1 Jahr inkl. Ausschüttung | Performance 3 Jahre inkl. Ausschüttung | legt an in: | jährl. Kosten | Währung | Ausschüttung? | Replikations- methode | Fondsvolumen | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|---|---|

| SPDR S&P US Dividend Aristocrats | IE00B6YX5D40 | SPYD | -0,83 % | 7,62 % | USA | 0,35 % | USD | ja/vierteljährlich | physisch | 2,90 Mrd. | Informationen zum Produkt |

| SPDR S&P Euro Dividend Aristocrats | IE00B5M1WJ87 | SPYW | 17,22 % | 55,01 % | Europa | 0,30 % | EUR | ja/halbjährlich | physisch | 1,22 Mrd. | Informationen zum Produkt |

| Fidelity Global Quality Income | IE00BYXVGZ48 | FGEQ | 1,04 % | 32,11 % | weltweit | 0,40 % | USD | ja/vierteljährlich | physisch | 0,61 Mrd. | Informationen zum Produkt |

| SPDR S&P Pan Asia Dividend Aristocrats | IE00B9KNR336 | ZPRA | 8,42 % | 19,81 % | Asien | 0,55 % | USD | ja/halbjährlich | physisch | 0,17 Mrd. | Informationen zum Produkt |

| iShares Emerging Markets Dividend ETF | IE00B652H904 | EUNY | 4,15 % | 25,39 % | Emerging Markets | 0,65 % | USD | ja/vierteljährlich | physisch | 0,70 Mrd. | Informationen zum Produkt |

Dividenden-ETFs: Gehören sie in jedes Depot? Interview mit Jessica Schwarzer | LYNX fragt nach

Fazit: Dividenden-ETFs eignen sich hervorragend als Fundament für Ihr Depot

Natürlich gibt es ETFs mit einer weitaus rasanteren Performance, wenn diese zum Beispiel in Technologieaktien investieren. Aber starke Bewegungen nach oben bedingen auch deutlich höhere Risiken. Wenn es darum geht, einen soliden Sockel, ein „Fundament“ für Ihr Investment zu haben, ist die Kombination aus ETF und hohen Dividenden ideal. Ob Sie dabei weltweit investieren möchten oder sich auf die USA, Asien, Europa oder speziell auf Deutschland konzentrieren möchten, ob Sie die Dividenden lieber reinvestiert sehen oder ausgeschüttet haben möchten: Dividenden-ETFs bieten für jeden Investor etwas, der seinem Depot ein solides Fundament geben will.

Alle ETFs im FokusHinweis:

iShares® und BlackRock® sind eingetragene Warenzeichen von BlackRock Inc. und seinen verbundenen Unternehmen (BlackRock) und werden unter Lizenz verwendet. BlackRock gibt keinerlei Zusicherung oder Gewähr hinsichtlich der Zweckmäßigkeit einer Anlage in von der LYNX B.V. Germany Branch angebotene Produkte oder Dienstleistungen. BlackRock hat keinerlei Pflichten und übernimmt keinerlei Haftung im Zusammenhang mit dem Betrieb, der Vermarktung, dem Handel oder Verkauf der von der LYNX B.V. Germany Branch angebotenen Produkte oder Dienstleistungen.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.