2024 legte der Silberpreis stärker zu als der DAX oder der Dow Jones. Eine beeindruckende Entwicklung. Könnte das so weitergehen, hat Silber auch im bislang für das Edelmetall stark gelaufenen Jahr 2025 weiteres Aufwärtsprotenzial?

Sie suchen einen Broker, der Ihnen den Handel mit Silber – ob Silber-Aktien, Silber-ETFs oder Silber-Futures – ermöglicht? Dann informieren Sie sich hier über LYNX, den Online Broker.

- Silberpreis Prognose aktuell

- Woran orientiert sich der Silber-Kurs?

- Silber-Hausse 2025? Die Chancen wären gar nicht schlecht

- Exkurs: Warum könnte Silber ein „sicherer Hafen“ sein?

- Bleiben Sie flexibel – vorgefasste Meinungen sind Gift für die Gewinne

- Auch die Experten haben keine Glaskugel

- Der Währungsaspekt ist nicht zu unterschätzen!

- Silberpreis-Prognose aus Sicht der Charttechnik: Was muss gelingen, damit die Hausse weitergeht?

- Trendrichtung 2025: Die Tür nach oben steht offen

- Silber-Aktien: Für erfahrene Trader hochinteressant!

- Fazit: „Augen auf“ schlägt jede langfristige Silberpreis-Prognose

Silberpreis Prognose aktuell

Wir sehen uns das „Gold des kleinen Mannes“ einmal genauer an und loten aus, welche Faktoren auf den Silber-Kurs einwirken, wie sich diese derzeit darstellen und was das für die Chance bedeutet, dass auch das Jahr 2025 ein herausragendes Silberjahr wird.

Woran orientiert sich der Silber-Kurs?

Der Silberpreis wird am freien Markt gebildet. Die Angebots-/Nachfrage-Situation nach „körperlichem“ Silber spielt dabei natürlich eine Rolle, aber oft sind die spekulativen, kurzfristigen Aktivitäten der Trader das deutlich wichtigere Element der Kursbildung.

Ob Silber aufwärts tendiert, wird daher vor allem davon abhängen, ob die kurzfristigen Trader genug Chancen sehen, um nachhaltig und mit großem Volumen auf der Long-Seite aktiv zu werden. Gold ist dafür zwar der wichtigste Vorlagengeber, aber zum einen sind die Kursverläufe von Silber und Gold im übergeordneten Bild zwar ähnlich, auf kurzfristiger Ebene aber oft ganz und gar nicht.

Und zum anderen ist es auch bei Gold die Spekulation, die die Richtung vorgibt. Und die wird dann auf Hausse setzen, wenn sich abzeichnet, dass die sicheren Häfen, wozu man neben defensiven Aktien und Anleihen vor allem die Edelmetalle Gold und Silber zählt, wieder in den Fokus der Investoren geraten. Gründe dafür können beispielsweise das Risiko einer stärker werdenden Inflation, eine Rezession oder zunehmende politische/geopolitische Risiken sein. Sehen wir uns das einmal im Einzelnen an.

Silber-Hausse 2025? Die Chancen wären gar nicht schlecht

Was wären die Voraussetzungen, um den Edelmetallen weiterhin eine starke Performance zu ermöglichen? Die Antwort ist einfach: unliebsame Überraschungen. Das heißt, es müsste sich eine Gemengelage ergeben, in der viele Marktteilnehmer zu dem Schluss kommen, dass ein Teil ihres Kapitals, ganz gleich, ob es als Barreserve bereitliegt oder aus anderen Assetklassen umgeschichtet werden müsste, in Silber gut angelegt wäre. Was müsste passieren, dass es so kommt?

Ein ideales Umfeld für einen anziehenden Silberpreis wäre das Platzen von Hoffnungen. Eine Inflation, die sich auf zu hohem Level festsetzt. Notenbanken, die das hohe Leitzinsniveau länger als erwartet beibehalten. Eine Wirtschaft, die – wenn überhaupt – nur knapp über der Nulllinie wächst oder sogar in die Rezession abrutscht. Zunehmende internationale Spannungen – all das wäre für Investoren ein hoch problematisches Umfeld, in dem man sich Sorgen um die Sicherheit seines Kapitals machen müsste.

Zu den Unsicherheitsfaktoren kam zu Jahresbeginn die sehr unberechenbar und bisweilen irrational wirkende US-Regierung hinzu, die, nicht nur über die drastisch angehobenen und als Druckmittel eingesetzten Einfuhrzölle, die Anleger beunruhigt. Wir sehen also derzeit grundsätzlich ein steigende Edelmetallpreise begünstigendes Umfeld. Zwingend ist das aber nicht, dazu der folgende Abschnitt:

Exkurs: Warum könnte Silber ein „sicherer Hafen“ sein?

Ein kurzer Gedanke zu der Frage, wieso Edelmetalle eigentlich „sichere Häfen“ sein sollen. Dass Gold und Silber in Phasen zunehmender Verunsicherung vermehrt gekauft werden, ist nicht zwingend logisch begründbar. Schließlich gälte für die Preisbildung hier genauso wie für alles, das an der Börse gehandelt wird, das Prinzip von Angebot und Nachfrage. Würde auf einmal kein Interesse mehr für Silber vorhanden sein, könnte der Kurs ins Bodenlose fallen und die scheinbare Beständigkeit löst sich in Luft auf. Das ist aber nur die eine Seite der Medaille, denn:

Hier geht es auch um subjektive Aspekte. Natürlich ist Silber ein relativ seltenes Element. Aber das sind andere auch, ohne dass sie dieses Attribut der Sicherheit tragen würden. Es liegt einfach daran, dass die Menschen Silber seit Jahrtausenden als wertvoll erachten, dass Silber und „Geld“ früher begrifflich eng verwoben waren, weil Silber ein Zahlungsmittel war. Das verbinden viele mit dem Gedanken, dass „früher“ solche Gefahren wie große Rezessionen, platzende Blasen und der Verlust des letztlich nur an ein Versprechen von Regierungen gebundenen Geldwerts nicht existierten. Was ganz und gar nicht stimmt, aber wie gesagt: Das Empfinden, dass Silber ebenso wie Gold ein „sicherer Hafen“ sei, ist emotional geprägt und damit ebenso subjektiv wie hartnäckig.

Aber zurück zu der Frage, ob Silber in den kommenden Monaten einen erneuten Aufwärtsimpuls sehen wird oder nicht.

Bleiben Sie flexibel – vorgefasste Meinungen sind Gift für die Gewinne

Angenommen, die oben erwähnten Voraussetzungen für weiter steigende Kurse bei Silber würden eintreten bzw. erhalten bleiben: Kann man dann fest davon ausgehen, dass es dann auch zu einer Silber-Hausse kommt?

Nein, denn „sicher“ ist, was die Zukunft und eine Silberpreis-Prognose angeht, wie immer an den Börsen nun einmal gar nichts. Daher ist es absolut zwingend, sich nicht stur vorab auf ein Szenario festzulegen. Denn dann läuft ein Anleger Gefahr, eine sich auftuende Chance, die in die Gegenrichtung der eigenen Erwartung entsteht, nicht wahrzunehmen oder, schlimmer noch, eisern auf der falschen Seite des Trends zu bleiben und Verluste zu erleiden, wo Gewinne hätten entstehen können bzw. müssen.

Diese Flexibilität, die Offenheit gegenüber dem Unerwarteten, ist bei Silber noch wichtiger als bei Gold, denn der Silberpreis zeigt sich deutlich volatiler, wie der nachfolgende, langfristige Chartvergleich deutlich macht:

In starken Aufwärtstrends am Edelmetallmarkt steigt Silber meist stärker, in Baissen fällt es weiter als Gold. Und bisweilen zeigt der Silberpreis auch eine Zeit lang ein von Gold abgekoppeltes Eigenleben. Flexibilität ist hier also unbedingt ratsam. Was heißt:

Am besten fährt, wer im Kopf flexibel bleibt und Gelegenheiten nutzt, statt stur nach einer vorgefassten Meinung eine Position zu halten. An der Börse gilt ohnehin der Leitspruch: „Alles kann, nichts muss“.

Und das gilt für die Frage, ob Silber steigen muss, wenn am Aktienmarkt die Hoffnungen platzen, ebenso. Aber wie geht man damit um, dass man heute nicht sicher voraussagen kann, was in drei, sechs oder zwölf Monaten sein wird?

Indem man den Kursen folgt und nicht den Meinungen. Wer klare Signale der Charttechnik zu identifizieren versteht, ist grundsätzlich in der richtigen Richtung dabei. Daher klopfen wir Silber gleich nach den Aspekten der Charttechnik ab. Vorab ein anderer Aspekt, der deutlich macht, wie tückisch Meinungen sein können:

Auch die Experten haben keine Glaskugel

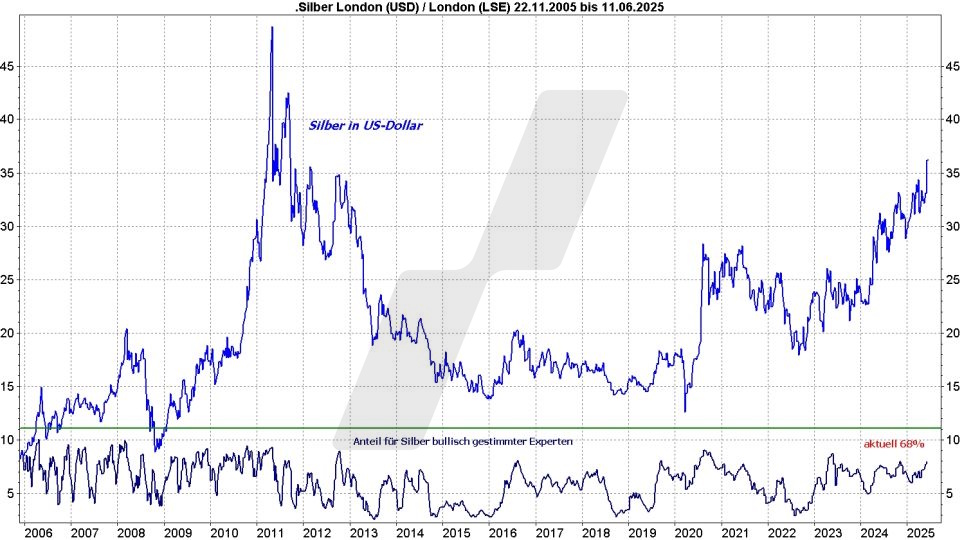

Der folgende Chart liefert ein weiteres Argument, warum es nicht sinnvoll ist, sich im Vorfeld auf ein Szenario des Silberpreises festzulegen. Die Grafik zeigt Silber ab dem Jahr 2005 zusammen mit dem Anteil bullisch eingestellter Experten. Sie sehen, dass es hier einen Gleichlauf gibt: Steigt der Silberpreis, steigt der Anteil der Bullen unter den Experten. Nur, was bringt Ihnen das? Die Experten werden nicht Wochen oder Monate vorher bullisch, sondern deren Stimmung bewegt sich mit dem Kurs mit.

Wenn selbst die ausgewiesenen Experten nicht imstande sind, die Bewegungen des Edelmetalls vorauszusagen, warum sollte man das als Anleger überhaupt versuchen? Achten Sie einfach konsequent auf die Signale, die Ihnen die chart- und markttechnische Analyse liefert. Vorher noch ein Aspekt, den man immer im Hinterkopf behalten sollte: den Währungsfaktor.

Der Währungsaspekt ist nicht zu unterschätzen!

Silber wird wie alle Rohstoffe in US-Dollar gerechnet. Der Kurs einer Feinunze Silber in US-Dollar ist das Maß der Dinge. Was die Feinunze in Euro kostet, ist damit davon abhängig, wie der Euro/US-Dollar-Kurs aktuell steht. Und damit ist es für uns als europäische Anleger nicht allein wichtig, wie sich der Silberpreis selbst bewegt, sondern auch, ob der US-Dollar zum Euro an Wert verliert, was bei Long-Trades auf Silber negativ wäre … oder aber, ob der US-Dollar zum Euro teurer, wertvoller wird. Ist Letzteres der Fall, gäbe es diesen Währungsgewinn noch als Zubrot. Unsere folgende Grafik zeigt, dass das einiges ausmachen kann:

Über die letzten Jahre hat der Euro tendenziell nachgegeben, d. h., der US-Dollar wurde aus Sicht europäischer Investoren mehr wert (der Euro/US-Dollar-Kurs fiel). Das sorgte in den letzten Jahren dafür, dass ein Silber-Investment für Anleger der Eurozone mehr Gewinn abwarf als für US-Investoren.

Es ist daher ratsam, bei Silber-Long-Trades vorzugsweise dann mitzuziehen, wenn Euro/ US-Dollar abwärts tendiert, was hieße, der US-Dollar legt an Wert zu. Anders bei Silber-Short-Positionen: Da bietet ein schwacher US-Dollar zusätzlichen Rückenwind, denn dann verlieren der Silberkurs in US-Dollar und der US-Dollar selbst zum Euro zugleich und intensivieren damit den Short-Gewinn. Aber unser Chart zeigt auch:

Die Trends der Währungen sind nicht in Stein gemeißelt, man kann also, muss aber nie auf die Tendenz des US-Dollars achten. Wichtiger ist der Trend des Silberpreises an sich, der, wie dieser Chart auch zeigt, in den vergangenen fünf Jahren mit dem so stark gelaufenen DAX mithalten konnte!

Silberpreis-Prognose aus Sicht der Charttechnik: Was muss gelingen, damit die Hausse weitergeht?

Sehen wir uns jetzt an, was außerhalb des emotionalen Elements, das die Kurse bewegt, im Juni 2025 an charttechnischen Fakten greifbar ist. Wie stehen die Chancen für die Silber-Bullen in den kommenden Monaten, was muss gelingen, damit auch das zweite Halbjahr zu einer starken Phase für Silber wird?

Der vorstehende Chart zeigt Silber seit dem Sommer 2010 auf Monatsbasis. Anhand dieses längerfristigen Charts, der einen Blick auf die übergeordnete Situation erlaubt, sehen wir, dass Silber die im bisherigen Jahresverlauf erreichten neuen Rekorde des Goldpreises nicht mitmachen konnte: Das Silber-Rekordhoch geht auf das Jahr 2011 zurück und wäre noch ein gutes Stück entfernt. Andererseits wird in diesem Chart deutlich, dass die Grundtendenz eindeutig nach oben weist.

Wichtig ist derzeit die auf das Jahr 2012 zurückgehende, markante Widerstandszone zwischen 35,39/37,49 US-Dollar pro Feinunze, die in den vergangenen Monaten zögerlich getestet wurde, jetzt aber seitens der Käuferseite entschlossen angegangen wird. Solange der Kurs nicht deutlich nach unten aus dieser Zone herausrutscht, präsentierten sich die Chancen auf der Oberseite damit günstig.

Trendrichtung 2025: Die Tür nach oben steht offen

Werden sich die für einen steigenden Silberpreis grundsätzlich günstigen Rahmenbedingungen in Form der zahlreichen ungelösten Probleme in den Bereichen Wachstum und Geopolitik und der derzeit sehr aggressiven US-Wirtschaftspolitik in den kommenden Wochen und Monaten durchsetzen und dafür sorgen, dass Silber Richtung Jahresende 2025 weiter steigt? Der Chart auf Tagesbasis, der Silber in einem kürzerfristigen Zeitraum ab Anfang 2024 abbildet, zeigt, dass der Grundstein dafür bereits gelegt wurde:

Dieser Chart macht deutlich, dass Silber Anfang Juni durchgestartet ist und die wichtige Charthürde in Form des Vorjahres-Hochs überboten hat. Dass das Interesse an diesem Edelmetall so auffällig anzieht, während man am Aktienmarkt zugleich weiter optimistisch auf ein Ende der US-Zollstreitigkeiten hofft, ist auffällig und spricht grundsätzlich für weiteres Potenzial in den kommenden Monaten. Aber die Charttechnik bzw. der Trend ist entscheidend, denn Chancen können genutzt werden, müssen es aber nie. Daher sollte man sich, auch wenn die Tür nach oben offensteht, nie blind auf eine kommende Entwicklung verlassen: Wachsamkeit ist bei Investments in Silber ebenso angeraten, wie bei allem, was man an den Börsen tut.

Silber-Aktien: Für erfahrene Trader hochinteressant!

Ebenso wie bei Gold und anderen Edelmetallen sind Aktien der Unternehmen, die das Edelmetall fördern und/oder weiterverarbeiten, eine hochinteressante Investment-Idee für risikofreudige Anleger. Risikofreudig und erfahren sollte man da aber schon sein, denn diese Aktien sind oft noch volatiler als der Silberpreis selbst. Der Grund:

Hier schlagen auch kleinere Veränderungen im Preis pro Feinunze stark auf die Gewinne durch, weil man da die Förderkosten abziehen muss. Angenommen, eine Silbermine hätte Förderkosten von 20 US-Dollar pro Feinunze, würde ein Kursanstieg des Silbers von 25 auf 30 US-Dollar die Gewinnspanne glatt verdoppeln, während dieser Anstieg im Silberkurs selbst nur 20 Prozent ausmacht.

Interessante Silber-Aktien und weitere Informationen zum Thema finden Sie in diesem Artikel: „Silber-Aktien“.

Auch interessant und aktuell sind in dieser Kategorie folgende Beiträge mit Prognosen:

Fazit: „Augen auf“ schlägt jede langfristige Silberpreis-Prognose

Silber steht zwar immer ein wenig im Schatten des von den Anlegern intensiver verfolgten Goldpreises, hat aber wegen seiner in starken Trends höheren Dynamik das Potenzial, die Investoren jederzeit positiv zu überraschen. Wird das auch im Rest des Jahres 2025 so sein?

Unsere Silber-Analyse hat dargelegt, dass das von einer ganzen Reihe für sich genommen nicht sicher absehbarer Faktoren abhängen wird. Die Geopolitik, die Zinspolitik der Notenbanken, die Inflation, die Zölle und die Auswirkungen dieser vier Faktoren auf das weltweite Wachstum: All diese Aspekte spielen eine Rolle, werden von den Investoren (meist subjektiv) bewertet und münden dann, zusammen mit der charttechnischen Entwicklung des Silberpreises, in neue, lukrative Trends.

Das Kurspotenzial wäre, wenn Emotionen, Charttechnik und Rahmenbedingungen einheitlich in eine Richtung weisen, weder nach oben noch nach unten Grenzen gesetzt. Das hat der Silberpreis in den vergangenen Jahren bewiesen. Wir raten daher dazu, das Geschehen immer mit einem Auge zu verfolgen, um konsequent anhand charttechnischer Signale Chancen zu nutzen, von denen Silber auch in den kommenden Jahren zweifellos eine ganze Reihe zu bieten haben wird!

Alle Aktien im FokusWir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.