Wir werfen in diesem Artikel einen Blick auf das Edelmetall Silber und stellen die aus unserer Sicht interessantesten Silber-Aktien vor. Drei der Unternehmen – Coeur Mining, Wheaton Precious Metals und Pan American Silver – sehen wir uns dabei etwas genauer an. Mit diesen könnten Anleger von weiter steigenden Silbernotierungen profitieren und ihr Depot gleichzeitig auch gegen Inflationsgefahren absichern. Außerdem schauen wir, was den Silberpreis bewegt, und wagen eine Silberpreis-Prognose.

Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Aktien – und somit auch Silber-Aktien – ermöglicht? Dann informieren Sie sich hier über LYNX, den Aktien Broker.

- Silberminen Aktien bieten einen Gewinnhebel

- Welche Silber Aktien kaufen?

- Silber-Aktien Liste

- Top Silber Aktien

- Silber Aktien Vergleich: Liste nach Performance

- Was bewegt den Silberpreis?

- Silberpreis Prognose

- Silber ETFs bieten viele Möglichkeiten

- Fazit: Silberaktien für spekulative Einstiege interessant

Silberminen Aktien bieten einen Gewinnhebel

Die Aktien von Silberproduzenten reagieren sehr stark auf den Silberpreis. Das hat einen recht einfachen Grund: Hat eine Mine beispielsweise Produktionskosten von 25 USD pro Unze und der Preis des Edelmetalls steigt von 27,50 auf 30 USD, so verdoppelt sich der Gewinn. Viele Silberminen-Aktien verhalten sich daher fast wie Hebelprodukte auf Silber. Nachdem die meisten Silber-Aktien ab Mitte 2020 konsolidierten, kam es im März 2024 zu überraschenden Kursfeuerwerken. Denn der Silberpreis kletterte innerhalb weniger Monate um mehr als +40 % nach oben. Anschließend gaben sowohl der Rohstoff Silber als auch die Produzentenaktien wieder deutlich nach. Doch die Tendenz bleibt aufwärtsgerichtet. Auf dem aktuellen Niveau von 32,40 USD je Unze könnten sich bei Silber-Aktien durchaus spekulative Einstiegsgelegenheiten bieten.

Welche Silber Aktien kaufen?

Anleger sollten bei Silber-Aktien (wie bei allen Rohstoffwerten) darauf achten, dass das betreffende Unternehmen bereits Silber produziert oder zumindest ganz kurz davorsteht. Denn von den vielen kleinen „hoffnungsvollen” Junior-Silber-Explorern schaffen es nur die wenigsten, zum Produzenten aufzusteigen. Der Rest der Unternehmen hat vor allem eines: stetigen Kapitalbedarf.

Es gibt zahlreiche börsennotierte Rohstoffunternehmen, die neben einer Reihe von anderen Rohstoffen auch Silber abbauen. Denn Silber fällt oft auch als Nebenprodukt bei der Produktion anderer Metalle wie Gold oder Kupfer an. In unserer Liste von zehn Silber-Aktien für 2025 finden Sie Aktien von Unternehmen, die einen sehr großen Teil Ihres Umsatzes mit Silber erzielen. Drei dieser Silberwerte mit außergewöhnlichem Potenzial stellen wir Ihnen im Anschluss vor.

Silber-Aktien Liste

| Silber-Aktie | ISIN | Symbol | Währung |

|---|---|---|---|

| First Majestic Silver | CA32076V1031 | AG | USD |

| Fortuna Mining | CA3499421020 | FSM | USD |

| Hecla Mining | US4227041062 | HL | USD |

| Discovery Silver | CA2546771072 | DSV | CAD |

| Orla Mining | CA68634K1066 | ORLA | USD |

| Pan American Silver | CA6979001089 | PAAS | USD |

| Silvercorp Metals | CA82835P1036 | SVM | USD |

| Coeur Mining | US1921085049 | CDE | USD |

| SSR Mining | CA7847301032 | SSRM | USD |

| Wheaton Precious Metals | CA9628791027 | WPM | USD |

Top Silber Aktien

Mit diesen Werten könnten Sie von einem neuen Aufwärtstrend des Rohstoffs Silber profitieren.

Coeur Mining: Wachstumsstarker Silberproduzent

Coeur Mining (ISIN: US1921085049 – Symbol: CDE – Währung: USD) ist ein diversifizierter, wachsender US-Edelmetallproduzent, der bereits im Jahr 1928 gegründet wurde. Nach der kürzlich abgeschlossenen Übernahme von SilverCrest Metals verfügt das Unternehmen über fünf produzierende Minen, die sich zu 100 % im eigenen Besitz befinden: die Silber-Gold-Mine Las Chispas in Sonora, Mexiko, der Gold-Silber-Komplex Palmarejo in Chihuahua, Mexiko, die Silber-Gold-Mine Rochester in Nevada, die Goldmine Kensington in Alaska und die Goldmine Wharf in South Dakota. Darüber hinaus besitzt das Unternehmen das polymetallische Explorationsprojekt Silvertip in British Columbia, ebenfalls zu 100 %. Damit kommt das Unternehmen laut eigenen Angaben auf eine jährliche Gesamtproduktion von ca. 21 Mio. Unzen Silber und ca. 432.000 Unzen Gold.

Übernahmebedingter Umsatz- und Gewinnsprung

Im Jahr 2024 meldete Coeur Mining einen Umsatzanstieg um +28 % auf 1,054 Mrd. USD. Dabei wurde pro Aktie ein Gewinn von 0,15 USD (Vorjahr -0,30 USD) erzielt. Für das laufende Geschäftsjahr 2025 liegen die Markterwartungen übernahmebedingt bei 1,7 Mrd. USD Umsatz (+61 %) und 0,64 USD (+327 %) Gewinn je Aktie. Für das Jahr 2026 werden dann bei gleichbleibenden Umsätzen rund 0,67 USD (+5 %) Gewinn je Aktie erwartet.

Von früheren Allzeithochs ist die seit dem Jahr 1990 börsengelistete Coeur-Aktie noch weit entfernt. Doch in den letzten Jahren ging es aufwärts. Seit einem Tief bei 2 USD ging es seit Ende 2023 stetig bergauf, sodass Coeur Mining auf eine Börsenbewertung von knapp 4,8 Mrd. USD kommt. Da das Unternehmen mit fünf produzierenden Minen gut diversifiziert ist und mittlerweile zu den Top-3-Silberproduzenten zählt, ist dies keinesfalls zu teuer. Auch das für dieses Jahr erwartete KGV ist mit 11,6 vergleichsweise moderat.

Wheaton Precious Metals: Spannendes Silverstreaming-Unternehmen

Das kanadische Unternehmen Wheaton Precious Metals (ISIN: CA9628791027 – Symbol: WPM – Währung: USD) ist nach eigenen Angaben das weltweit größte Silver-Streaming-Unternehmen. Im Gegenzug für frühzeitige Investments in neue Silber- und Goldprojekte erhält das Unternehmen langfristig eine bestimmte Menge der Produktionsmenge zu besonders günstigen Preisen. Die Firma, die 2004 aus einer Abspaltung des Goldcorp-Konzerns entstanden ist, generiert knapp zwei Drittel ihrer Einnahmen mit Silber und etwas mehr als ein Drittel durch Erträge aus Goldprojekten. Wheaton hat derzeit Streaming-Vereinbarungen für 18 produzierende Minen und 29 Projekte in der Entwicklungsphase. Wheaton Precious Metals verfügt über ein Portfolio kostengünstiger, langlebiger Projekte, darunter ein Gold-Stream aus der Salobo-Mine von Vale sowie Silber-Stream aus der Antamina-Mine von Glencore und der Peñasquito-Mine von Newmont Goldcorp.

Smartes, risikoarmes Geschäftsmodell: Erstklassige Silber- und Gold-Aktie

Im Jahr 2024 gab es einen Umsatzanstieg um +26 % auf 1,284 Mrd. USD. Das bereinigte Ergebnis stieg um +20 % auf 1,41 USD je Aktie. Für das laufende Geschäftsjahr 2025 liegen die Markterwartungen bei 1,81 Mrd. USD Umsatz (+41 %) und 2,18 USD (+55 %) Gewinn je Aktie. Für das Jahr 2026 werden dann bei 1,9 Mrd. USD (+5 %) Umsatz rund 2,22 USD (+2 %) Gewinn je Aktie prognostiziert. Bei diesen Schätzungen muss natürlich berücksichtigt werden, dass stärkere Bewegungen des Silber- und Goldpreises große Auswirkungen auf die Erlöse des Unternehmens haben.

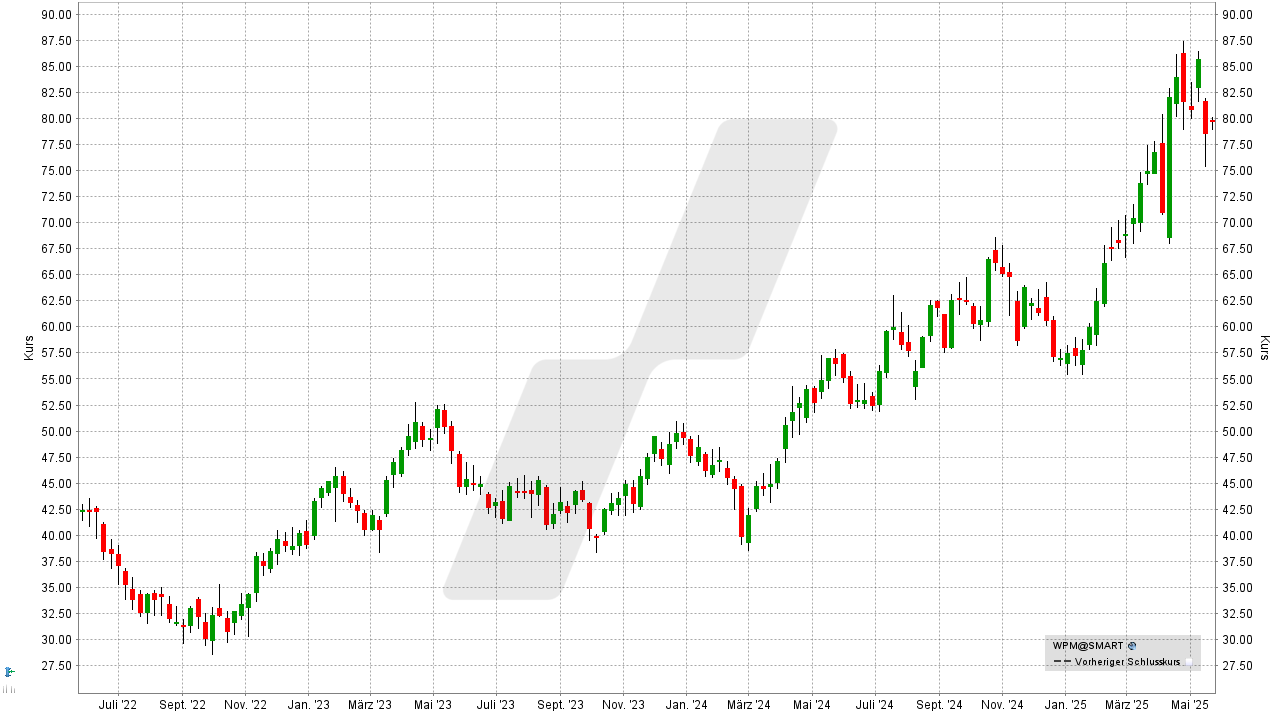

Die Wheaton-Precious-Metals-Aktie befand sich im Einklang mit den Edelmetallpreisen seit Mitte 2020 in einer Konsolidierung, ehe die Aktie zuletzt wieder angesprungen ist. Ausgehend von einem Tief im Herbst 2022 bei weniger als 30 USD ging es zuletzt in der Spitze wieder auf ein Kursniveau von 87,42 USD. Aktuell notiert die WPM-Aktie etwas darunter bei 79,92 USD. Der Streaming-Konzern kann durch das skalierbare Geschäftsmodell aus dem Kapitalfluss heraus frühzeitig in neue, aussichtsreiche Silber- und Goldprojekte investieren und an späteren Erfolgen partizipieren. Geht dann hin und wieder doch ein Investment schief, so ist dies einkalkuliert und die Verluste halten sich in engen Grenzen.

Unterm Strich ging die Rechnung bislang auf und das Unternehmen wächst stetig. Die Aktie ist aus unserer Sicht für Silber-Investoren erste Wahl. Bei einem weiteren Anstieg der Edelmetallpreise sollte Wheaton Precious Metals zu den Outperformern gehören.

Pan American Silver: Einer der größten Silberproduzenten

Pan American Silver (ISIN: CA6979001089 – Symbol: PAAS – Währung: CAD) ist ein Bergbauunternehmen mit Sitz in Kanada und Bergbauaktivitäten in Lateinamerika. Das im Jahr 1994 gegründete Unternehmen betreibt beispielsweise in Mexiko, Peru, Bolivien, Argentinien und Kanada Silberminen. Pan American Silver ist mit einer jährlichen Produktionsmenge von über 20 Mio. Unzen einer der größten Silberproduzenten der Welt. Als Nebenprodukte fördert das Unternehmen Gold, Zink, Blei und Kupfer. Rund drei Viertel seiner Umsätze erzielt Pan American Silver in Mexiko und Peru. La Colorada in Mexiko ist die größte Mine des Unternehmens. Zuletzt wurde die Übernahme des kleineren Konkurrenten MAG Silver bekannt gegeben. Dieser hält eine 44-%-Beteiligung an der mexikanischen Juanicipio-Mine, die zusammen mit dem Silberkonzern Fresnillo betrieben wird. Pan American Silver kommt bei einem Aktienkurs von ca. 23,15 USD auf eine Marktkapitalisierung von ca. 8,4 Mrd. USD.

Spannende Aktie für spekulative Anleger

Der Umsatz stieg 2024 im Vergleich zum Vorjahr um +22 % auf 2,82 Mrd. USD. Das Ergebnis lag bei 0,79 USD je Aktie und damit +88 % höher als im Vorjahr. Für das Jahr 2025 erwarten Analysten bei Umsätzen in Höhe von 3,13 Mrd. USD (+11 %) ein Ergebnis in Höhe von 1,46 USD (+85 %) je Aktie. Im Jahr 2026 soll laut Marktexperten bei Umsätzen in Höhe von 3,18 Mrd. USD ein erneuter Gewinnsprung auf rund 1,85 USD (+27 %) je Aktie erfolgen.

Die Pan-American-Silver-Aktie befindet sich seit einem Tief im Jahr 2016 bei 5,40 USD in einem Aufwärtstrend und erreichte im Sommer 2020 ein Mehrjahreshoch von 40 USD, bevor eine volatile Korrekturbewegung einsetzte. Aktuell notiert der Silberwert bei rund 23,15 USD. Sollte der Silberpreis wieder zulegen, so könnten auch wieder Kursziele von bis zu 30 USD drin sein. Pan American Silver ist eine spannende Aktie für spekulative Investoren. Rechnen Sie bei dem Wert wie auch bei den anderen beiden Silberaktien mit hohen Kursschwankungen.

Silber Aktien Vergleich: Liste nach Performance

| Silber-Aktie | Kurs | 52 W Tief | 52 W Hoch | YTD | 6 M | 1 J | 5 J |

|---|---|---|---|---|---|---|---|

| SSR Mining | 12,73 | 4,32 | 13,46 | 82,90 % | 82,90 % | 184,15 % | -39,81 % |

| Orla Mining | 9,91 | 3,24 | 12,43 | 78,88 % | 78,88 % | 162,86 % | 252,66 % |

| Wheaton Precious Metals | 89,71 | 51,96 | 95,23 | 59,51 % | 59,51 % | 72,39 % | 105,19 % |

| First Majestic Silver | 8,40 | 4,43 | 8,70 | 53,01 % | 53,01 % | 45,83 % | -14,11 % |

| Silvercorp Metals | 4,54 | 2,87 | 5,32 | 51,33 % | 51,33 % | 35,12 % | -14,18 % |

| Pan American Silver | 28,49 | 17,86 | 29,66 | 40,90 % | 40,90 % | 45,28 % | — |

| Hecla Mining | 6,03 | 4,41 | 7,68 | 22,81 % | 22,81 % | 26,42 % | 87,27 % |

Was bewegt den Silberpreis?

Wenn Investoren mit sicheren Staatsanleihen inflationsbereinigt Verluste verbuchen, so spricht man von negativen Realzinsen. Gold, Silber & Co. sind dann attraktiver, denn Edelmetalle sollten die Kaufkraft (theoretisch) erhalten. Dennoch bedeutet ein negativer Realzins nicht immer steigende Edelmetallpreise. So kommt es beispielsweise auch auf die Richtung an, in welche sich der Realzins bewegt. Ist der Realzins zwar negativ, aber steigend, dann ist dies für Edelmetalle wie Silber eher nachteilig. Genauso kann ein positiver, aber fallender Realzins zu steigenden Silbernotierungen führen.

Natürlich spielen auch Angebot und Nachfrage eine wichtige Rolle für den Silberpreis. Neben der Produktionsmenge ist vor allem die Industrienachfrage ein wichtiger Faktor. Denn im Gegensatz zu Gold entfällt beim Silber der größte Teil der Nachfrage auf die Industrie. Rund 35 % der jährlichen Silberproduktion werden für elektrische und elektronische Anwendungen genutzt. Eine wachsende Nachfrage wird vor allem durch den Einsatz in Photovoltaik-Anlagen und Elektroautos verzeichnet. Weitere 25 % entfallen auf die Herstellung von Münzen.

Darüber hinaus beeinflussen natürlich auch Investoren den Silberpreis. Gerade bei Anlegern steigt die Nachfrage in Krisenzeiten spürbar und führt zu steigenden Kursen bei Edelmetallen. Während der Finanzkrise 2008/09 war das mehr als eindrucksvoll zu beobachten, genauso kurz nach dem Corona-Crash oder zu Beginn des Ukraine-Kriegs. Ende 2023 gab es einen merklichen Aufwärtsschub durch die Nahost-Eskalation. Zu diesem Zeitpunkt verzeichneten Silber-ETFs laut Bloomberg einen rekordverdächtigen Tageszufluss in Höhe von 600 Tonnen oder 21 Mio. Unzen Silber.

Eines der wichtigsten Argumente der Silberbullen ist die seit 2010 tendenziell leicht rückläufige Fördermenge des Edelmetalls, die seitdem knapp unter dem damaligen Höchstwert schwankt. Da die Nachfrage dennoch stark ist, gibt es seit 2021 eine Angebotslücke, die im Jahr 2023 bei hohen 238 Mio. Unzen lag und die 2024 bei einer um +1 % höheren Nachfrage (laut Silver Institute) ebenfalls noch 182 Mio. Unzen betragen haben soll. Erst dann, wenn der Silberpreis weiter zulegt, dürften auch die Investitionen in Silberminen wieder massiv zulegen, sodass die Produktionsmenge wieder steigt.

Übrigens liegt die Gold-Silber-Ratio, also das Preisverhältnis von Gold zu Silber, im langfristigen Durchschnitt bei 60. Aktuell sind es jedoch ca. 100. Um zum Goldpreis aufzuschließen und den Mittelwert wieder zu erreichen, müsste Silber (bei stabilem Goldpreis von 3.230 USD) auf ca. 53,80 USD je Unze steigen.

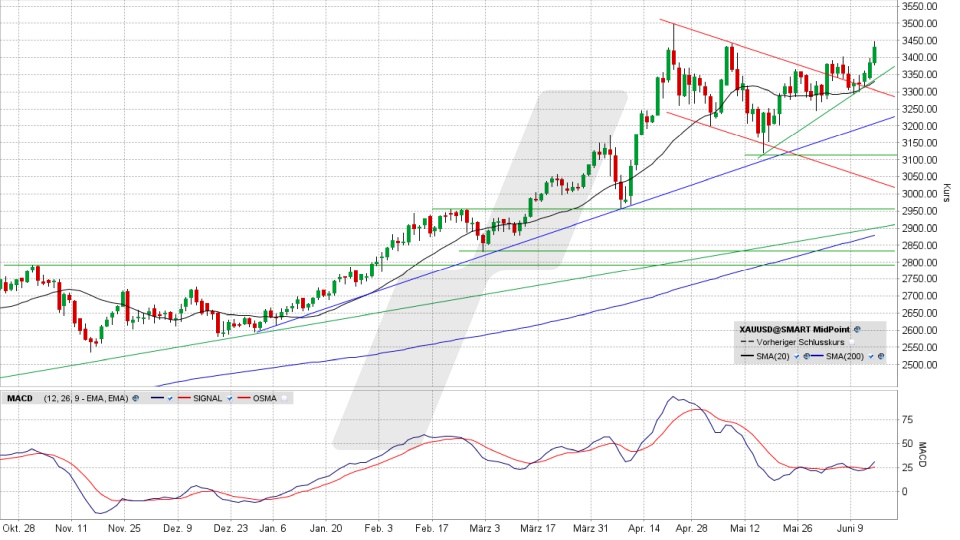

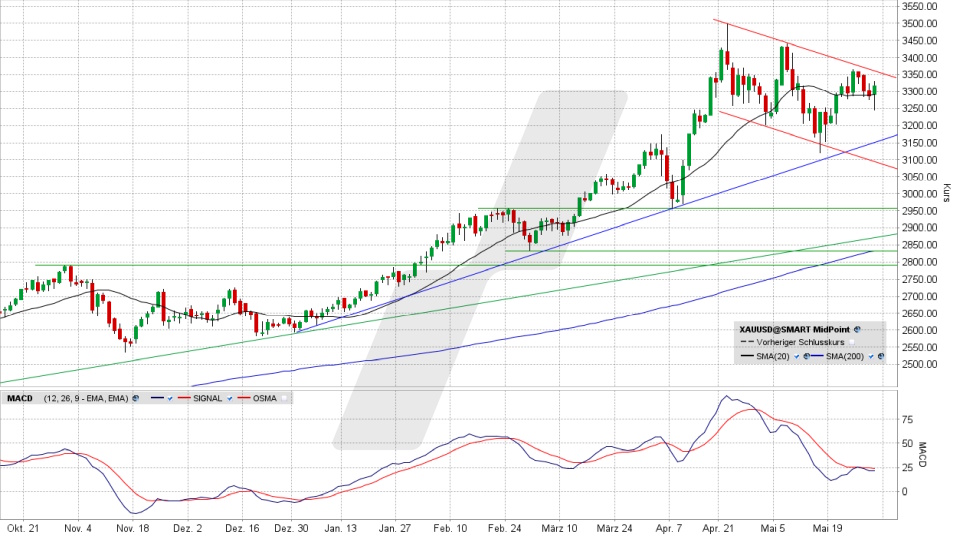

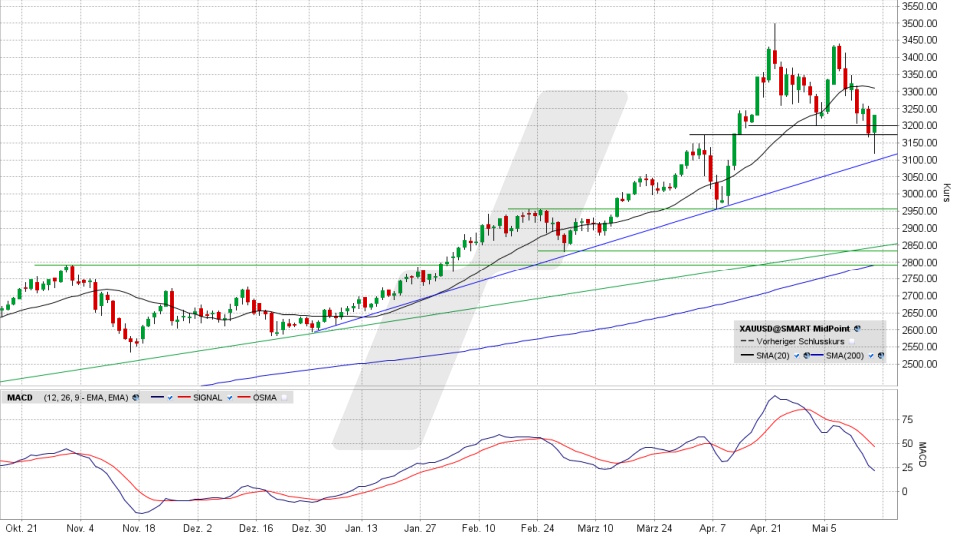

Silberpreis Prognose

Die Gesamtsituation für Edelmetall- und Silberbullen hat sich im Jahr 2024 deutlich aufgehellt. Denn nachdem sich die Inflation deutlich rückläufig entwickelt hatte, sind auch die Zinsen wieder auf einen moderaten Abwärtspfad eingeschwenkt. Früher oder später sollte die aktuelle Konsolidierung beim Silberpreis abgeschlossen werden und ein neuer Aufwärtsschub erfolgen, sodass von einem nachhaltigen Bullentrend gesprochen werden kann. Aktuell sieht das Chartbild recht positiv aus.

Nachdem im Jahr 2024 mehrere charttechnische Widerstände im Bereich 24, 25 und 26 USD auf einen Streich überwunden wurden, knüpfte der Silberpreis wieder an den längerfristigen Aufwärtstrend an. Der Start ins Jahr 2025 verlief sehr vielversprechend. Mittelfristig betrachtet könnten Kurse von 36 bis 38 USD oder höher angesteuert werden. Dies wäre auch unter dem Aspekt der historischen Gold-Silber-Ratio ein realistisches Preisziel. Das Allzeithoch von 50 USD liegt allerdings in weiter Ferne und dürfte – aller Wahrscheinlichkeit nach – so rasch nicht wieder erreicht werden. Doch da der Silbermarkt mit einer bislang geförderten Silbermenge im Wert von 1,5 Bio. USD sehr klein ist, kann es bei entsprechender Nachfrage durchaus auch irrationale Preisspitzen geben.

Silber ETFs bieten viele Möglichkeiten

Wer nicht auf Einzelaktien, sondern auf eine positive Entwicklung der gesamten Branche oder des Edelmetalls setzen will, dem stehen zahlreiche Silber-ETFs (bzw. Silber-ETCs) und andere Anlageprodukte zur Verfügung.

Als kostengünstige Alternative zum physischen Kauf bietet sich beispielsweise folgender physisch besicherter Silber-ETC an:

Xtrackers Physical Silver EURo Hedged ETC – ISIN: DE000A1EK0J7 – WKN: A1EK0G – ISIN: DE000A1EK0J7 – Symbol: XAD2 GY

Informationen zum Produkt finden Sie hier:

Xtrackers Physical Silver EURo Hedged ETC

Fazit: Silberaktien für spekulative Einstiege interessant

Die drei vorgestellten Silberminen-Aktien haben eines gemeinsam: Nach den Hochpunkten des Sommers 2020 waren die Aktien in eine mittlerweile dreijährige Seitwärtskonsolidierung übergegangen, aus der heraus es 2024 starke Aufwärtstendenzen gab. Parallel zur anschließenden Konsolidierung des Silberpreises zeigen auch die Silberaktien eine Korrekturbewegung, aus der es Anfang 2025 erste Aufwärtsimpulse gab. Sollte der Silberpreis weiterhin Stärke zeigen, so dürften auch Silber-Aktien davon profitieren. Mutige Anleger könnten kurzfristige Rücksetzer zum Aufbau von langfristigen Silber-Aktien-Positionen nutzen. Die Chance-Risiko-Relation ist im Vergleich zu Aktien anderer Branchen weiterhin recht günstig.

Quellen:

Yahoo Finance: Analysten-Schätzungen (19.05.2025); https://finance.yahoo.com/

Coeur Mining IR-Webseite (19.05.2025); https://www.coeur.com/investors

Wheaton Precious Metals IR-Webseite (19.05.2025); https://www.wheatonpm.com/Investors/default.aspx

Pan American Silver IR-Webseite (19.05.2025); https://www.panamericansilver.com/invest/

Handelsblatt: Günstige Alternative zu Gold (19.05.2025); https://www.handelsblatt.com/finanzen/maerkte/devisen-rohstoffe/silberpreis-auf-drei-jahres-hoch-guenstige-alternative-zu-gold/100030012.html

Mining.com: Higher silver supply to reduce global deficit by 4% in 2024 (19.05.2025); https://www.mining.com/web/higher-silver-supply-to-reduce-global-deficit-by-4-in-2024/

Wir beabsichtigen, diesen Artikel mindestens alle 6 Monate zu aktualisieren.