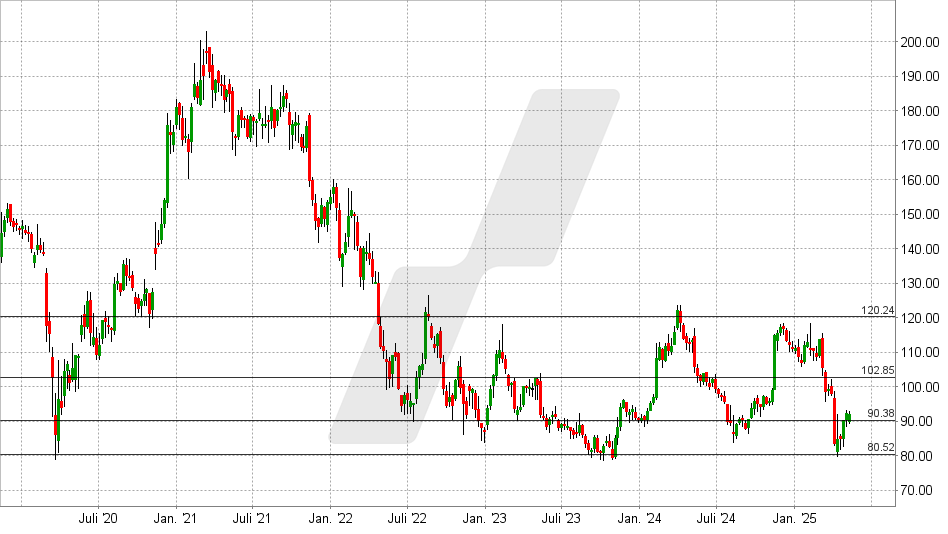

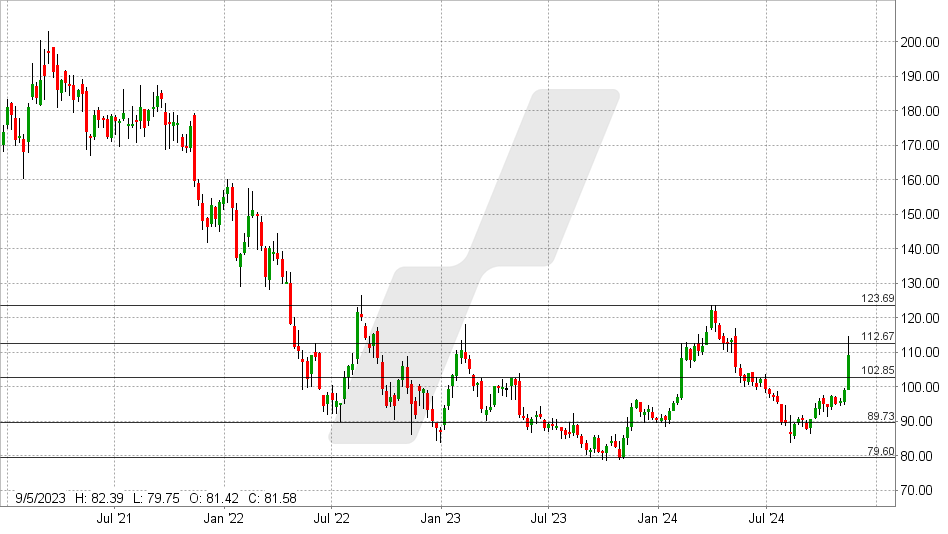

Im März 2021 notierte die Walt Disney-Aktie kurz über 200 US-Dollar, dann wurde sie von der Realität eingeholt, die sie seit drei Jahren in einer breiten Handelsspanne zwischen knapp 80 und 130 US-Dollar gefangen hält. Jetzt versucht man den Ausbruch nach oben. Wird das was?

Die obere Begrenzungszone der Handelsspanne liegt zwischen 118,18 und 129,26 US-Dollar. In diesen Bereich ist die Aktie des Medienkonzerns in den letzten Jahren schon mehrfach vorgestoßen und wurde ein ums andere Mal nach unten abgewiesen. Jetzt ist sie erneut dort. Die Frage ist damit also: Warum sollte jetzt gelingen, was zuvor so oft misslang?

2020 hatte Disney rote Zahlen geschrieben. Kein Wunder, die Lockdowns bedeuteten für die Filmindustrie eine Art Totalausfall. Seither steigt der Gewinn zwar wieder. Aber an den starken Gewinnen der Jahre unmittelbar vor Corona ist man noch nicht dran.

Wäre absehbar, dass man zeitnah zu dieser alten Stärke zurückfindet, wäre ein Ausbruch nach oben vielversprechend und hätte das Potenzial, zumindest an das Hoch des Jahres 2019 vorzustoßen (153,41 US-Dollar). Denn das war das Hoch, das auf faktisch starken Gewinnen basierte. Das Rekordhoch von 2021 war eine irrationale Übertreibung, die auf der Erwartung basierte, nach Corona werde es in Sachen Wachstum durch die Decke gehen. Was nicht passierte. Aber immerhin, gut 150 US-Dollar wären im Fall eines Ausbruchs über die jetzt attackierte Widerstandszone ja besser als nichts. Wie stehen die Chancen?

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Walt Disney Aktie finden Sie hier.

Expertenmeinung: Sie sind zumindest nicht so gut, dass man einem signifikanten Befreiungsschlag schon mal vorgreifen könnte. Disney ist ein Konzern mit vielen Facetten, produziert Filme, hat eine Streamingplattform und betreibt Freizeitparks. Der Erfolg hängt zum einen davon ab, sich gegen die Konkurrenz durchzusetzen, zum anderen aber, und das vor allem, von der Konsumbereitschaft bzw. Konsumfähigkeit der Verbraucher. Und in den meisten Weltregionen sind die in den letzten Jahren sehr viel zurückhaltender geworden, was Dinge angeht, die in die Kategorie „nice to have“ fallen.

Hinzu käme, dass die meisten Analysten die Aktie zwar positiv sehen, das durchschnittliche Kursziel mit 127 US-Dollar aber jetzt nicht nur fast erreicht ist, sondern auch noch innerhalb der Widerstandszone liegt, die die Aktie überbieten müsste, um aus ihrer Handelsspanne herauszukommen. Das könnte klappen, wenn es gelingt, erneut so viel Kurs- und Wachstumsphantasie zu erzeugen wie 2021. Aber dafür passt das Umfeld, eigentlich, nicht.

Dass die Disney-Aktie genau am unteren Ende der Handelsspanne, das sogar auf das Corona Crash-Tief 2020 zurückgeht, nach oben drehte, war folgerichtig. Ein Umfeld wie 2020 kommt erst einmal nicht mehr, da war die Aktie schlicht zu billig. Jetzt aber notiert sie über 50 Prozent höher und ist sogar auf Wochenbasis, wie im Chart zu sehen, markttechnisch überkauft.

Daher könnte ein Ausbruch zwar gelingen, es könnte auch ein Test der nächsten Widerstandszone um 150 US-Dollar kommen. Aber Letzteres wäre aus aktueller Sicht das absolute Best Case-Szenario; dass der Ausbruchsversuch scheitert oder als Bullenfalle endet, ist momentan wahrscheinlicher. Wenn, sollte man also einen faktischen Ausbruch abwarten und dann, einer Bullenfalle vorbeugend, einen engen Stop Loss unter diese dann zum Support gewordene Zone 118,18/129,26 US-Dollar einziehen, wenn man hier Long gehen wollte.

Steigern Sie die Rendite Ihres Depots, indem Sie Ihre Aktien verleihen und dafür Zinsen erhalten. Nutzen Sie das Aktienrendite-Optimierungsprogramm über LYNX. Jetzt informieren: Aktien verleihen

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen