Es ist wieder so weit: Ein neues Börsenjahr hat begonnen. Und die Marktteilnehmer würden natürlich gerne wissen, was von diesem Jahr zu erwarten ist. Was ist zu tun, wohin geht die Reise? Wo werden die größten Gewinne warten, wovor gilt es sich zu hüten?

Was verraten Börsenprognosen?

Dafür bekommt man in zahllosen Bereichen der Finanzwelt Prognosen. Notenbanken, Wirtschaftsinstitute, ThinkTanks und Regierungen prognostizieren Wachstumsraten, Inflationsraten und Arbeitslosenraten. Banken, Börsendienste und Finanzmedien liefern Voraussagen für die Märkte, für den DAX oder den Dow Jones, für Euro/US-Dollar, Gold, Rohöl, die Anleiherenditen und vieles mehr. Und, natürlich, gibt es die üblichen Kursziele und Umsatz/Gewinn-Prognosen für einzelne Aktien. Aber die sind ein anderes Thema, denn:

Zum einen werden die Prognosen der Analysten für Einzelaktien regelmäßig aktualisiert und zielen nicht direkt auf eine Punkt-Prognose zum Ende des neuen Jahres ab. Zum anderen basieren diese Einschätzungen auf Bilanzdaten und Aussagen des Unternehmens. Das ist eine andere, stabilere Ebene. Trotzdem müssen solche Prognosen oft korrigiert werden, denn es ist nicht nur das „Ist“, das sich aus den harten Fakten einer Bilanz ablesen lässt, das die kommende Entwicklung beeinflusst. Es ist das Marktumfeld und da vor allem das Verhalten der Konkurrenz, die Veränderungen der Wechselkurse oder das Konsumverhalten, was großen Einfluss darauf nimmt, ob und wie gut es mit Umsatz und Gewinn eines Unternehmens vorangeht. Dennoch finden sich öfter Prognosen, die auch über Monate hinweg gut liegen.

Aber wie sieht es aus, wenn es um Indizes wie den DAX und den US-Index S&P 500 oder um Assets wie Euro/US-Dollar, Gold oder Rohöl geht? Sehen wir uns das einfach mal an:

Eine Gleichung mit lauter Unbekannten

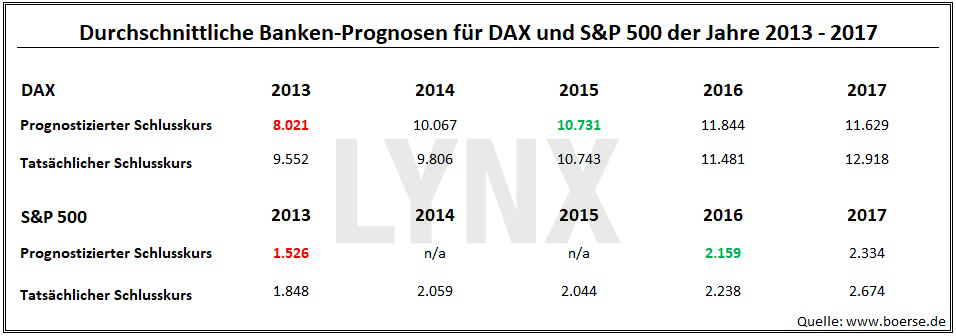

Die folgende Tabelle zeigt die durchschnittlichen Index-Prognosen für den DAX und den S&P 500 von, je nach Jahr, 20 bis 30 Banken für die Jahre 2013 bis 2017 … und was am Ende wirklich herauskam. Sie sehen: Selten lagen diese Vorhersagen einigermaßen richtig. Das liegt nicht daran, dass diejenigen, die diese Vorhersagen erstellen, keine Ahnung hätten. Es liegt in der Natur der Sache, dass man schon Glück haben muss, um einen Treffer zu landen, denn:

Die Entwicklung von Indizes basiert auf derart vielen Faktoren, dass es rational betrachtet unmöglich ist, die allesamt richtig vorherzusehen.

Davon abgesehen, dass der DAX der Durchschnittswert aus 30 Aktien sehr unterschiedlicher Unternehmen ist und man imstande sein müsste, die Tendenz all dieser 30 Aktien über ein Jahr zu prognostizieren (beim marktbreiten US-Index Standard & Poor’s 500 wären es sogar 500 Aktien), kommt noch eine Vielzahl an Einflüssen hinzu. Die wichtigsten:

- Steigende oder fallende Leitzinsen beeinflussen über die Veränderung der Anleiherenditen, über die Wechselkurse und die Kosten für Kredite das Wachstum und dies wiederum Umsatz und Gewinn von Unternehmen.

- Nicht nur die Veränderungen der Zinslandschaft führen zu kräftigen Bewegungen am Devisenmarkt. Auch reine Spekulation und die Geopolitik bewegen die Relationen der Währungen zueinander deutlich. Das wiederum beeinflusst die Preise für einzukaufende Rohstoffe und die Exportperspektiven der Unternehmen.

- Wachstum, Konsum, Inflation sind entscheidende Größen für die Unternehmen, wobei das bei jedem Unternehmen unterschiedlich stark und unterschiedlich gewichtet relevant ist.

- Fiskal- und Geopolitik. Wie groß der Einfluss von Steuern und politischen Spannungen, von internationalen Handelsabkommen oder Verschiebungen politischer Gewichtungen innerhalb der großen Machtblöcke ist, sehen wir besonders deutlich, seit die neue US-Regierung ins Amt kam.

All diese Elemente müsste man für sich genommen richtig vorhersagen und dann deren Einfluss auf jedes einzelne Unternehmen korrekt einschätzen. Dann wäre man imstande, einen Index-Stand für ein Jahr im Voraus abzuschätzen – oder etwa doch nicht?

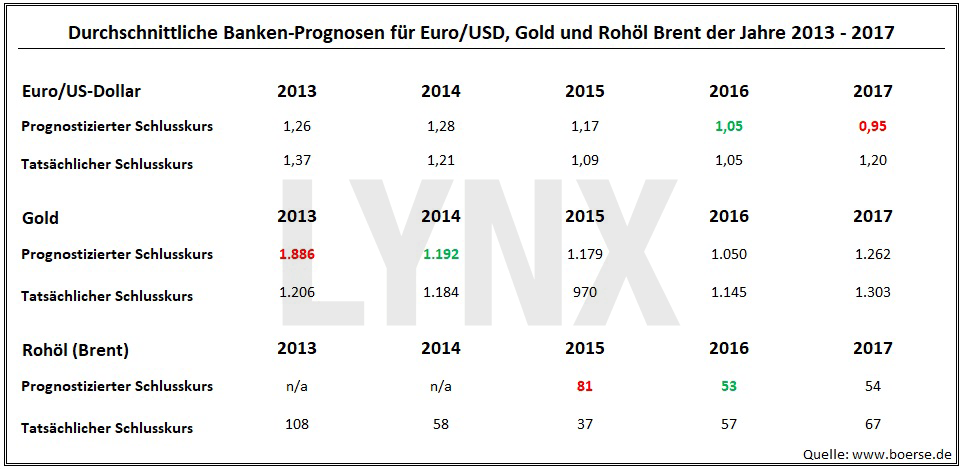

Nein, das würde immer noch nicht genügen. Wobei die folgende Tabelle und die unten folgenden Charts eines wohl sehr deutlich machen: Es gelingt den Analysten nicht, entscheidende, für Aktien wichtige Faktoren vorherzusagen. Die Tabelle zeigt die Prognosen für Euro/US-Dollar, Gold und Rohöl Brent.

Wie Sie der Tabelle entnehmen können, sind da teilweise dramatische Fehleinschätzungen dabei. So lag die Prognose für den Euro/US-Dollar-Kurs für Ende 2017 im Schnitt bei 0,95 US-Dollar pro Euro – und wir beendeten das Jahr mit einem Kurs von 1,20! Oder sehen Sie sich an, womit die Analysten in Bezug auf den Preis eines Barrel Brent-Öl für Ende 2015 gerechnet hatten: 81 US-Dollar hatte man im Schnitt erwartet – es waren am Ende 37 US-Dollar. Aber warum ist das so?

Die Trailing Stop-Order: Gewinne sichern, Verluste begrenzen.

Die Trailing-Stop Verkaufsorder ist eine abgewandelte Stop-Order. Hierbei wird der Stop-Preis in einem festgelegten Folgeabstand (Trailing-Wert) an den Kurs gekoppelt. Wenn dieser Wert steigt und somit der Abstand größer als der Trailing-Wert ist, wird der Stop-Preis nach oben angepasst.

Das „Super-X“ in der Gleichung: der Mensch

Weil das am wenigsten berechenbare Element all das über den Haufen werfen kann, was ein messerscharfer Verstand womöglich tatsächlich vorhersehen könnte. Die Marktteilnehmer selbst sind dieses Element, das „Super-X“ in der Gleichung der Zukunft. Denn sie handeln oft nicht streng rational, sondern werden von ihren Emotionen geleitet. Konkret heißt das:

Oft tun auch große Adressen Dinge, die absolut nicht rational sind. Das basiert auf dem Druck, der entsteht, wenn es um viel Geld geht und sich die Situation permanent so verändert, dass man oft den Eindruck hat, gar nicht so schnell reagieren zu können, wie es nötig wäre.

Da neigt man dazu, sich auf nur wenige Elemente, die für die Kursbewegungen relevant sind, zu reduzieren, hektisch und damit zu extrem zu reagieren und/oder sich in den vermeintlichen Schutz der „Herde“ zu begeben, indem man einfach tut, was die Mehrheit der anderen auch tut. Dann werden die Argumente den Kursbewegungen angepasst und es kommt zu den seltsamsten Trends, die kein Analyst hätte vorhersehen können. Zwei aktuelle Beispiele:

Dass der Euro zum US-Dollar 2017 derart steigen würde, konnte man nicht vorhersehen. Seit er zum US-Dollar im Januar 2017 unter 1,05 US-Dollar ein mehrjähriges Tief erzielte, haben sich die Rahmenbedingungen kaum verändert: Die US-Notenbank hebt die Leitzinsen sukzessive an, die EZB nicht. In den USA setzt man auf zunehmendes Wachstum, in der Eurozone weniger. Eigentlich hätte das den US-Dollar stark halten müssen – aber die Spekulation lief in die Gegenrichtung.

Kaum anders war es mit den US-Aktienmärkten. Anfang 2017 hatte man erwartet, dass Präsident Trumps Wachstumspläne zeitnah umgesetzt werden und wirken würden. Aber bislang hat es nur zur Steuerreform gereicht und auch da sind die Zweifel groß, ob diese Veränderungen unter dem Strich positiv auf die US-Wirtschaft wirken werden. Trotzdem stieg der US-Aktienmarkt weit stärker als das, was man Anfang des Jahres vorhergesehen hatte.

Warum Prognosen zur Gefahr werden können

Dass die Marktteilnehmer trotzdem derartige Prognosen wollen und verwenden, liegt, auf den ersten Blick seltsam, auf den zweiten Blick verständlich, gerade an eben diesen Gründen für die geringe Chance, dass die Prognosen eintreffen:

Man sucht sich ein Licht im Nebel, dem man folgen kann, weil es a) so einfacher scheint, mit nicht Vorhersehbarem zurande zu kommen und b) weil sich unter der Flut angebotener Prognosen immer eine findet, die die eigene, ohnehin schon bestehende Meinung bestätigt. Aber genau darin liegt die Gefahr. Wie leicht neigt man dazu, sich die Prognose auszusuchen, die genau das aussagt, was man selbst gerne als „Wahl-Zukunft“ hätte? Und vor allem: Wenn man sich auf solche Prognosen verlässt,

- verpasst man all die Auf- und Abwärtsimpulse, die innerhalb eines solchen Jahres herausragende Trading- und Gewinnchancen bieten würden, die man aber liegen lässt, weil eine Position fix auf das „Ziel“ hin installiert ist. Und nicht nur das:

- Es besteht die große Gefahr, dass man nicht reagiert, wenn es doch völlig anders kommt. Wenn ein Anleger glaubt, der Goldpreis werde auf 1.000 US-Dollar fallen und sich noch mit Prognosen „ausrüstet“, die ihm dies bestätigen, läuft er Gefahr, mit Short-Positionen unterzugehen, anstatt umgehend zu reagieren und Long zu gehen, wenn Gold entgegen der Erwartung einen soliden Aufwärtstrend etabliert.

Wofür man Prognosen nutzen kann und sollte

Sind Prognosen also zu meiden? Nein! Es gilt nur, sie korrekt einzuordnen: Hier handelt es sich um Überlegungen, was passieren könnte und vor allem, warum es passieren könnte. Die da zugrunde liegenden Argumentationen sind es, auf die es ankommt. Da kann man sich zahlreiche Informationen und Denkanstöße holen, die es ermöglichen, ein Gesamtbild der Lage zu formen. Und auch, wenn man sich bei charttechnischen Signalen hüten sollte, diese zu ignorieren:

Es kann nie schaden zu wissen, wenn eine Entwicklung irrational wird, um vorbereitet zu sein, wenn z.B. der Euro wieder zurückkommt oder die US-Aktienmärkte sich wieder auf den Boden der Realität hinunterbegeben. Dafür sind solche Prognosen eine durchaus taugliche Basis, indem man sich nicht rein auf das ausgerufene Kursziel beschränkt, sondern sich ansieht, auf Basis welcher Annahmen der entsprechende Analyst zu seinem Ergebnis kommt. Denn wie gesagt:

Meist ist das, was die Analysten da voraussetzen und projizieren, durchaus vernünftig. Es ist nur immer wieder das „Super-X“, die größte Unbekannte in der Gleichung, sprich der Mensch und seine emotionalen Handlungen, das ihnen einen Strich durch die Rechnung macht.

Wie können Sie Aktien aus dem DAX und S&P 500 und Rohstoffe über LYNX handeln?

LYNX bietet Ihnen den direkten Börsenhandel von Rohstoffen und Aktien aus dem DAX und S&P 500 an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.