Hören Sie sich die Audioversion dieses Artikels an (KI-generiert).

Was der MDAX zum Wochenstart gezeigt hat, war zwar „nur“ ein Warnsignal, das nicht zwingend zu einem bärischen Signal im Chartbild werden muss. Aber das Kursverhalten der Einzelwerte war dergestalt, dass man das nicht auf die leichte Schulter nehmen sollte.

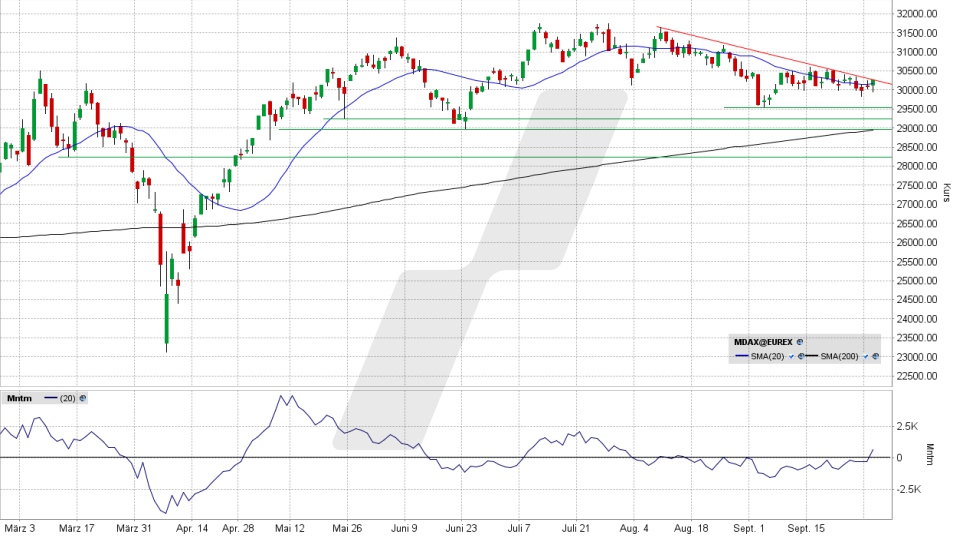

Der MDAX hatte nach einem fulminanten Start ins neue Jahr Anfang der vergangenen Woche einen Rücksetzer begonnen, der aber bis Montag völlig unproblematisch daherkam, weil es gelang, die nächstliegende Unterstützungszone in Form der Sommer-Hochs 2025 im Bereich 31.647/31.754 Punkte zu verteidigen. Das änderte sich indes zum Start in diese neue Woche:

Der Index der zweiten Reihe, wie er gerne genannt wird, sackte unter diese Zone und nähert sich jetzt dem „Sprungtuch“ des bullischen Lagers in Form der Kreuzunterstützung aus dem Oktober-Hoch, dem Hoch des Junis und der 20-Tage-Linie im Bereich 31.146 bis 31.385 Zählern. Dorthin „darf“ er zurückfallen, bevor es kritischer wird. Sollte aber auch diese zweite Auffangzone fallen, wäre das nächste Kursziel gleich die um 30.000 Punkte verlaufende, im Chart auf Tagesbasis dick schwarz hervorgehobene 200-Tage-Linie … und die bullische Grundstruktur wäre hinüber.

Auf mittelfristiger Ebene wäre, wie wir im Chart auf Monatsbasis sehen, zwar noch Spielraum bis 29.438 Punkte, bevor dann auch ein wichtiger, bis ins Jahr 2020 zurückreichender Unterstützungsbereich brechen würde. Aber spätestens dann wäre der MDAX auch nicht mehr nur „nicht bullisch“, sondern hätte ein mittelfristig relevantes, bärisches Signal generiert.

Soweit sind wir natürlich noch lange nicht, nichts wegen eines schwachen Tages, der gerade einmal die erste aller Verteidigungszonen unterboten hat. Aber das Kursverhalten der Einzelwerte ist bemerkenswert genug, um bereits jetzt auf der Hut zu sein, denn:

Expertenmeinung: Soweit sind wir natürlich noch lange nicht, nicht wegen eines schwachen Tages, der gerade einmal die erste aller Verteidigungszonen unterboten hat. Aber das Kursverhalten der Einzelwerte ist bemerkenswert genug, um bereits jetzt auf der Hut zu sein, denn:

Der Index wurde zum Jahresstart vor allem von der „Abteilung Rüstung“ nach oben gezogen: TKMS, thyssenkrupp, Renk Group und Hensoldt waren neben Aurubis, die von dem haussierenden Kupferpreis profitieren, die Zugpferde. Der Rest lief mäßig bis gar nicht … und ganze 22 der 50 im Index gelisteten Aktien weisen gegenüber dem Schlusskurs 2025 sogar ein Minus aus. Und eben diese Zugpferde hätten den MDAX am Montag einigermaßen halten müssen. Immerhin kam der allgemeine Druck auf den Aktienmarkt von neuen Drohungen aus dem Weißen Haus, die ein beschleunigtes Erreichen einer auch militärischen Unabhängigkeit von den USA dringlicher erscheinen ließen, aber:

Renk und Hensoldt gaben anfängliche Gewinne wieder ab, thyssenkrupp stieg gar nicht erst, nur TKMS zog etwas an. Diese Aktien waren mit dem Start ins neue Jahr so stark gestiegen, dass da offenbar für den Moment nicht mehr viel vorangeht. Aber dafür standen die exportorientierten Aktien, ohnehin bislang in 2026 nicht gerade bullisch, unter Druck: Chemie, Anlagenbauer, Healthcare. Wenn die Zugpferde nicht ziehen können und die Klötze am Bein durch die US-Zolldrohungen noch schwerer werden, ist ein Index, der derart ambitioniert ins Jahr gestartet ist wie der MDAX, allemal gefährdet genug, noch mehr Boden preiszugeben, dass man diese Zone 31.146 zu 31.385 Punkte, um die es jetzt geht, bei bestehenden Long-Positionen besser nicht aus den Augen lassen sollte.

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen