Hören Sie sich die Audioversion dieses Artikels an (KI-generiert).

Ein Prozent fehlt noch, dann hätte das US-Index-Flaggschiff Dow Jones mit der 50.000 eine Marke mit unglaublicher Symbolkraft erreicht. Aber diese runde Marke ist nicht nur psychologisch relevant, hier finden sich auch charttechnische Hürden.

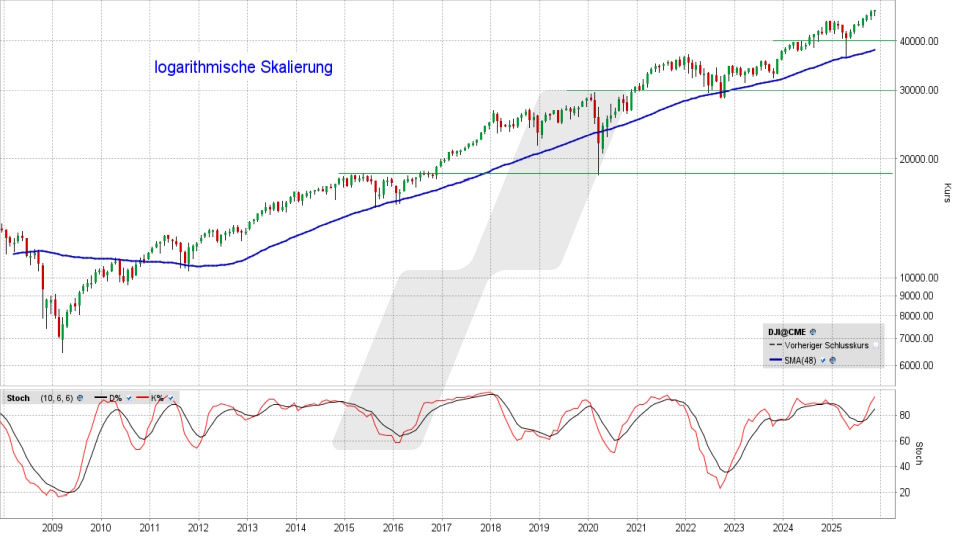

Irgendwie ist das schon bemerkenswert: Im Januar 2018 war Donald Trump knapp ein Jahr im Amt, als der Dow Jones erstmals die 25.000 Punkte-Marke überbot. Heute sitzt er in seiner zweiten Amtszeit erneut knapp ein Jahr im Weißen Haus … und der Dow Jones steuert auf eine Verdoppelung und damit auf eine Marke zu, die noch deutlich mehr Symbolkraft hat. 50.000 Punkte … das klingt gewaltig. Und ist es auch, wenn man sich ansieht, dass der Index damals, Anfang 2018, ein Kurs-/Gewinn-Verhältnis von 22,4 auswies und jetzt eines von 25,5. Nicht nur der Dow Jones notiert hoch, auch seine Bewertung ist es.

Was indes kein zwingendes Hindernis für weitere Kurssteigerungen sein muss, solange genug Marktteilnehmer davon überzeugt sind, dass starkes Gewinnwachstum im neuen Jahr diese Bewertung schon drücken wird. Und auch, wenn erfahrene Investoren wissen, dass Leitzinssenkungen dahingehend kein Allheilmittel sind und ein von der US-Notenbank zuletzt prognostiziertes Wirtschaftswachstum von 2,3 Prozent für 2026 zumindest nicht gerade üppig wäre: Solange die vielen Anleger, die wenig bis gar kein Basiswissen mitbringen, durch sukzessiv neue Rekorde am Aktienmarkt bei Laune gehalten werden, könnte die Hausse weitergehen, an und über die 50.000 hinaus. Vorausgesetzt …

Expertenmeinung: … dass weiterhin so viel frisches Sparer-Kapital zufließt, dass auch große Adressen, auch und gerade die Hedgefonds, keine sinnvolle Basis sehen, Warnsignale, die sie registrieren, tatsächlich in größere Verkäufe oder gar in einen Switch auf die Short-Seite umzusetzen. Denn solche Warnsignale gibt es, über die Bewertung und das eher instabile wirtschaftliche Umfeld mit einem wackligen Arbeitsmarkt und einer düsteren Verbraucherstimmung hinaus, auch im Chartbild. Denn die 50.000 könnte man nicht nur rein von ihrer Dimension her als Ziel und damit als Ausstiegslevel einordnen, sondern auch seitens der Charttechnik.

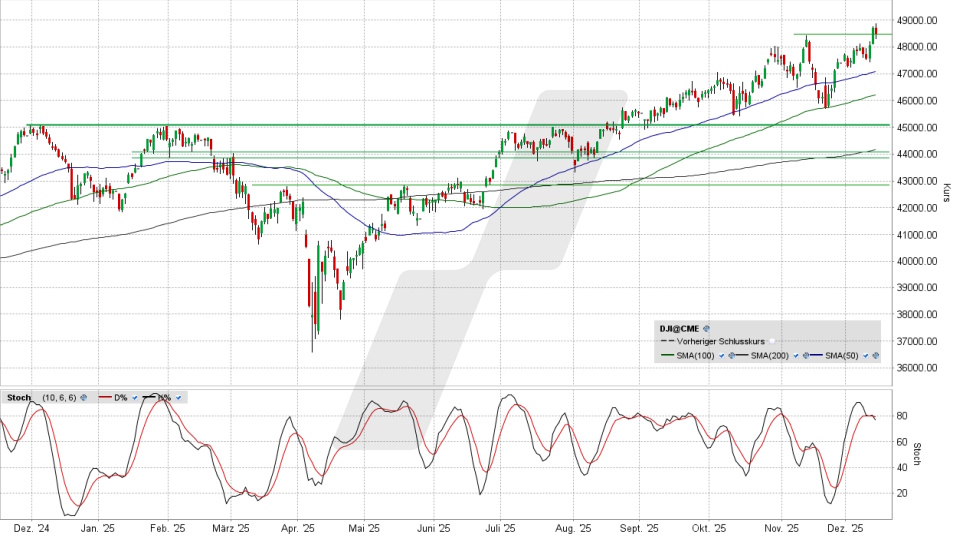

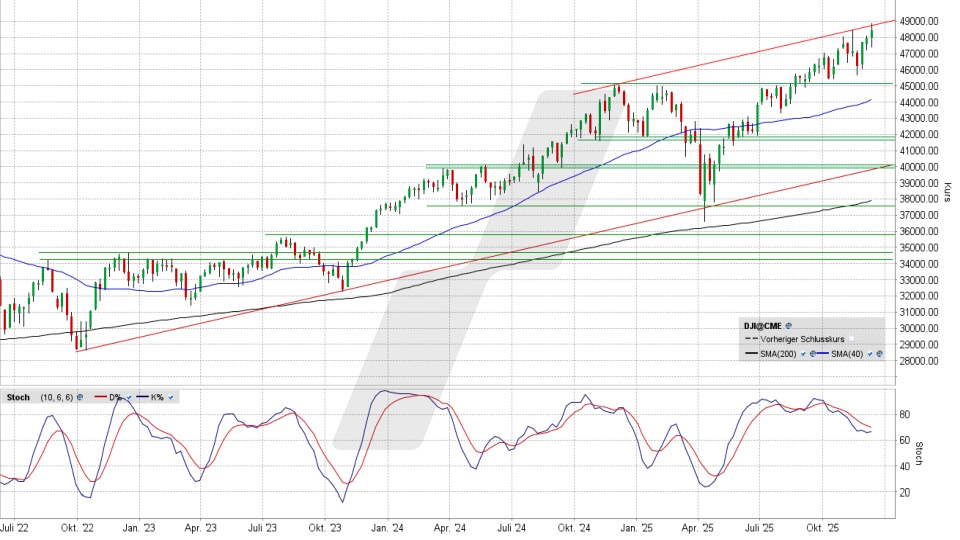

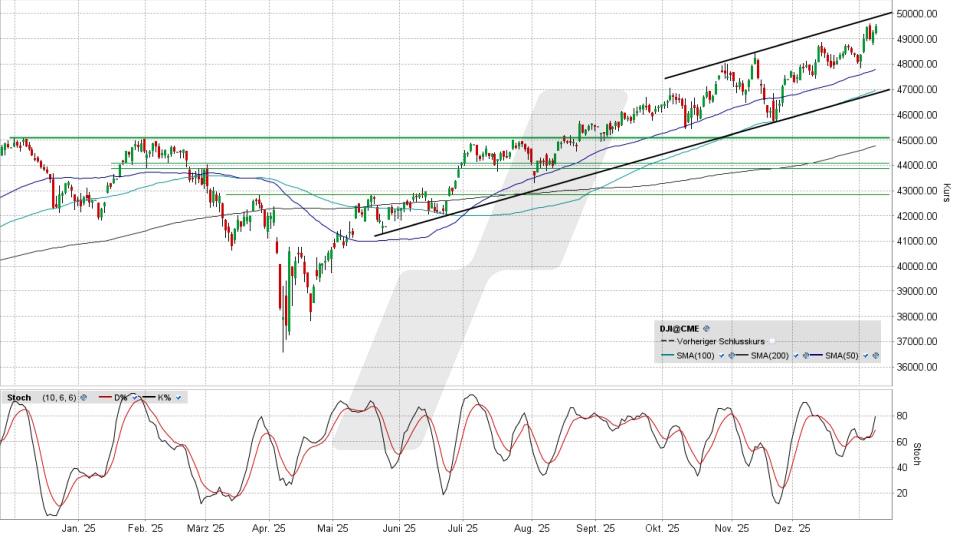

Wir sehen im Chart auf Tagesbasis, dass der Dow Jones nahe der oberen Begrenzungslinie eines im Mai etablierten Aufwärtstrendkanals angekommen ist. Diese Linie kreuzt die 50.000 im Verlauf dieser Woche. Würde er deutlicher darüber hinauslaufen, wäre das ein „Overshooting“, welches das Rückschlagrisiko erhöhen würde, zumal das dann auch mit einem überkauften Level der Markttechnik einhergehen dürfte. Darüber hinaus hat der Index auch die obere Begrenzungslinie des mittelfristigen, im Herbst 2022 etablierten Aufwärtstrendkanals erreicht bzw. leicht überboten; eine Linie, an der er im Oktober und November abgedreht hatte.

Aber all das sind Aspekte, die den Dow nur bremsen, wenn genug Akteure sie sehen und wirklich ernst nehmen würden. Zuletzt hat das Gros der Marktteilnehmer immer wieder Warnsignale ignoriert, daher wäre es zumindest keine allzu große Überraschung, wenn man diese zusätzliche Relevanz der 50.000er-Marke großenteils gar nicht wahrnehmen und somit auch nicht darauf reagieren würde.

Runde Marken wie diese werden oft eher zäh überwunden. Es könnte, wenn es läuft wie in früheren Jahren, durchaus ein paar Wochen dauern, bis der Index die 50.000 deutlicher unter sich lässt … immer vorausgesetzt, dass nichts passiert, das die derzeitige Sorglosigkeit in Angst verwandeln würde. Aber dass diese „magische Marke“ erreicht und überboten würde, wäre realistisch. Wichtig wäre nur eines: Gegen den Trend zu agieren ist nie eine gute Idee … Aber in einem solchen, nahezu als „überreif“ einzustufenden Trend ohne konsequente Absicherung auf der Unterseite mitzulaufen, wäre kaum weniger riskant. Konsequente, sukzessiv nachgezogene Stoppkurse wären hier jetzt zwingend!

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen