Hören Sie sich die Audioversion dieses Artikels an (KI-generiert).

Man scheint am europäischen Aktienmarkt die Bergsteiger-Regel zu beherzigen, nicht nach unten zu schauen. Wer sich nicht darum schert, wie tief es abwärts gehen könnte, wenn etwas schiefgeht, klettert weiter. Das kann man so machen – wenn man vernünftig gesichert ist.

Es schien, als seien die Käufer übereingekommen, die Turbulenzen am Edelmetallmarkt einfach als für Aktien bedeutungslos einzuordnen und nicht als Warnung dahingehend wahrzunehmen, dass zu viel Risiko auch mal mit einer Bauchlandung enden könnte.

Dass Mr. Trump bislang davon Abstand nahm, den Iran erneut militärisch anzugehen, wertete man als Entwarnung. Es mag sein, dass sich die meisten zwar darüber im Klaren sind, dass dahingehend wenig vorhersehbar und schon gar nichts sicher ist. Aber wenn offenbleibt, was da weiter passiert, ließe sich ja auch die optimistische Karte spielen.

Dass der Shutdown in den USA diesmal nur ein kurzer ohne wirtschaftliche Bedeutung bleiben dürfte, weil er vermutlich am Abend US-Zeit (der Artikel wurde um 21 Uhr MEZ beendet) bereits beendet ist, wurde genauso positiv gesehen wie der Umstand, dass Mr. Trumps Wahl für den Chefposten der US-Notenbank zumindest nicht das größte mögliche Übel sein dürfte.

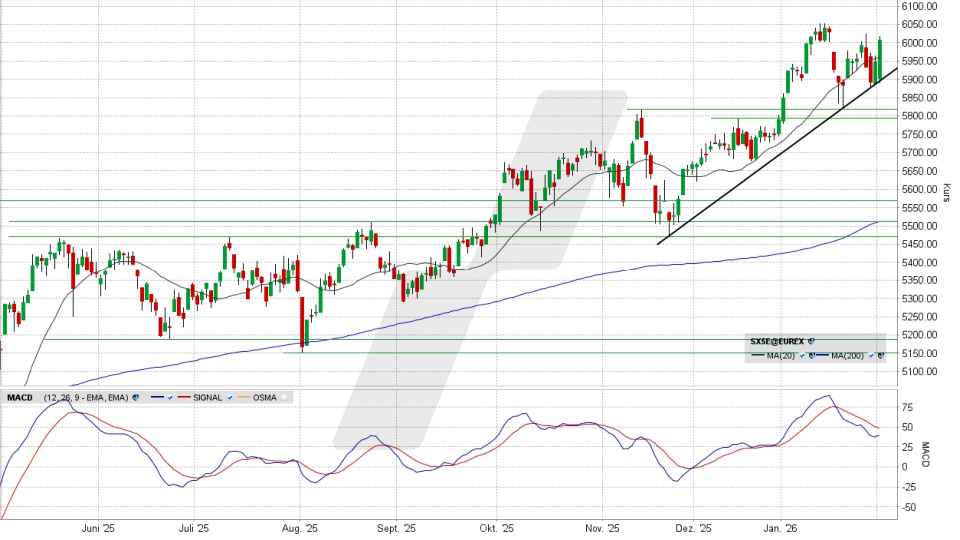

Zusammengefasst: Man bemühte sich, die Sache im Zweifel positiv zu sehen. Erstens, weil ansonsten beim Euro Stoxx 50 aus charttechnischer Sicht eine kritische Situation entstehen könnte. Und zweitens, weil man, würde man es schaffen, zum Start in den Februar an die Gewinne des Januars anzuschließen, schnell das Gegenteil erzeugen könnte: Ein klar bullisches Chartbild. Und Letzteres ist jetzt erst einmal gelungen:

Expertenmeinung: Es gelang, den Euro Stoxx 50 genau auf Höhe der bereits am Freitag getesteten und gehaltenen November-Aufwärtstrendlinie aus einem Handelsstart im Minus herauszudrehen. Am Ende war die „magische“ 6.000er-Marke zurückerobert und der bisherige Verlaufsrekord bei 6.054 Punkten näher als das Tagestief. Und das gleich zu Monatsbeginn, wo man hoffen dürfte, dass so mancher ein wenig vom frisch eingetroffenen Gehalt in den Aktienmarkt umleitet. Das sieht so weit gut aus.

Was aber das Chartbild auf Monatsbasis angeht, dürfte, wer sich die Mühe macht, dieses übergeordnete Bild zur Kenntnis zu nehmen, umgehend prüfen, ob die Sicherungsseile alle noch sitzen. Denn der Index hat bereits sechs Monate in Folge zugelegt. Der Februar wäre der siebte Monat. So etwas gelingt nicht oft. Und zugleich kann man im Monatschart sehen, dass der RSI-Indikator so stark überkauft ist wie zuletzt 2007, vor 19 Jahren.

Überdenkt man dann auch noch, ob all das, was man zum Start in den Februar als positiv auslegte, denn wirklich so positiv ist. Oder nicht doch eher vorübergehend (Iran), irrelevant (Shutdown) oder ein Signal, das zur Vorsicht mahnt (Edelmetalle, Fed-Chef), käme man womöglich auf den Gedanken, dass man bei diesem Gipfelsturm besser doch regelmäßig nach unten schauen sollte. Denn nur, wer sich bewusst macht, dass auch der Weg nach unten eine mögliche Option ist und der, siehe Gold, Silber & Co., bisweilen äußerst schnell nach unten führen kann, versteht: Weiter klettern kann man. Aber heil ankommen dürfte am Ende nur, wer sich mit Stoppkursen absichert, Kapitalreserven hält und eventuelle Hebel nicht zu hoch wählt.

Fazit: Der Euro Stoxx 50 bleibt vorerst bullisch, bewegt sich aber auf einem Terrain, in dem die Luft dünn und der Boden instabil wird. Vorsicht ist angebracht.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen