Hören Sie sich die Audioversion dieses Artikels an (KI-generiert).

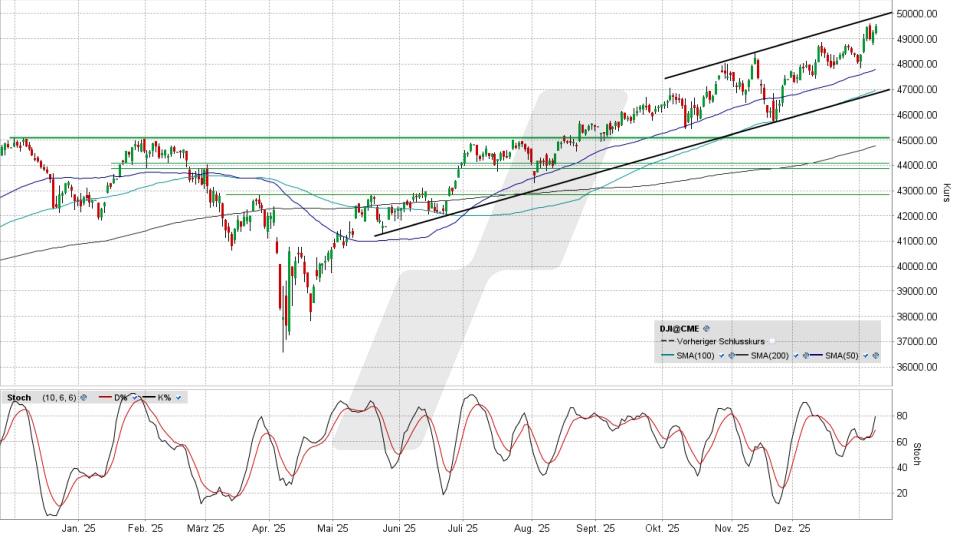

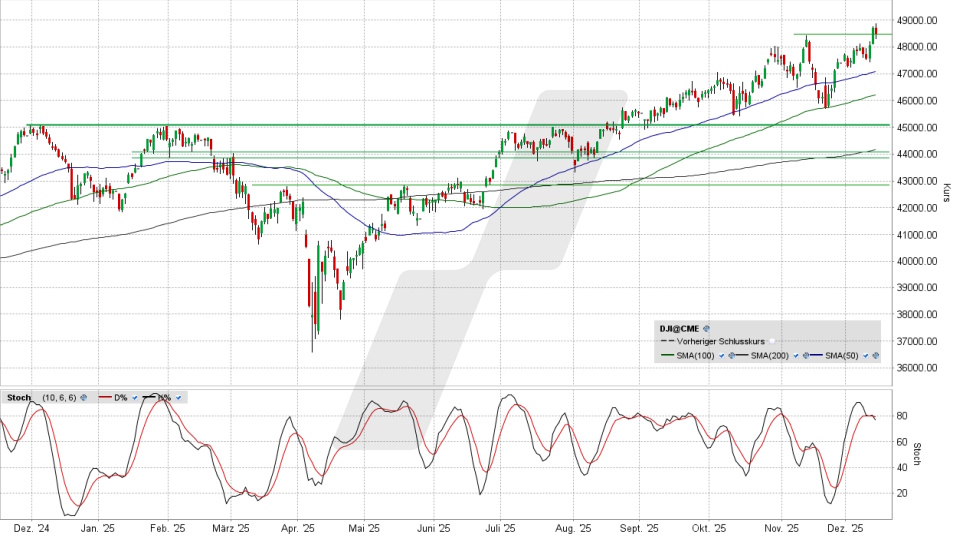

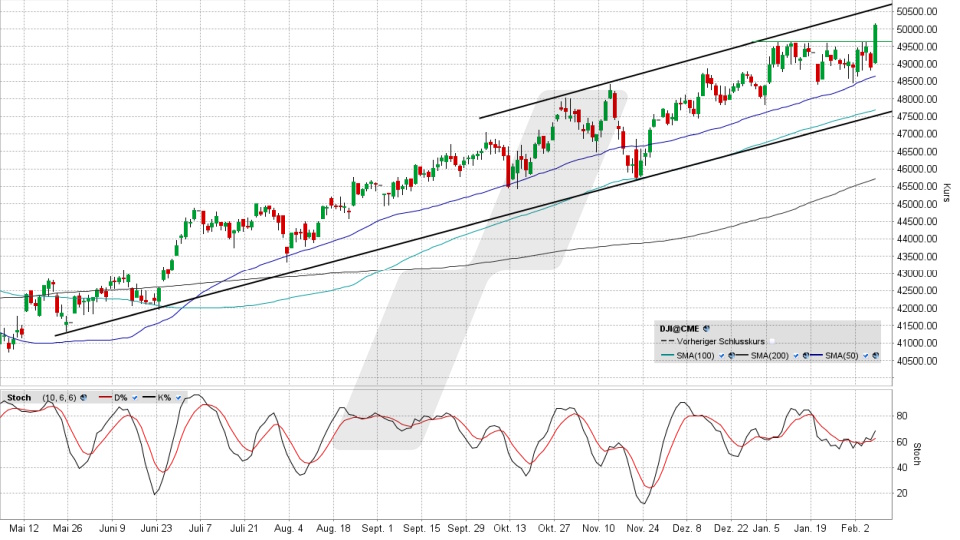

Wochenlang mäanderte das US-Index-Flaggschiff Dow Jones unterhalb der magischen Marke von 50.000 Punkten seitwärts, blieb aber immer in Schlagdistanz zu einem Ausbruch. Der ist am Freitag endlich gelungen. Was indes stutzig macht, sind Zeitpunkt und Umfeld.

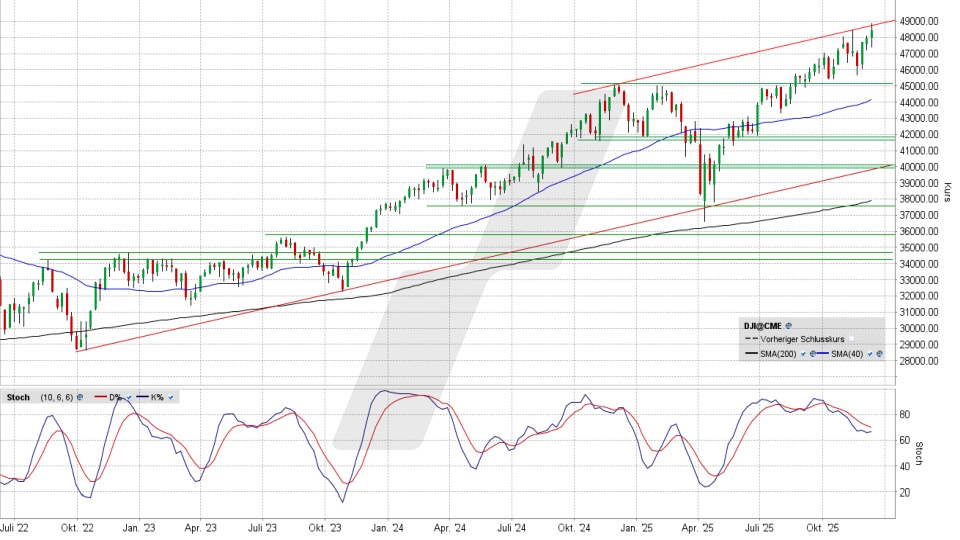

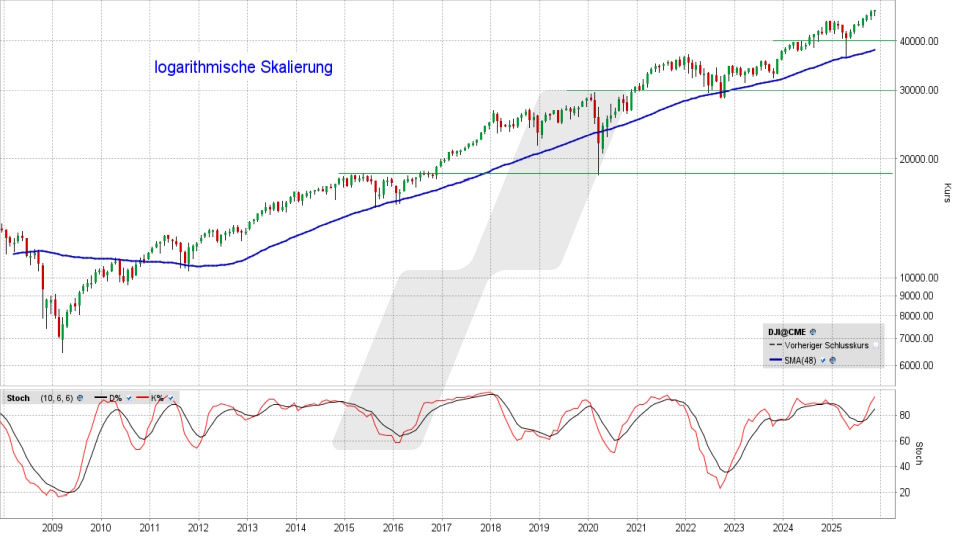

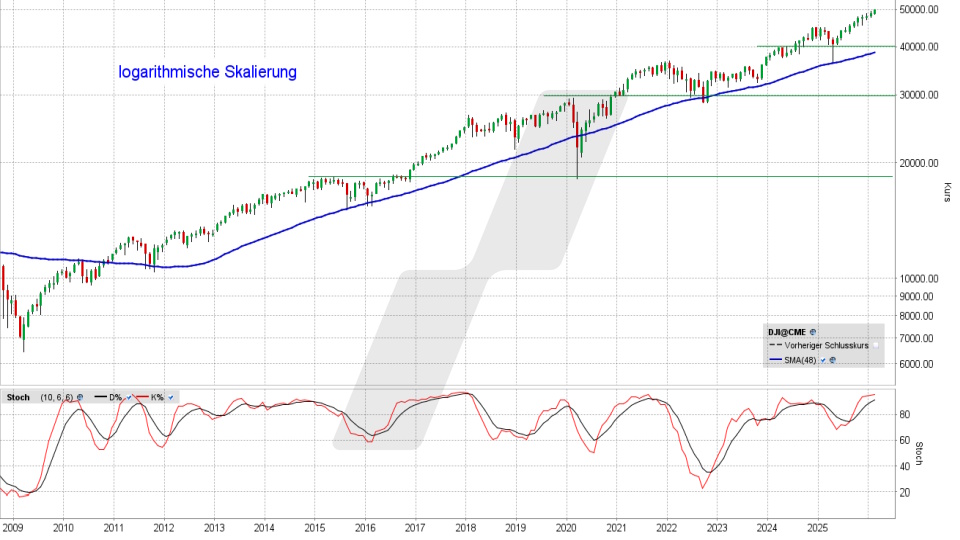

Würde der Februar jetzt enden, hätte der Dow Jones zehn Monate in Folge mit Gewinn beendet, was äußerst selten vorkommt. Aber wenn das Umfeld passt, wenn die Wirtschaft in ihrer ganzen Breite wächst und das Konsumumfeld positiv ist – warum nicht? Das Problem ist, dass das Umfeld eben nicht passt.

Das Wirtschaftswachstum ist vor allem deswegen ungewöhnlich stark, weil da die massiven Investitionen großer US-Unternehmen in die KI mit hineinfließen, obgleich völlig offen ist, ob das am Ende mehr Geld einbringen wird, als es gekostet hat … und wenn, wann es so weit wäre. Der US-Arbeitsmarkt zeigt Warnsignale und generiert deutlich zu wenig neue Jobs. Und das Argument des Freitags, dass die da vorgelegten neuesten Daten zum von der Universität von Michigan erhobenen Verbrauchervertrauen eine markante Verbesserung bei der Konsumneigung der US-Bürger ausweisen würde, ist eines, das nicht viel taugt, denn:

Expertenmeinung: Dieser Index des Verbrauchervertrauens hat sich zwar gegenüber der letzten Veröffentlichung vor zwei Wochen etwas erholt, bleibt aber auf einem äußerst schwachen Level. Zudem markierte das vom Conference Board ermittelte US-Verbrauchervertrauen Ende Januar den tiefsten Stand seit zwölf Jahren und lag damit sogar unter dem zu Beginn der Corona-Phase ausgebildeten Tief. Von US-Konsumenten in Kauflaune kann also keine Rede sein. Trotzdem sind es derzeit die Aktien aus den „klassischen“ Branchen, die den Dow Jones höher ziehen:

Spitzenreiter ist Caterpillar, gefolgt von Honeywell, Chevron, Walmart, Amgen und Johnson & Johnson. Die in den Vorjahren als Zugpferd dienenden Tech-Aktien hingegen sehen schlecht aus: Unter den vier stärksten Verlierern seit der Jahreswende sind mit Salesforce, Microsoft und Amazon drei Tech-Titel. Weswegen der Nasdaq 100 auch noch kein neues Hoch erzielt hat, der Dow Jones schon. Kann das gutgehen, eine Hausse bei Aktien, die von einem breiten Wachstum der US-Wirtschaft profitieren würden, das so aber gar nicht existiert?

Auf Dauer nicht, aber was konkret „auf Dauer“ sein würde, weiß man nie im Voraus. Das Ganze sieht zwar sehr nach einer „Flucht nach vorne“ durch das bullische Lager aus, indem man Kapital aus den abdrehenden Favoriten des Vorjahres in Aktien umschichtet, die man zuletzt weniger im Blick hatte, und dadurch neue Dynamik generiert. Aber diese neue Dynamik in Form eines Anstiegs über diese „magische Marke“ von 50.000 Punkten könnte psychologisch durchaus so stark wirken, dass viele Anleger ihre Besorgnis über die Gesamtlage und/oder die insgesamt untypisch teure Bewertung des US-Aktienmarkts erst einmal wieder einmotten und mitziehen.

Die kommenden Tage werden da entscheidend. Sollte der Dow Jones in den kommenden zwei, drei Tagen wieder nennenswert unter 50.000 und damit in die vorherige Handelsspanne zwischen 48.428 und 49.653 Zählern zurückfallen, brennt hier etwas an. Hält er sich aber über dieser vorherigen „Schiebezone“, könnte diese Hausse, ob sachlich solide unterfüttert oder nicht, tatsächlich weitergehen … sofern den Bullen nicht unverhoffte, negative Nachrichten den Teppich unter den Füßen wegziehen.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen