Rekordergebnisse, starke Kundenbasis, weltweite Marktposition – und dennoch steht die Aktie unter Druck. Bringt Goldman jetzt die Wende?

Im letzten Artikel bin ich ausführlich auf das Thema Börsenpsychologie eingegangen und darauf, wie wenig die kurzfristige Kursentwicklung mit der Realität auf Unternehmensebene zu tun hat (Was macht erfolgreiche Investoren wirklich aus?).

Symrise ist ebenfalls ein Paradebeispiel dafür. Die Aktie ist in Ungnade gefallen und hat zeitweise etwa die Hälfte an Wert verloren. Das drängt die Vermutung auf, dass das mit dem Geschäft den Bach heruntergeht – doch das ist nicht der Fall.

Symrise hat 2024 einen deutlichen Gewinnanstieg verzeichnet und ein Rekordergebnis eingefahren. Nach allem, was wir bisher wissen, wurde 2025 ein weiterer Rekord erzielt und 2026 könnte bereits der nächste folgen.

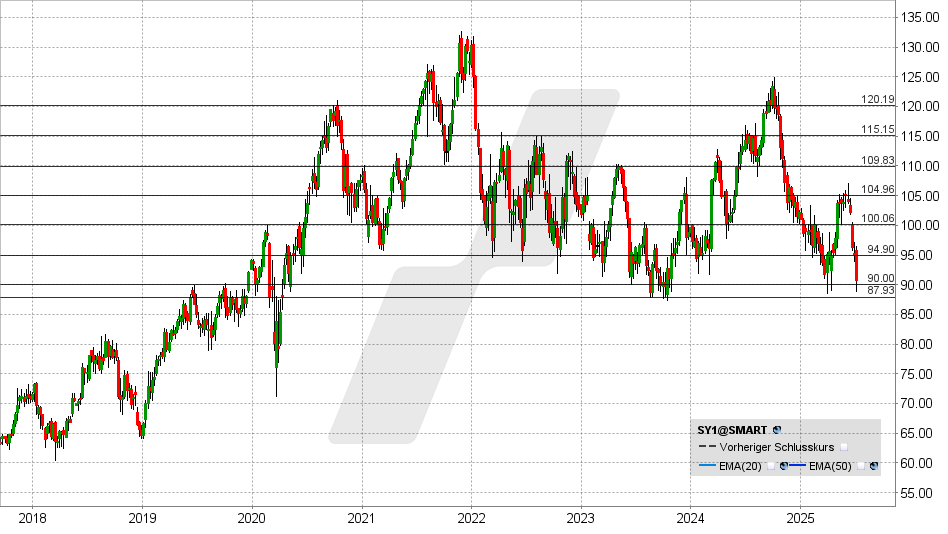

Mit diesem Wissen im Hinterkopf schauen Sie sich jetzt die Kursentwicklung an:

Gelingt jetzt ein nachhaltiger Anstieg über 75 Euro, würde das eine Erholung in Richtung 80 oder 84 Euro ermöglichen. Darüber wäre der Weg bis 88 – 90 Euro frei.

Fällt die Aktie jedoch unter 72,75 Euro zurück, müssen erneute Kursverluste bis 70 oder 65 Euro eingeplant werden.

30.000 Produkte und ein klarer Fokus

Symrise gehört zur ersten Liga der globalen Duft- und Geschmacksstoffindustrie. Das Unternehmen aus Holzminden entwickelt und produziert Aromen, Duftstoffe und kosmetische Inhaltsstoffe für nahezu alle Bereiche des täglichen Konsums. Wer trinkt, isst, sich wäscht oder Parfum trägt, kommt mit hoher Wahrscheinlichkeit mit Symrise in Berührung, ohne es zu wissen.

Die Produktpalette ist beeindruckend breit. Mehr als 30.000 Produkte entstehen überwiegend auf Basis natürlicher Rohstoffe wie Vanille, Zitrusfrüchten, Blüten und pflanzlichen Extrakten. Diese Vielfalt ist kein Selbstzweck, sondern die Grundlage eines Geschäftsmodells, das stark auf langfristige Kundenbeziehungen und maßgeschneiderte Lösungen setzt.

Symrise beliefert Parfüm- und Kosmetikkonzerne ebenso wie Hersteller von Getränken, Nahrungsmitteln und Tierfutter. Auch die pharmazeutische Industrie, Produzenten von Nahrungsergänzungsmitteln sowie Anbieter von Baby- und Spezialnahrung zählen zum Kundenkreis.

Auf der Abnehmerseite finden sich nahezu alle großen Namen der Konsumgüterindustrie wie Henkel, Beiersdorf, Procter & Gamble, Unilever, Nestlé, Coca-Cola oder PepsiCo.

Vier Konzerne, 65 % Marktanteil

Der weltweite Markt für Duft- und Geschmacksstoffe wird im Wesentlichen von vier Konzernen kontrolliert: Givaudan, International Flavors & Fragrances, DSM-Firmenich und Symrise. Zusammen vereinen sie rund 65 Prozent Marktanteil. Symrise ist in den meisten Teilmärkten die Nummer drei und kommt insgesamt auf etwa 11 Prozent.

Der Markt ist demnach größtenteils durch ein Oligopol geprägt, was eine gewisse Preissetzungsmacht und hohe Eintrittsbarrieren mit sich bringt.

Die Fusion von DSM und Firmenich sowie die Übernahmen von International Flavors & Fragrances zeigen, dass in der Branche auch milliardenschwere Transaktionen keine Seltenheit sind.

Vor diesem Hintergrund stellt sich zwangsläufig die Frage, ob Symrise selbst ein Übernahmekandidat sein könnte. Theoretisch ja. Der naheliegendste Käufer wäre der Marktführer Givaudan, auch wenn es derzeit keinerlei konkrete Hinweise oder Gerüchte gibt. Mit einer Marktkapitalisierung von rund 10 Milliarden Euro wäre Symrise zudem groß genug für strategische Käufer, aber auch klein genug, um für Private-Equity-Investoren interessant zu sein.

Wahrscheinlicher erscheint allerdings ein anderer Weg. Symrise könnte sich zukünftig stärker auf das Kerngeschäft konzentrieren und Geschäftsbereiche veräußern.

Upgrade, Ausblick und Bewertung

Im Januar wurde bekannt, dass Symrise einen Verkauf des Terpen-Geschäfts beschlossen hat und sich in fortgeschrittenen Gesprächen mit potenziellen Käufern befindet.

Da der Verkaufspreis unter dem bilanzierten Wert liegen dürfte, wurden jedoch Abschreibungen notwendig.

Dadurch hat Symrise zuletzt die Erwartungen verfehlt. Mit dem operativen Geschäft haben die Abschreibungen jedoch wenig zu tun, dabei handelt es sich um einen rein buchhalterischen Akt.

Der Verkaufserlös dürfte vor allem für Aktienrückkäufe genutzt werden. Symrise hat kürzlich Buybacks mit einem Volumen von 400 Mio. Euro beschlossen.

Den Konsensschätzungen zufolge dürfte Symrise 2025 dennoch ein Rekordergebnis von 3,62 Euro je Aktie erzielen, nach 3,42 Euro je Aktie im Vorjahr.

Symrise kommt demnach auf ein KGVe (2025) von 20,8.

Wird das Ergebnis im Geschäftsjahr 2026 wie erwartet auf 3,85 Euro je Aktie steigen, würde das KGV dadurch auf 19,5 sinken.

Im langfristigen Durchschnitt lag das KGV von Symrise bei 29,4.

Doch das ist nicht der Grund für den heutigen Kursanstieg, denn der dürfte von Goldman Sachs ausgelöst worden sein. Das Geldhaus sieht eine mögliche Trendwende im europäischen Chemiesektor und hat mehrere Titel neu bewertet.

Im Zuge dessen wurde Symrise von neutral auf buy gestuft und das Kursziel von 70 auf 83 Euro erhöht.

Der Konzern gilt als defensiver Qualitätswert, könnte aber zusätzlich von einer zyklischen Belebung der Nachfrage profitieren. Auffällig ist die klare Differenzierung innerhalb des Sektors. Während Symrise aufgewertet wird, erhält der Marktführer Givaudan eine Verkaufsempfehlung.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen