Acht Prozent Realität, fünfzig Prozent Hysterie. Die Psychologie hinter Kurssprüngen und wie man als Anleger damit richtig umgehen könnte.

Volatilität: Normalzustand statt Risiko?

Es vergeht kaum ein Tag, an dem nicht irgendeine Aktie im DAX-Umfeld einen deutlichen Kursausschlag verzeichnet. Dies könnte beispielsweise so aussehen: Ein Quartalsbericht verfehlt minimal die Erwartungen – minus zehn Prozent. Ein Ausblick klingt einen Hauch optimistischer als befürchtet – plus acht Prozent.

Doch ein Blick auf die langfristigen Zahlen entlarvt diese tägliche Aufgeregtheit als das, was sie meist ist: Irrationalität.

Denn unterm Strich hat der DAX in den vergangenen 25 Jahren – inklusive Dividenden – rund acht Prozent pro Jahr zugelegt. Acht Prozent. Nicht 20, nicht 30. Acht.

Und da der Index letztlich nichts anderes ist als ein Korb seiner enthaltenen Unternehmen, bedeutet das zwangsläufig: Auch die Kurse dieser Unternehmen sind langfristig im Schnitt um etwa acht Prozent pro Jahr gestiegen.

Erwartungen, Prognosen, Flüsterschätzungen

Wer sich das vergegenwärtigt, dem müsste die tägliche Volatilität absurd erscheinen. Wenn der „faire“ Wert eines Unternehmens langfristig um acht Prozent jährlich wächst, wie rational kann es da sein, dass der Kurs der meisten Aktien unterjährig um 50 % schwankt?

Oder nach der Veröffentlichung einzelner Quartalszahlen um acht bis zehn Prozent einbricht oder nach oben schnellt – obwohl sich an der langfristigen Ertragskraft oft kaum etwas geändert hat?

Natürlich: Informationen müssen eingepreist werden. Gewinne, Margen, Ausblicke, Risiken – all das gehört zur Bewertung. Doch in der Realität reagieren Märkte selten auf Fakten, sondern auf Erwartungen über Erwartungen.

Hinzu kommt ein strukturelles Problem moderner Kapitalmärkte: Der Zeithorizont ist geschrumpft. Es geht nur noch darum, ob der Kurs morgen steigt – und nicht mehr darum, wo ein Unternehmen in einigen Jahren stehen wird.

Algorithmen, ETFs, kurzfristig orientierte Fonds und ein medialer Nachrichtenzyklus, der jede Nachkommastelle zum „Gamechanger“ erklärt, verstärken minimale Signale zu drastischen Kursbewegungen.

Drama vs. Realität

Würde man die täglichen Kursschwankungen ernst nehmen, müsste sich die wirtschaftliche Realität der DAX-Unternehmen permanent radikal verändern. Tut sie aber nicht. Maschinenbauer, Chemiekonzerne oder Versicherer sind nicht plötzlich zehn Prozent weniger wert, nur weil ein Quartal etwas schwächer lief. Genauso wenig sind sie über Nacht fundamental zehn Prozent besser, weil ein Analyst seine Prognose leicht anhebt.

Die langfristige Rendite des DAX zeigt, wie wenig von all dem Drama übrig bleibt. Acht Prozent pro Jahr – ruhig, stetig, unspektakulär. Die täglichen Ausschläge sind das Rauschen um diesen Trend, nicht weiter.

Und genau das sollte man als Anleger verstehen. Lassen Sie sich nicht verrückt machen, wenn Aktie XY gerade mal wieder unter Druck gerät. Meistens steckt wenig oder kaum etwas dahinter.

Von der Depression zur Euphorie – ein Lehrstück

Branchen und Sektoren geraten in Ungnade und kommen unter Druck. Einige Monate später sind sie wieder en vogue.

Im Jahr 2022 haben wir beispielsweise eine große Tech-Depression erlebt. Meta, Netflix, Google und viele mehr standen auf der Abschussliste, nur um anschließend in einen unglaublichen Höhenflug überzugehen.

Heute steht alles am Abgrund, was den Stempel „KI-Verlierer“ oder „Software“ trägt. Bei vielen dieser Aktien dürfte der derzeitige Abverkauf rückblickend ebenso unverständlich sein, wie aus heutiger Sicht der Umstand, dass Meta 2022 auf unter 100 USD eingebrochen ist.

Wer diese Trennung zwischen Preis und Wert versteht, erlebt Volatilität völlig anders. Kursschwankungen verlieren ihren Schrecken, weil sie nicht mehr als Bedrohung wahrgenommen werden, sondern als Normalzustand eines irrationalen Marktes. Die Börse ist kein präzises Messinstrument, sondern ein Stimmungsbarometer – und Stimmungen schwanken nun einmal stärker als Fundamentaldaten.

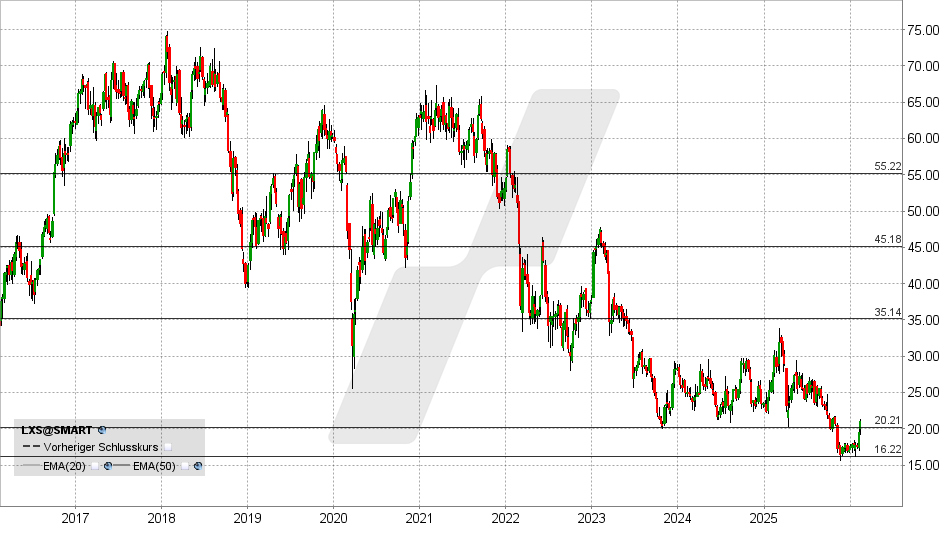

Lanxess notiert heute beispielsweise 7,6 % im Plus bei 20,91 Euro. Die einzige relevante Nachricht, die ich zum Unternehmen finden konnte, war ein Upgrade durch Goldman Sachs von sell auf neutral und eine damit einhergehende Kursziel-Erhöhung von 10 auf 23 Euro.

Was könnte all den kurzfristigen Irrsinn besser illustrieren als dieses Rating? Es passt wie die Faust aufs Auge. Gestern war Lanxess nur 10 Euro wert, heute sind es 23 Euro.

Es müssen über Nacht neue Fabriken aus dem Boden geschossen sein.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen