Hören Sie sich die Audioversion dieses Artikels an (KI-generiert).

Der S&P 500 läuft seit Tagen direkt unter der runden Marke von 7.000 Punkten seitwärts, beim Dow Jones ist es die 50.000, die einfach nicht erreicht wird. Das wirkt wie ein böses Omen … aber ist es auch wirklich eines?

Die Kursziele der Investmentbanken für den S&P 500 liegen für 2026 alle über dem derzeitigen Stand, einige reichen bis 8.000 Punkte. Da wäre es ein überzeugender Start in das Börsenjahr gewesen, wenn die ohnehin bereits in Reichweite gelegene „magische“ Marke von 7.000 gleich zu Beginn überboten worden wäre. Aber das scheint sich zäher zu gestalten, als von manchem bullischen Trader vermutlich erwartet wurde:

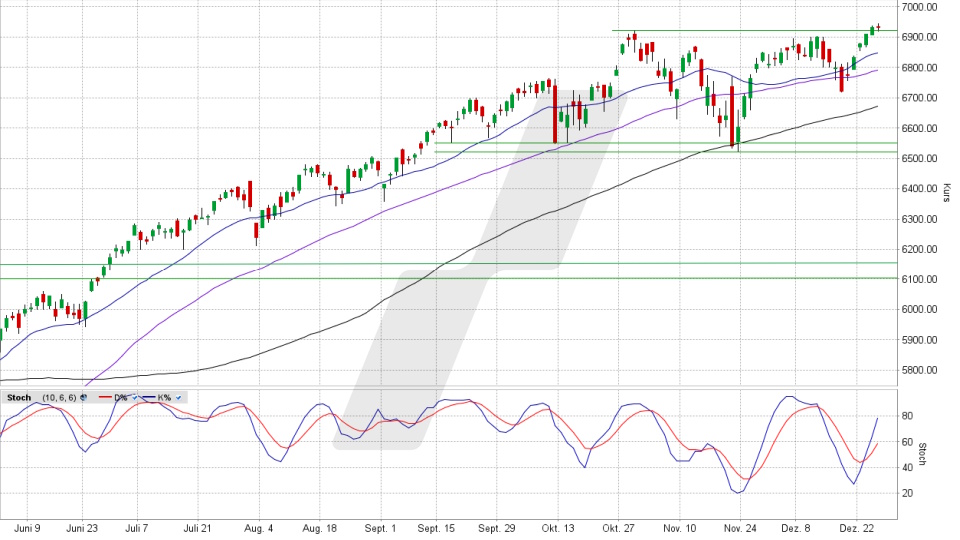

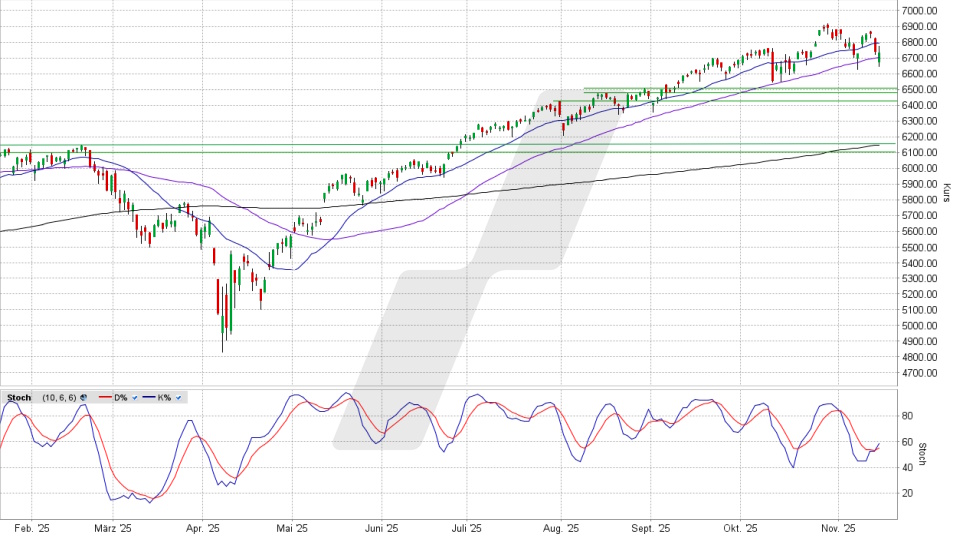

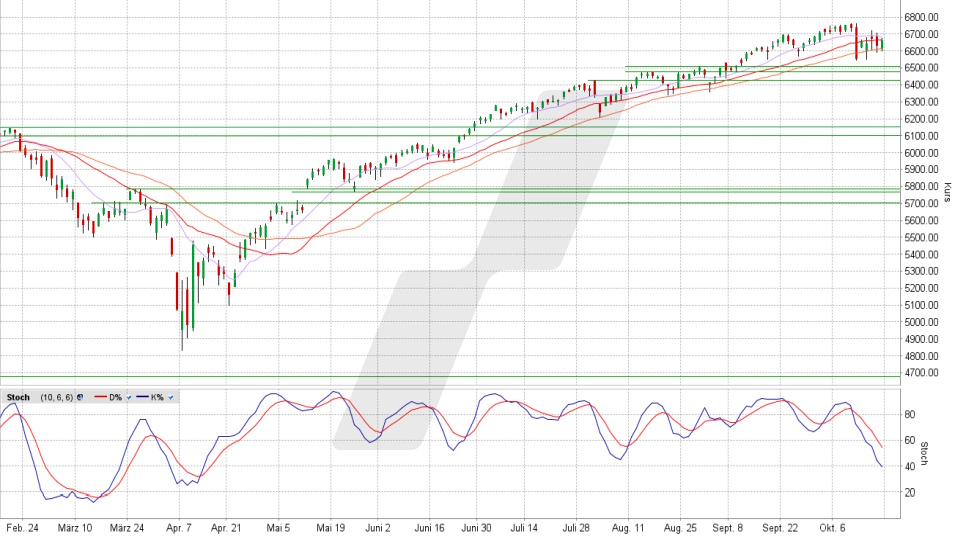

Bis auf 0,2 Prozent war man schon dran. Aber jetzt tritt dieser marktbreite US-Index scheinbar auf der Stelle. Und was das Thema Dynamik angeht, wird es dadurch langsam problematisch. Denn am damaligen Rekordhoch des Oktobers war der S&P 500 bis 6.920 Punkte gelaufen. Jetzt, fast drei Monate später, liegt der Index gerade einmal 20 Punkte höher. Das ist dünn.

Kann es sein, dass diese runde Marke für zu viele Marktteilnehmer ein Ziel ist, eine Marke, bei der man nicht nur darüber nachdenkt, Kasse zu machen, sondern es auch wirklich tut? Liegen da so viele Verkaufsorders im Markt, dass die Käufer nicht durchkommen? Und könnte das dazu führen, dass mehr und mehr bullische Trader aufgeben und der Index dadurch direkt unter dieser runden Marke abdreht und eine größere Korrektur startet? Sprich: Ist dieses bisherige Unvermögen, nach oben auszubrechen, ein aus Sicht der Bullen böses Omen?

Expertenmeinung: Nein, eher nicht. Es mag zwar sein, dass in diesem Bereich einiges an Verkaufsorders den Anstieg bremst. Aber ob die abgearbeitet werden können oder nicht, lässt sich noch nicht abschätzen. Das liegt auch daran, dass am Freitag eine Abrechnung an der Terminbörse stattfand. Hier liefen Optionen auf Aktien und Indizes mit Laufzeit Januar aus. Und anders als bei uns sind die Optionen in den USA das entscheidende Derivat der Privatanleger – und diese Abrechnung muss nicht, könnte aber als Bremse gewirkt haben.

Es wäre beispielsweise möglich, dass Optionsverkäufer, die in der Regel zu den großen Adressen zählen, so viele 7.000er Call-Optionen auf den S&P 500 an die Trader verkauft haben, dass sie ein hohes Interesse hatten, diese Optionen nicht zur Abrechnung ins Geld laufen zu lassen, weil das hätte teuer zu stehen kommen können. Ob die 7.000 ein massiver, nicht zu hebender Deckel ist oder eine eher durchlässige Hürde, wird sich daher erst noch herausstellen, zumal es gar nicht unüblich ist, dass die großen US-Indizes eine Zeitlang unter oder an solchen markanten Chartmarken verharren, bevor klar wird, ob die Reise weitergeht oder, was seltener der Fall ist, eine solche „Big Figure“ nicht bezwungen wird und das dann eine Korrektur einläutet.

Richtig ist natürlich, dass die Rahmenbedingungen problematisch sind. Viele US-Konjunkturdaten der vergangenen Tage waren recht gut, aber keineswegs alle. Die Politik im Weißen Haus wird zunehmend aggressiver und unberechenbarer, das wird auch für die Wirtschaft zum Risiko. Und die offene Gerichtsentscheidung über die Zölle sowie das Sägen an der Unabhängigkeit der US-Notenbank sind Damoklesschwerter, die schärfer kaum sein könnten. Aber all das ist nicht erst seit zwei Wochen so und trotzdem hat sich der S&P 500 immer höher gekämpft. Bislang ignorieren viele Anleger diese Risiken. Daher kann es zwar jederzeit sein, dass diese Aspekte schlagartig zurück ins Rampenlicht gelangen, aber es muss nicht. Fazit:

Dieses Wassertreten des S&P 500 ist noch kein Grund, um mittelfristige Long-Trades glattzustellen und/oder die Seite zu wechseln. Und ob das in Kürze der Fall wäre, ist nicht voraussagbar. Daher wäre es eine sinnvolle Lösung, sich konsequent am Chartbild zu orientieren. Seit Monaten wird der Aufwärtstrend des Index von diesem Dreigestirn aus 20-Tage-, 50-Tage- und 100-Tage-Linie geführt, Letztere bildet aktuell bei 6.742 Punkten das untere Ende dieser mitlaufenden Zone. Sollte diese Zone gebrochen werden, brennt etwas an. Solange das aber nicht der Fall ist, hätte das bullische Lager jederzeit die Chance, kurzfristige Flaute-Phasen wie die derzeitige zu seinen Gunsten nach oben aufzulösen!

Sie möchten ein Depot für Ihre GmbH, AG oder UG eröffnen und Betriebsvermögen in Wertpapieren anlegen? Informieren Sie sich jetzt über unser Wertpapierdepot für Geschäftskunden: Mehr zum Firmendepot über LYNX

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen