Viele werden sich erinnern, dass ich bei meinen Analysen über Jahre hinweg kein gutes Haar an der Beiersdorf-Aktie gelassen hatte. Zu teuer, zu wenig Wachstum, zu wenig Dividende. Doch jetzt präsentiert sich die Aktie auf tieferem Kursniveau in einem besseren Licht.

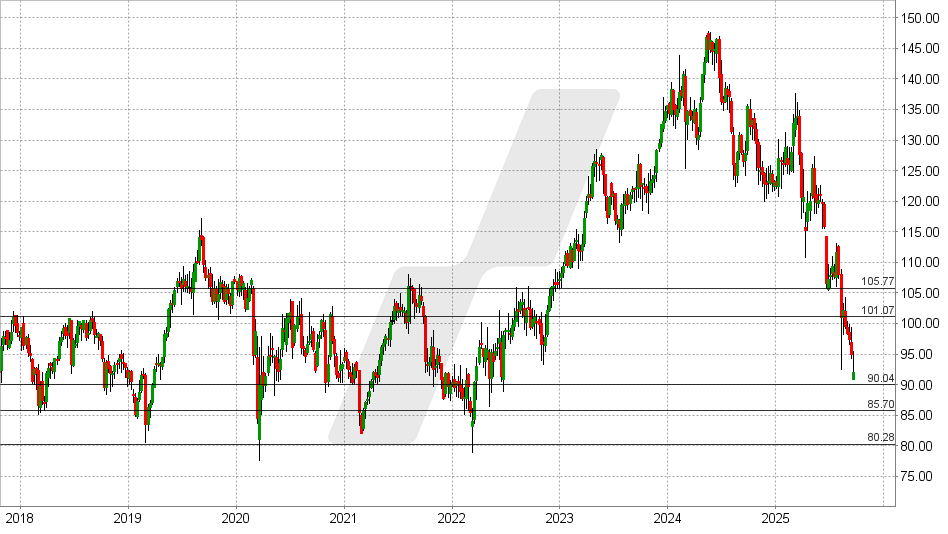

Es war ein ebenso langer wie weitreichender Abstieg vom im Frühjahr 2024 bei 147,80 Euro erzielten Rekordhoch. Ende September 2025 markierte die Beiersdorf-Aktie bei 87,02 Euro das Tief der Korrektur – gut 41 Prozent niedriger. Und das, obwohl der Gewinn pro Aktie 2024 stieg und 2025 vermutlich, wenn auch nur leicht, ebenfalls zulegen dürfte – die Ergebnisse des vergangenen Geschäftsjahres wird der Konzern in zwei Wochen, am 3. März, vorlegen.

Dass das Konsumumfeld allgemein schwierig ist und auch ein Hersteller von Pflegeprodukten wie Beiersdorf da nicht in einem optimalen Umfeld agiert, ist zwar unstrittig. Aber wenn der Gewinn steigt und die Aktie zugleich fällt – ist das nicht automatisch eine Kaufgelegenheit?

Das ist nicht so, denn da diese Eckdaten für jedermann ersichtlich waren und sind, musste es Gründe gegeben haben, warum der Kurs trotzdem so lange und so deutlich zurückkam. Ebenso wie dafür, dass er seit einigen Wochen sukzessiv wieder anzieht. Welche?

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Beiersdorf Aktie finden Sie hier.

Expertenmeinung: Letzten Endes dreht es sich um die Bewertung: Die war eben einfach deutlich zu hoch gewesen. Zum Jahresende hatte das Kurs-/Gewinn-Verhältnis (KGV) sogar knapp über 40 gelegen … und das bei einer Dividendenrendite von unter einem Prozent und einem Gewinnwachstum, das sich meist im einstelligen Prozentbereich bewegt. Dass der Kurs bei solchen Daten überhaupt so stark steigen konnte, dürfte an einem immer wieder zu beobachtenden Phänomen gelegen haben:

Solange ein Aufwärtstrend intakt ist, kümmern sich nur wenige Marktteilnehmer um Faktoren wie das KGV. Man kauft einfach weiter, weil die anderen es auch tun. Doch wenn der Trend erst einmal gebrochen ist, tauchen all diese eigentlich negativen, aber weitgehend verdrängten bzw. ignorierten Aspekte wieder im Rampenlicht auf und dienen als Grund, hier weiter auszusteigen, wegzubleiben oder sogar leer zu verkaufen. Und das kann dann wiederum zu einer Übertreibung nach unten führen. Genau die dürften diejenigen ausgemacht haben, die begannen, die Aktie gegen Ende 2025 einzusammeln. Das Resultat:

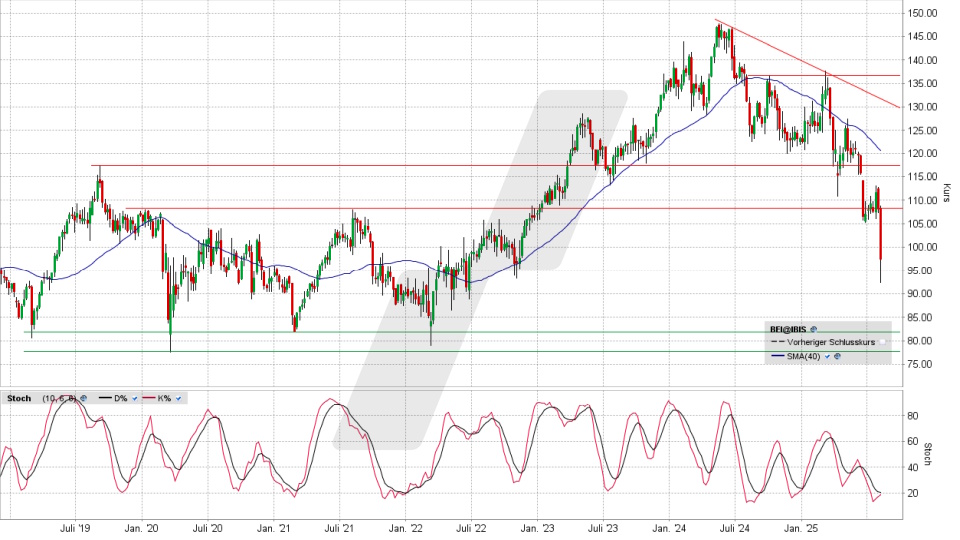

Beiersdorf hat im Januar bereits eine kleinere „Untertassen-Formation“ (engl. rounding bottom) vollendet, danach die 200-Tage-Linie zurückerobert und versucht sich jetzt an der Widerstandszone 105,40/106,14 Euro. Sollte die signifikant überboten werden, wäre nicht nur die Abwärtskurslücke vom vergangenen August geschlossen, sondern ein größerer Boden vollendet. Bei 110,94 und 113,16 Euro warten dann zwar relativ bald weitere Charthürden auf die Aktie, bevor ein größerer, charttechnischer Aufwärtsspielraum entstehen würde. Aber die Chance, dass diese Aufwärtsbewegung, wenngleich zweifellos immer wieder von Rücksetzern durchzogen, weitergeht, wäre durchaus da.

Erstens, weil die Bewertung über das KGV jetzt nur noch bei 23 auf Basis der durchschnittlichen 2026er-Gewinnschätzung der Analysten liegt. Zweitens, weil man den Eindruck gewinnt, dass letztes Jahr noch als „langweilig“ aufs Abstellgleis verschobene Aktien wie Beiersdorf angesichts von heiß gelaufenen 2025er-Zugpferden wieder zurück in die Gunst der Anleger gelangen. Weiteren Schub könnte der Kurs dadurch erlangen, dass wir gerade einen bullischen Crossover sehen, bei dem die 20-Tage-Linie über die 200-Tage-Linie läuft, aber:

Die Aufwärtschancen dieser Aktie stehen und fallen mit dem Ausblick, den das Unternehmen in zwei Wochen im Rahmen der 2025er-Bilanz geben wird. Diese Prognose muss die Akteure überzeugen, ansonsten kann das Aufwärtspotenzial schlagartig dahin sein. Achten Sie auf dieses Datum und, bis dahin, auf den aktuell entscheidenden Support um 101 Euro, wo sich die beiden vorgenannten gleitenden Durchschnitte kreuzen. Sollte dieser Bereich auf Schlusskursbasis unterboten werden, wäre das bullische Setup umgehend dahin.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen