|

Lassen Sie sich den Artikel vorlesen:

|

Viele Branchen beklagen Nachfrageschwäche, doch beim Spezialisten für Gabelstapler und Logistiklösungen Jungheinrich erreichten Umsatz, Auftragseingang und EBIT 2023 neue Rekorde. Auch der Ausblick las sich gut. Und dann nur ein Plus von 1,48 Prozent in der Aktie?

Jungheinrichs Umsatz legte um 16,4 Prozent auf 5,546 Milliarden Euro zu. Der Auftragseingang stieg um 9,3 Prozent auf 5,238 Milliarden. Der Gewinn vor Zinsen und Steuern kletterte um 11,4 Prozent auf 430 Millionen, die EBIT-Gewinnmarge lag bei 7,8 Prozent (Vorjahr 7,4 Prozent). Und das war wie gesagt kein Aufholen aus dem Tal der Tränen, nur die EBIT-Marge hatte 2021 schon mal höher gelegen.

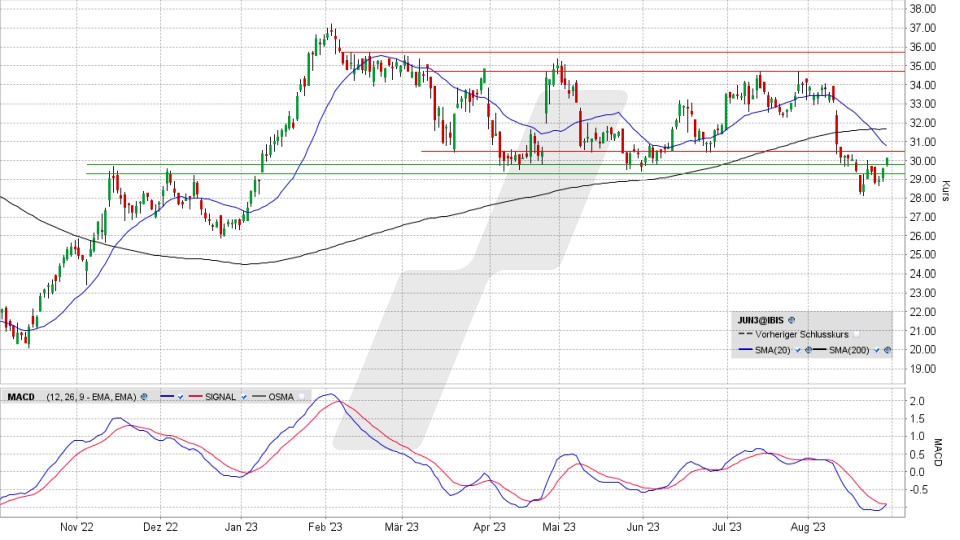

Trotzdem sehen wir im Chart auf Wochenbasis, dass es noch ein weiter Weg bis zum 2021 bei 48,04 Euro markierten, bisherigen Rekordhoch wäre. Woraus man schon ableiten kann: Die Bewertung ist heute niedriger als damals. Das Kurs/Gewinn-Verhältnis auf Basis der durchschnittlichen 2024er-Gewinnschätzung der Analysten liegt derzeit bei 12, in früheren Jahren bewegte sich diese Bewertungsgröße meist in einer Range zwischen 12 und 18. Da die Experten derzeit davon ausgehen, dass der Gewinn des Unternehmens über 2024 hinaus um im Schnitt zehn Prozent zulegen könnte, ist das ungewöhnlich billig.

Lag es vielleicht an einem enttäuschenden Ausblick, dass für die Aktie am Tag der Vorlage der Zahlen nur diese mageren +1,48 Prozent drin waren? Wohl kaum. Denn bislang war man seitens der Experten davon ausgegangen, dass Jungheinrichs Gewinn pro Aktie 2024 leicht nachgeben würde. Das schließt der jetzt vorgelegte Ausblick zwar nicht aus, aber die oberen Werte der Spannen, mit denen das Unternehmen aktuell rechnet, liegen deutlich über den 2023er-Ergebnissen (in Klammern):

Auftragseingang 5,2 bis 5,8 Milliarden (5,238), Umsatz 5,3 bis 5,9 Milliarden (5,546), EBIT 420 bis 470 Millionen (430 Millionen), EBIT-Marge 7,6 bis 8,4 Prozent (7,8). Da wäre also, solange man auch nur über die Mitte dieser Prognose-Spannen hinaus kommt, ein weiterer Gewinnanstieg drin.

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Jungheinrich Aktie finden Sie hier.

Expertenmeinung: Zwar waren die Analysten geteilter Meinung über das Potenzial der Aktie, die Spanne der als Reaktion auf diese am Donnerstag vorgelegten Zahlen neu vergebenen Einschätzungen lag zwischen einem Kursziel von 30 Euro mit der Einstufung „Halten“ und 49 Euro mit der Einschätzung „Kaufen“. Aber im Schnitt liegen die Kursziele um 38 Euro und damit weit genug über dem derzeitigen Aktienkurs, um den Anlegern den Einstieg verlockend zu machen. Aber woran klemmt es dann?

Vor allem wohl am charttechnischen „Deckel“, der auf dem Kurs liegt. Zwischen 34,26 und 38,30 Euro liegt eine Zone aus massiv wirkenden Charthürden. Da der Kurs erst Ende letzten Jahres dort mal wieder nach unten abdrehte, könnte das einige Bullen zaudern lassen, aber:

Da die Aktie andererseits seit Herbst 2022 sukzessiv höher liegende Zwischentiefs ausgebildet hat, ist die Chance, dass die Aufwärtstrendlinie motivierend wirkt und dieser Deckel über kurz oder lang doch gelüftet wird, gut genug, um sich die Aktie in die Watchlist zu legen. Denn mit Blick auf den erfreulichen Ausblick und die niedrige Bewertung wäre hier, wenn der Weg auf charttechnischer Ebene erst einmal freigeräumt ist, nach oben durchaus etwas zu holen.

Quellenangaben: Jahresabschluss 2023, 28.03.2024: https://www.jungheinrich.com/presse-events/jungheinrich-erzielt-im-jahr-2023-historische-hoechstwerte–1574004

Analysten-Kursziele: https://www.jungheinrich.com/investor-relations/unsere-aktie/analystenempfehlungen-1300

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen