Daytrader, Trader, mittelfristige und langfristige Investoren: An den Börsen finden sich mehrere Gruppen von Marktteilnehmern, die sich scheinbar nur in Bezug auf den Zeithorizont ihrer Aktivitäten unterscheiden. Aber das täuscht. Zum einen sind diese Gruppen insofern nicht zwangsweise scharf voneinander getrennt, weil man durchaus Trader und Investor gleichzeitig sein kann. Beispielsweise verfolgt man eine langfristige Strategie mit dem Hauptvermögen und nutzt trotzdem kurzfristige Chancen zum Traden.

Zum anderen unterscheiden sie sich nicht einfach durch die übliche Dauer ihrer Dispositionen. Die Vorgehensweisen in der taktischen, kurzfristigen Ebene und im strategischen, langfristigen Bereich differieren sehr deutlich. Natürlich finden erfahrene Marktteilnehmer mit der Zeit ihren eigenen, für sie idealen Weg. Aber grundsätzlich gibt es einige klare Trennlinien, die wir hier in einem zweiteiligen Beitrag herausstellen werden. Wir beginnen in diesem ersten Teil mit dem Trading und dem, was den Trader und sein Vorgehen ausmacht.

Der Trader: Für alles offen und immer am Ball

Ob man nun Daytrader ist oder Positionen über einige Tage oder Wochen hält, ist in der Regel weniger eine Grundsatzentscheidung, sondern davon abhängig, wie sich die Positionen, die man hält, verhalten. Grundsätzlich sagt man, dass der Daytrader seine Positionen zu jedem Handelsende schließt, also nichts über Nacht hält. Aber das ist heutzutage kaum noch zwingend, weil viele Trading-Instrumente nahezu rund um die Uhr handelbar sind und man daher nicht mehr so leicht über Nacht überrannt werden kann wie noch vor einigen Jahren. Womit wir zum Punkt kommen. Was macht den Trader grundsätzlich aus?

Trader fixieren sich normalerweise nicht auf bestimmte Märkte sondern nutzen Chancen dort, wo sie sich auftun. Was impliziert, dass Trader den Markt engmaschig verfolgen. In vier Aspekten unterscheiden sie sich dadurch zwangsläufig vom längerfristigen Investor:

- Trader agieren mit für kurzfristige Aktivitäten nötigen Werkzeugen, d.h. mit der Charttechnik und markttechnischen Indikatoren. Nachhaltig erfolgreiche Trader entwickeln dafür ein klares System, nachdem sie vorgehen – oder sie nutzen erfolgreiche, bestehende Handelssysteme.

- Trader agieren meist mit Derivaten, weil sie höhere Gewinne in kürzerer Zeit ermöglichen und die Chance bieten, in alle Richtungen Profite zu erzielen: in Aufwärts- ebenso wie in Abwärtsimpulsen und sogar in Seitwärtstrends.

- Trader halten, nicht zuletzt, weil diese spekulativeren Positionen enger beobachtet und abgesichert werden müssen, in der Regel deutlich weniger Positionen als Investoren, die normalerweise ein breit diversifiziertes Depot führen.

- Trader orientieren sich ausschließlich am Kurs selbst, nicht an den die Märkte mittel- und langfristig beeinflussenden Rahmenbedingungen wie Zinsen, Politik oder Wirtschaftswachstum.

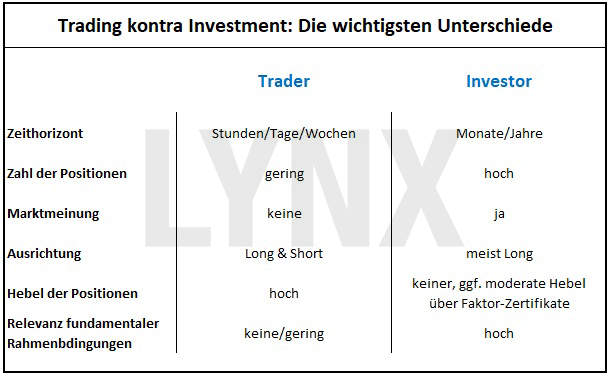

Die nachfolgende Tabelle bildet auf einen Blick die wichtigsten Unterschiede zwischen Trading und Investment ab:

Typische Trading-Werkzeuge und Trading-Strategien

Womit arbeitet ein Trader? Den täglichen Blick in den Wirtschaftsteil der Zeitung vermeiden erfahrene Trader ebenso ganz bewusst wie Diskussionen über die Perspektiven einzelner Assets. Denn es geht um das, was sich in einigen Stunden oder Tagen tut – und das wird wenn, dann nur sehr kurzfristig von externen Faktoren der Märkte beeinflusst. Entscheidend für das kurzfristige Geschehen sind die große Zahl anderer Trader, die taktisch agierenden Hedgefonds oder die computergesteuerten Handelsprogramme. Und die alle arbeiten mit chart- und markttechnischen Werkzeugen und eigenen, daran ausgerichteten Systemen. Ein Trader tut daher gut daran, mit vergleichbaren Waffen zu kämpfen. Viel genutzt, weil effektiv, sind beispielsweise folgende Elemente:

- Kurzfristige Charts auf 15-Minuten, Stunden- oder Tagesbasis

- MACD, Stochastik und der RSI als zusätzliche, markttechnische Impulsgeber

- Gleitende Durchschnitte und markante Intraday-Wendepunkte als charttechnische Impulsgeber.

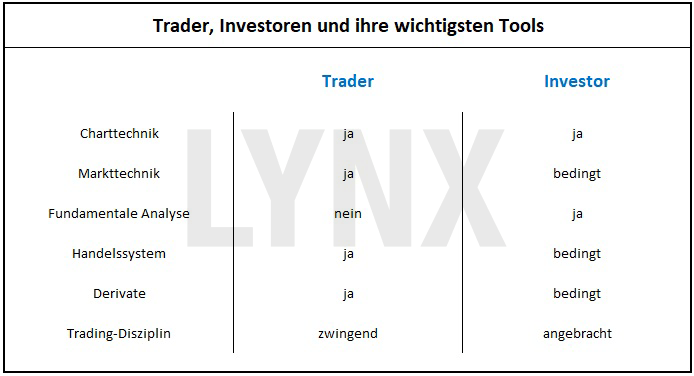

Fassen wir das hier in einer weiteren Tabelle zusammen, die die Unterschiede zu den Werkzeugen eines Investors hervorhebt:

Daraus leitet sich ab, dass ein Trader versucht, Impulse abzugreifen und so lange dabei zu bleiben, bis ihm seine eigene Systematik anzeigt, dass es Zeit ist, Gewinne mitzunehmen oder Verluste zu begrenzen. Oft wechselt ein Trader dann umgehend die Richtung, dreht bisweilen sogar, wenn es die Lage erlaubt, mehrfach am Tag von Long auf Short und zurück, solange die Kurse in Bewegung bleiben. Da das, wenn man kein vollautomatisches System einsetzt, hohe Disziplin und Präsenz erfordert, beschränken sich erfolgreiche Trader meist auf zwei, drei laufende Positionen, suchen diese aber, da nicht immer und überall Dynamik in den Kursen ist, in vielen verschiedenen Märkten. Sehen wir uns hier einmal ein einfaches Beispiel dafür an, wie man als Trader vorgehen könnte:

Ein Beispiel für eine einfache Trading-Strategie

Da der Faktor Zeit für einen Trader eine entscheidende Rolle spielt, ist es sinnvoll, sich eine Vorgehensweise zu erarbeiten, die in allen Märkten funktioniert. Entgegen der landläufigen Meinung impliziert das nicht, dass man dazu ein immens komplexes und automatisch auch kompliziertes System benötigen würde. Im Gegenteil: Je einfacher ein System ist, desto wahrscheinlicher ist es, dass es in allen Märkten und Zeithorizonten erfolgreich ist.

Dass es kein System geben kann, das eine Hundertprozentige Trefferquote aufweist, sollte dabei jedem klar sein. Es ist nie ein „Wunder-System“, das nachhaltigen Erfolg bringt, sondern die Fähigkeit, eine Schieflage zeitnah zu erkennen und ohne Zögern Verluste zu realisieren, bevor sie anwachsen. Dies gilt für Trader und Investoren gleichermaßen. Und, natürlich, muss man auch die Nerven haben, eine Position stur zu halten und nicht vorzeitig Gewinne mitzunehmen, bevor das eigene System signalisiert, dass es dazu an der Zeit ist.

Wir zeigen Ihnen hier als Beispiel ein mögliches, bewusst einfach gehaltenes System, das man als Trader einsetzen könnte. Wir nutzen als Basis dieses Beispiels den DAX, der hierzulande immer auf dem ersten Platz der beliebtesten Basiswerte der Trader steht. Sehen wir uns das mal an:

Wir haben hier einen DAX-Chart auf 60-Minuten-Basis über 15 Handelstage. Mit dabei: Ein gleitender Durchschnitt über 50 Stunden, der Trendfolgeindikator MACD in einer langsamen Einstellung (24/52/18 statt 12/26/9) und die in diesem kurzfristigen Zeitfenster relevanten Chartlinien. Was lässt sich daraus machen?

Ideal ist es, so viele Werkzeuge zur gleichen Zeit zu nutzen, ohne sich dabei aber zu verzetteln. Gut ist es, sich aus jedem Bereich eine Indikation herauszusuchen, die einem am besten liegt bzw. für das eigene Trading am besten funktioniert. Das ist sehr individuell und man muss es als Trader einfach ausprobieren (am besten natürlich erst einmal auf dem Papier). In diesem Fall lassen sich die drei Elemente Charttechnik, gleitender Durchschnitt und markttechnischer Indikator als „Dreigestirn“ fahren – oder man reduziert sich auf zwei dieser drei Elemente. Mit dieser Kombination könnte man beispielsweise folgende Taktik fahren:

Eine Long-Position wird eingegangen, wenn zwei der drei Tools positiv werden. Im folgenden Chart haben wir diesen Fall markiert. Sie sehen anhand der grünen Pfeile, dass zuerst der MACD-Indikator ein Kaufsignal generiert hat. Das aber reicht alleine noch nicht aus, um ein gutes Chance/Risiko-Verhältnis zu erreichen, zumindest ein zweites bullisches Element wartet man ab. Das kommt, als der DAX den gleitenden 50 Stunden-Durchschnitt überwindet. Jetzt, mit dem zweiten grünen Pfeil, würde ein kurzfristiger Trader nach dieser Systematik Long gehen können. Und wie weiter?

Bei einer „Two-of-Three“-Strategie würde es sich anbieten, auch für den Ausstieg bzw. den Schwenk auf die Short-Seite dasselbe Kriterium anzuwenden: Zwei der drei Tools müssten negativ werden. Im Fall unseres Charts ist der MACD bereits negativ geworden. Eine Gewinnmitnahme auf der Long-Seite wäre somit dann zu überlegen, wenn noch ein zweites Element negativ wird, der Kurs also unter die 50 Stunden-Linie rutschen würde – die derzeit näher läge – oder wenn der DAX den kurzfristigen Aufwärtstrend und/oder das letzte markante Zwischenhoch bricht.

Lesen Sie auch den zweiten Teil!

Haben Sie den Eindruck gewonnen, dass Sie Spaß daran haben, die täglichen, oft dynamischen Impulse der Märkte zu verfolgen? Mögen Sie es, öfter ihre Positionen zu wechseln, immer in Bewegung zu bleiben? Dann sind Sie wahrscheinlich der „Trader-Typ“ – probieren Sie es einfach mal aus! Sollte Ihnen das indes zu hektisch, zu zeitaufwändig oder zu risikobehaftet sein, lesen Sie in der nächsten Woche unseren Folgeartikel zum Thema Investment!

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Hinweis: Charts mit Trader Workstation erstellt

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen