“Priceline Group? Kenne ich nicht.” Das hört man unter Anlegern oft, denn tatsächlich kennt man dieses Unternehmen hierzulande kaum … obwohl es eigentlich jedem bekannt ist – mit den Marken, die Priceline unter seinem Dach vereint. Denn natürlich kennen Sie Booking.com oder Kayak. Beide Buchungsportale gehören zur Priceline-Gruppe. Hinzu kommen:

Agoda, das hauptsächlich in Asien operiert; der vor allem in den USA agierende Restaurant-Reservierungs-Service OpenTable; RentalCars in Großbritannien und Priceline.com selbst. Sofern die Wettbewerbsbehörden grünes Licht geben, wird bald auch noch die Flug-Suchmaschine Momondo mit Sitz in Dänemark unter das Dach von Priceline wandern.

Mit Such- und Buchungsservices richtig Geld verdienen – geht das?

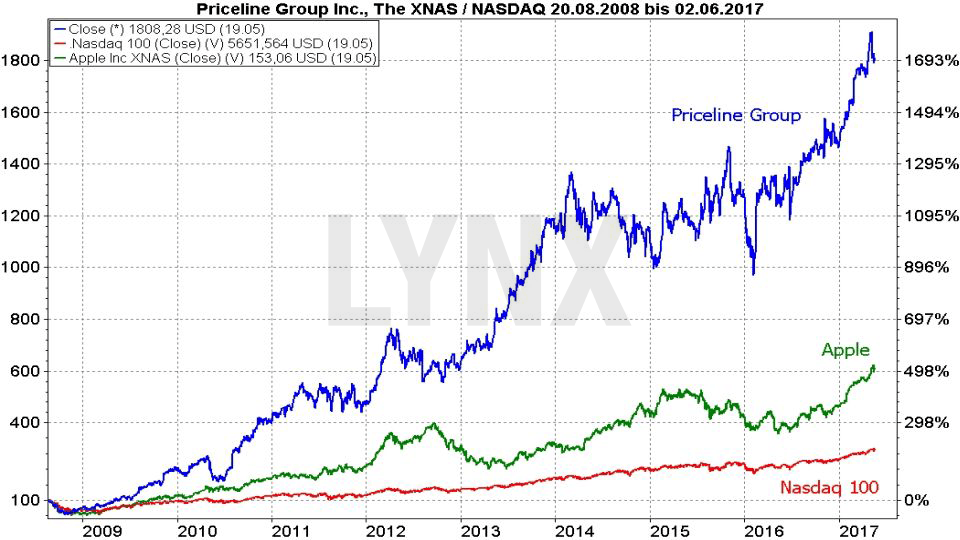

Man kennt das an der Nasdaq notierte Unternehmen also irgendwie doch. Aber kann eine solche Aktie wirklich spannend sein und charismatischen Aktien wie Apple, amazon.com, Facebook oder Tesla das Wasser reichen? Sie kann. Wenn Sie sich den folgenden Chart ansehen, dürfte manchem der Mund offen stehen bleiben. Dieser Chart zeigt die Priceline-Aktie seit 2008 im Vergleich zum Nasdaq 100-Index und Apple. Bei einer Performance von 1.700 Prozent bleiben keine Fragen offen:

Ganz offensichtlich kann man mit diesen Services nicht nur anständig Geld verdienen, sondern es scheffeln wie Heu. Und in der Tat, Priceline ist mit seinen Reise-, Hotel-, Mietwagen- und Restaurantbuchungen gut im Geschäft. Zusammen mit Expedia (zu dem u.a. trivago gehört) ist die Priceline Group weltweit führend im Bereich der Online-Touristik. Und ja, hier bleibt wirklich etwas hängen. Denn die Hotels, Fluglinien oder Mietwagenfirmen zahlen den Portalen nicht nur ein paar Cents, sondern führen im Schnitt zwischen 15 und 20 Prozent pro Buchung an die Portale ab. Was dazu führt, dass die Priceline Group mit einer immens starken Gewinnmarge agiert.

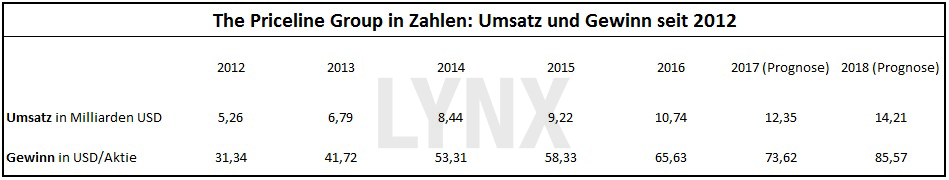

Sehen Sie sich dazu die folgende Tabelle an, die den Umsatz und den Gewinn der Jahre 2012 bis 2016 abbildet – sowie die Durchschnittsprognosen der Analysten für das laufende und das Jahr 2018: Umsatz und Gewinn steigen hier Jahr für Jahr.

Wie ein Phönix aus der Asche

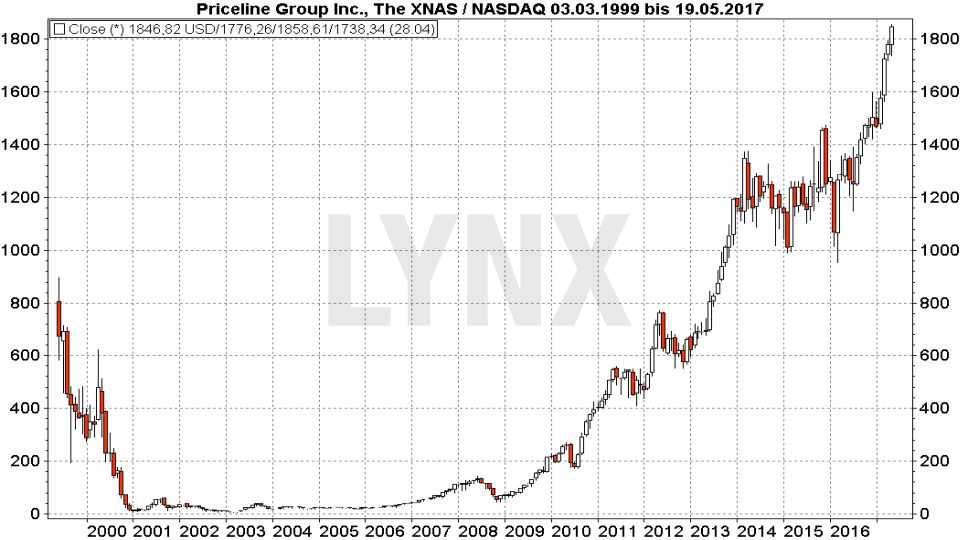

Dem Unternehmen ging es aber nicht immer so gut und Priceline hatte eine schwere Anfangszeit durchzustehen. Zumal die 1997 gegründete Firma ausgerechnet 1999 an die Börse ging, mitten während der Internet-Blase. Entsprechend verrückt agierten die Akteure mit der Aktie des damals noch in den Kinderschuhen steckenden Unternehmens. Der erste Börsenkurs im März 1999 lag fünfmal so hoch wie der Ausgabepreis der Emission.

Der folgende Chart seit der Erstnotiz (Kerzen auf Monatsbasis) zeigt, dass die Aktie danach im Zuge des Platzens dieser Spekulationsblase fast wertlos wurde:

Priceline war Anfang 2001 unter einen Dollar gefallen und taumelte lange am Rand eines Penny-Stock herum, bis man sich im Juni 2003 entschloss, einen sogenannten “Reverse Split” vorzunehmen, bei dem sechs alte Aktien zu einer neuen zusammengefasst wurden. Priceline erholte sich wieder und stieg … und stieg … und stieg. Damit gehört sie zu den eher wenigen Aktien, die nach einem völligen Zusammenbruch im Zuge der Baisse 2000-2003 nicht nur wieder auf die Beine kamen, sondern wie eine Rakete stiegen. Nach den starken Anstiegen stellt sich aber natürlich die Frage: Geht das denn so weiter?

Wo lauert der Haken – oder gibt es keinen?

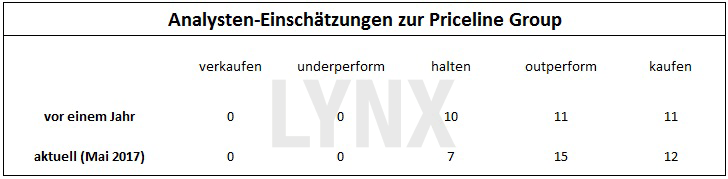

Hört man auf die die Aktie verfolgenden Analysten, lautet die Antwort glasklar “Ja”. Die folgende Tabelle zeigt, dass kein US-Analyst die Priceline-Aktie negativ sieht – oder vor einem Jahr negativ gesehen hat. Das ist eine seltene Einmütigkeit. Aber kann man diesem Braten trauen?

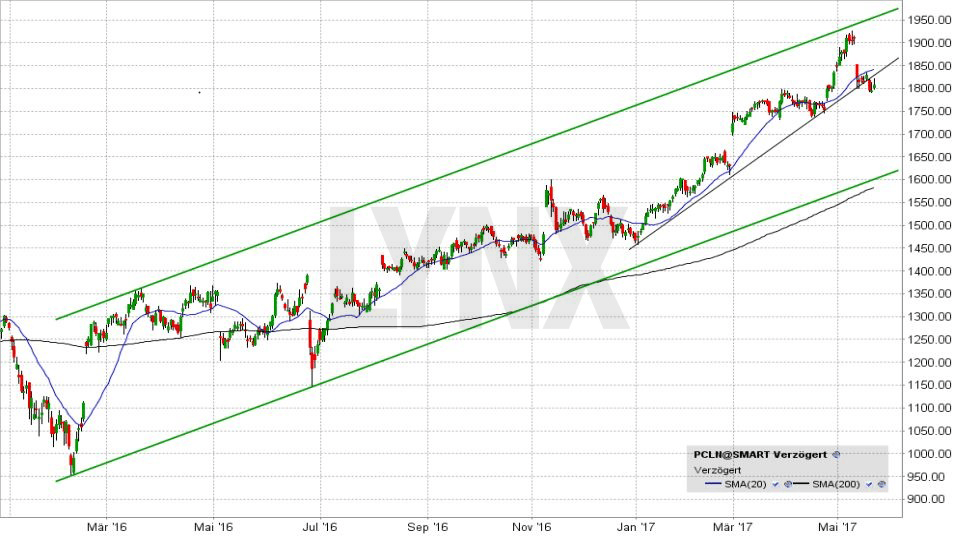

Der immens hohe Kurs macht da ein wenig nervös, keine Frage. Mit 1.927 US-Dollar erreichte die Priceline Group am 8. Mai ihr bisheriges Rekordhoch, bevor eine Korrektur im Aktienkurs einsetzte. Jetzt wäre ein regulärer Split, sprich eine Teilung der Aktie, idealerweise in zehn neue für eine alte, ideal, um der Priceline-Aktie diesen “Schrecken” zu nehmen. Aber ob dieser Splitz kommt oder nicht, das Kurs/Gewinn-Verhältnis ist keineswegs so schwindelerregend, wie man denken könnte. Die oberstehende Tabelle mit den Gewinnen pro Aktie zeigte es ja: Für 2016 standen stolze 65,63 US-Dollar Gewinn pro Aktie zu Buche. Für das laufende Jahr liegt der Schnitt der Prognosen bei knapp 74 US-Dollar. Daraus errechnet sich für 2017 ein Kurs-/Gewinn-Verhältnis von 24 … was keineswegs zu teuer wäre. Denn zum einen liegt auch die Bewertung des Konkurrenten Expedia in dieser Größenordnung, zum anderen steigen Umsatz und Gewinn seit Jahren regelmäßig und deutlich. Also – kein Haken?

Noch nicht – aber der kann jederzeit auftauchen. Die Achillesferse dieser beeindruckenden Hausse der Priceline Group ist in erster Linie die Konjunktur, in zweiter Linie das, was bei den Konsumenten vom Wachstum real im Geldbeutel hängenbleibt. In dem Moment, in dem das Wachstum wackelt, die Realeinkommen nicht mehr steigen, die Arbeitslosenraten zulegen, wird weniger gebucht und grundsätzlich noch mehr auf günstige Preise geachtet. Da die Priceline Group aber neben Werbeeinnahmen (die dann gemeinhin auch abstürzen) und selbst vermarkteten Kontingenten bei Hotels u.a. davon lebt, einen prozentualen Anteil dessen zu erhalten, was über ihre Portale gebucht wird, hieße das, dass die Gewinne dann schnell und auch erheblich sinken können.

Dieses Risiko gilt letztlich für alle Unternehmen, aber die Priceline Group muss man schon zu den besonders konjunktursensiblen Aktien zählen. Dementsprechend ist diese Aktie in Korrekturen hinein immer ein Titel, den man sich zum Einstieg vormerken könnte. Aber dabei sollte man nicht in ein fallendes Messer greifen sondern, wie beispielsweise in der aktuellen Situation (siehe vorstehender Chart) nach dem Bruch der Januar-Aufwärtstrendlinie abwarten, bis diese und die (aktuell per 19. Mai bei 1.842 US-Dollar verlaufende) 20-Tage-Linie zurückerobert sind und damit klar wird, dass das bullische Lager weiterhin die Kontrolle über die Situation hat. Und natürlich darf man auch hier, wie bei allen Aktien, nie ohne Stoppkurs ins Rennen gehen.

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Offenlegung gemäß § 34b WpHG zwecks möglicher Interessenkonflikte: Der Autor ist in den im Artikel erwähnten bzw. als Beispiele gezeigten Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Hinweis: Charts mit Trader Workstation & MarketMaker erstellt

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen