|

Lassen Sie sich den Artikel vorlesen:

|

Salesforce ist im Höhenflug. Bei den geschäftlichen Erfolgen ist das kein Wunder. Bricht die Aktie jetzt auf ein neues Allzeithoch aus?

So gut lief das letzte Quartal

Salesforce ist im Höhenflug. Bei den geschäftlichen Erfolgen ist das kein Wunder. Das waren die ersten Worte der letzten Analyse (Salesforce: Die Bullen lassen es krachen. Mit gutem Grund) und sie sind heute genauso richtig wie damals.

Bei Salesforce läuft es blendend und es gibt keine Hinweise darauf, dass sich das zeitnah ändern wird.

Wie man am Mittwoch nachbörslich bekannt gab, lag der Gewinn in Q4 mit 2,29 je Aktie über den Erwartungen von 2,25 USD. Der Umsatz übertraf mit 9,29 Mrd. die Analystenschätzungen von 9,22 Mrd. USD ebenfalls.

Auf Jahressicht entspricht das einem Umsatzplus von 11 % und einem Gewinnsprung von 36 %.

Bei Abo-Modellen ist der freie Cashflow jedoch aussagekräftiger als der gemeldete Gewinn. Der freie Cashflow konnte um 27 % auf 3,26 Mrd. USD gesteigert werden.

Der Umsatz im abgeschlossenen Geschäftsjahr legte um 11 % auf 34,9 Mrd. USD zu und der freie Cashflow um 50 % auf 9,50 Mrd. USD.

Zukunftsaussichten: Salesforce auf dem Weg zu neuen Rekorden

Der Auftragsbestand konnte um 17 % auf 56,9 Mrd. USD gesteigert werden. Das neue Geschäftsjahr dürfte demnach genauso erfolgreich werden wie das letzte.

Salesforce stellt einen Anstieg des Umsatzes um 8-9 % auf 37,7 – 38,0 Mrd. USD in Aussicht, das Subskriptionsgeschäft soll um 10 % wachsen. Die operative Marge (non-GAAP) soll von 30,5 % auf 32,5 % steigen und die operative Marge nach GAAP von 14,4 % auf 20,4 %.

Der operative Cashflow soll um 21-24 % gesteigert werden, der freie Cashflow dürfte in ähnlichem Maße zulegen.

Sollte das der Fall sein, würde Salesforce im laufenden Geschäftsjahr einen freien Cashflow von mindestens 11,5 Mrd. USD erzielen.

Da Salesforce keine nennenswerten Schulden und Barmittel in Höhe von 8,47 Mrd. USD hat, wird dieses Kapital nicht benötigt und kann an die Aktionäre ausgeschüttet werden.

Daher hat man weitere Buybacks in Höhe von 10 Mrd. USD (rund 3 % des Börsenwerts) und erstmals eine Dividende beschlossen.

Vorerst will man 0,40 USD pro Aktie und Quartal ausschütten. Die Dividendenrendite liegt demnach bei 0,51 %, in den kommenden Jahren sind jedoch massive Steigerungen zu erwarten.

Ausblick und Bewertung

Die Aktie scheint trotz der massiven Rallye der vergangenen Monate, während der wir uns immer wieder positiv zum Unternehmen geäußert haben, nicht überbewertet zu sein.

Aktuell kommt Salesforce auf einen forward P/FCF von 26,1. Mit Blick auf die Charakteristiken des Geschäftsmodells sowie den vorliegenden Wachstumsraten könnte man wesentlich mehr rechtfertigen.

Daher war die Aktie in der Vergangenheit auch meistens teurer, wesentlich teurer.

In den fünf Jahren vor 2020 lag der P/FCF durchschnittlich bei 40,4. Das bedeutet nicht, dass die Bewertung wieder auf dieses Niveau steigen muss, doch auszuschließen ist es nicht.

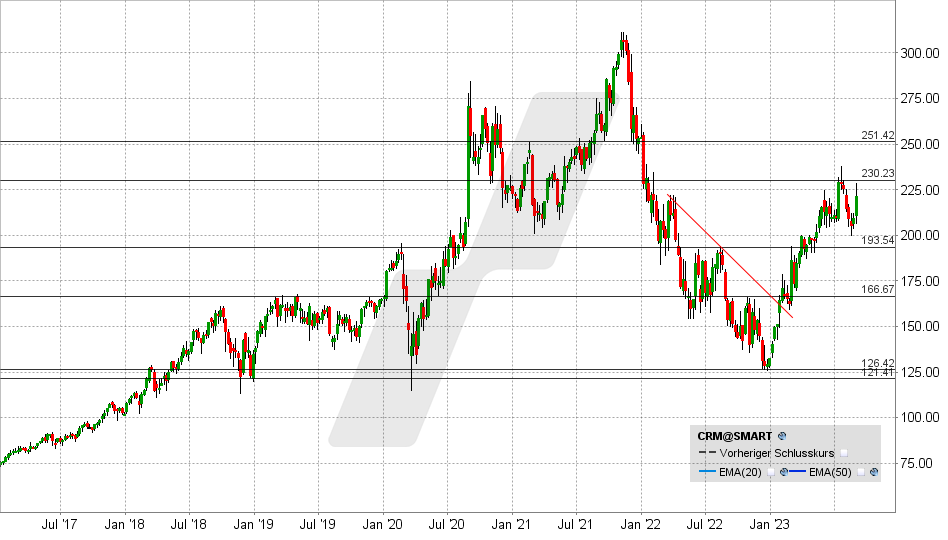

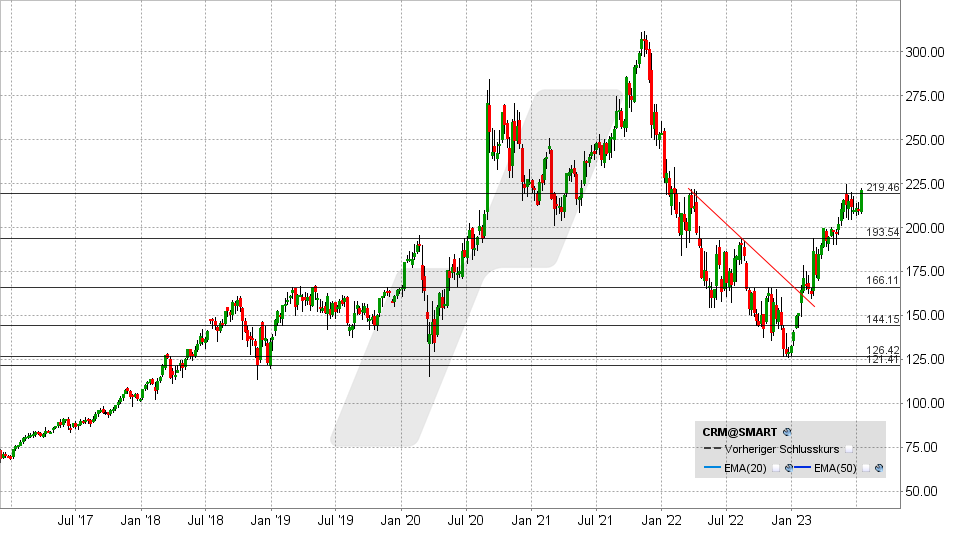

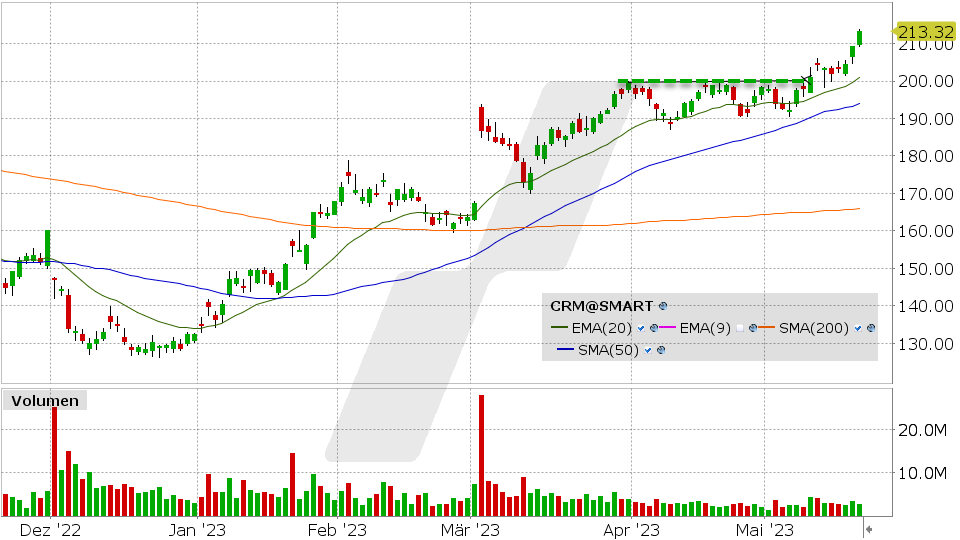

Aus technischer Sicht ist die Aktie klar bullisch, es stellt sich nur die Frage, ob das bisherige Allzeithoch in einem ersten Anlauf überwunden werden kann.

Sollte das nicht der Fall sein, könnte es vorher nochmal zu einem Rücksetzer zur Unterstützungszone bei 284 – 290 USD kommen, vielleicht werden sogar 270 USD angesteuert.

Die Chancen stehen nicht schlecht, dass es anschließend zu einem Ausbruch auf ein neues Allzeithoch kommt, wenn es nicht schon vorher passiert.

Es wäre gut möglich, dass ein direkter Ausbruch gelingt. In beiden Szenarien ergäben sich dann extrapolierte Kursziele bei 335 und 350 USD.

Geschäftsmodell

Salesforce ist der weltweit führende Anbieter von CRM-Systemen (Kundenbeziehungsmanagement). Salesforce hat also ein Produkt, dass jedes Unternehmen ab einer gewissen Größe benötigt und nutzt man die Systeme erst, ist ein Wechsel der Kunden zur Konkurrenz kaum mehr möglich.

Gleichzeitig baut der CRM-Konzern seine Angebotspalette stetig aus und wächst somit nicht nur durch die Gewinnung von Neukunden, sondern auch in erheblichem Maß dadurch, dass man das Geschäft mit den Bestandskunden immer weiter steigert.

Und je stärker und vielfältiger die Integration von Salesforce-Systemen bei den Kunden ist, desto aufwändiger wird der Wechsel.

Das führt zu einer außerordentlich hohen Kundenbindung. Hat man einen Kunden erstmal gewonnen, bleibt er in der Regel für lange Zeit einer.

Darüber hat Salesforce nach vielen Jahren endlich Preiserhöhungen durchgeführt. Dieser Faktor, gepaart mit den laufenden Effizienzmaßnahmen, führen zu überproportionalen Gewinnsteigerungen.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Auf der Suche nach dem optimalen Broker? Ich empfehle LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen